Облаштування складу

Спершу паливний склад має бути побудовано. Такий склад є нерухомим об’єктом – окремою будівлею, спорудою чи комплексом споруд. У його основі – паливні цистерни.

Будь-яка нерухомість розміщується на земельній ділянці. Отже, суб’єкт господарювання повинен мати документи щодо такої ділянки – на право власності чи користування (приміром, оренди).

Позаяк склад є нерухомим об’єктом, мають бути документи, які підтверджують його введення в експлуатацію.

Згідно з Порядком №461 це може бути акт готовності об’єкта до експлуатації або сертифікат про прийняття в експлуатацію закінчених будівництвом об’єктів.

Якщо такий склад вже використовувався, але не відповідав поняттю акцизного складу, він у бухгалтерському обліку мав бути введений в експлуатацію і відображатися на балансі як об’єкт основних засобів, на який вже нараховується амортизація. Тож на склад буде акт введення в експлуатацію.

Якщо склад ще не використовувався, він є новопобудованим, то його вводять в експлуатацію вже після проходження всіх реєстраційних процедур, про які скажемо нижче.

За загальним правилом, на такий склад має бути отримано дозвіл на виконання робіт підвищеної небезпеки та на експлуатацію (застосування) машин, механізмів, устатковання підвищеної небезпеки.

Водночас згідно зі ст. 21 Закону про охорону праці одержання дозволу не потрібне у разі експлуатації (застосування) устатковання підвищеної небезпеки, яке прийнято в експлуатацію з видачею відповідного сертифіката або щодо якого зареєстровано декларацію про готовність до експлуатації, а також у разі реєстрації машин, механізмів, устатковання підвищеної небезпеки Держпраці.

Дозвіл видається згідно з Порядком №1107.

Пунктом 6 Порядку №1107 визначено, що дозвіл видається роботодавцеві – на виконання робіт підвищеної небезпеки, зазначених у групі А додатка 2, або на експлуатацію машин, механізмів, устатковання підвищеної небезпеки, зазначених у групі А Переліку №77.

Наприклад, у п. 1 групи А Переліку №77 наведено устатковання, пов’язане з виробництвом (виготовленням), використанням, переробкою, зберіганням, транспортуванням, застосуванням, утилізацією чи знешкодженням вибухопожежонебезпечних і небезпечних речовин 1 і 2 класів небезпеки тощо.

Наприклад, відповідно до стандартів, які поширюються на паливо автомобільне, наприклад ДСТУ 7688:2015 «Паливо дизельне Євро. Технічні умови», у розділі «Вимоги щодо безпеки» зазначено, що дизельне паливо – це горюча легкозаймиста рідина 4-го класу небезпеки.

У ДСТУ 7687:2015 «Бензини автомобільні Євро. Технічні умови» зазначено, що бензини – це горючі, легкозаймисті особливо небезпечні рідини 4-го класу небезпеки.

Позаяк дизельне паливо і бензин не належать до небезпечних речовин 1-го і 2-го класів небезпеки, то одержання дозволу на експлуатацію ємностей для їх зберігання, на наш погляд, не потрібне.

Але рекомендуємо в кожному конкретному випадку звертатися за консультаціями щодо отримання дозволу до територіальних органів Держпраці та/або експертних організацій, які забезпечують науково-технічну підтримку державного нагляду у сфері промислової безпеки та охорони праці.

І ще: акцизний склад, як об’єкт нерухомого майна, підлягає держреєстрації в Держреєстрі прав на нерухоме майно (див. ст. 182 ЦКУ).

Подання повідомлення ф. №20-ОПП

Паливні (акцизні) склади є об’єктами, пов’язаними з оподаткуванням, а тому згідно з п. 63.3 ПКУ, п. 8.1 — 8.8 Порядку №1588 інформацію про такі склади слід подати до податкової в повідомленні за формою №20-ОПП.

Причому у заяві про реєстрацію платником акцизного податку, яка подаватиметься до податкової, треба буде зазначати ідентифікатор об’єкта оподаткування, про який надіслано повідомлення за формою №20-ОПП.

Реєстрація акцизного складу і платника акцизного податку

Відповідно до пп. 212.3.4 ПКУ, особи, які реалізовуватимуть пальне, підлягають обов’язковій реєстрації як платники акцизного податку контролюючими органами за місцезнаходженням юросіб, постійних представництв, місцем проживання фізосіб-підприємців до початку реалізації пального.

Реєстрація відбувається на підставі подання особою не пізніше ніж за три робочі дні до початку реалізації пального заяви за формою, затвердженою Наказом №729.

Заяву складають та подають до контролюючого органу за основним місцем обліку особи як платника податків із використанням засобів електронного зв’язку в електронній формі з дотриманням вимог законів у сфері електронного документообігу та електронних довірчих послуг.

Якщо здійснюється реєстрація платника акцизного податку, у «шапці» заяви ставлять відповідну позначку.

На підставі заяви, що подається для реєстрації особи як платника акцизного податку, одночасно реєструються акцизні склади такого платника (див. п. 6 Порядку №408). Хоча згідно з виноскою «2» до форми заяви особа може спершу зареєструватися платником акцизного податку, а після введення в експлуатацію акцизних складів подати наступну заяву на реєстрацію акцизних складів.

Якщо ж особа вже зареєстрована платником акцизного податку і реєструє лише додатковий акцизний склад, тоді подає заяву з позначкою в «шапці» про реєстрацію лише акцизного складу.

Особа реєструється як платник акцизного податку не пізніше наступного робочого дня після надходження заяви (п. 7 Порядку №408).

Не пізніше наступного робочого дня після включення особи до реєстру платників такому платнику акцизного податку автоматично відкриваються облікові картки в системі електронного адміністрування реалізації пального (п. 9 Порядку №408).

Платник акцизного податку може надіслати до ДПС із використанням засобів електронного зв’язку в електронній формі запит для отримання витягу з реєстру платників. Державна податкова служба не пізніше наступного робочого дня після надходження запиту надсилає особі витяг із реєстру платників (п. 8 Порядку №408).

Під час реєстрації акцизному складу автоматично присвоюється уніфікований номер, який діє до анулювання реєстрації акцизного складу. За цим номером акцизний склад реєструється та обліковується в системі електронного адміністрування реалізації пального та спирту етилового. Номер є також одним з обов’язкових реквізитів акцизної накладної.

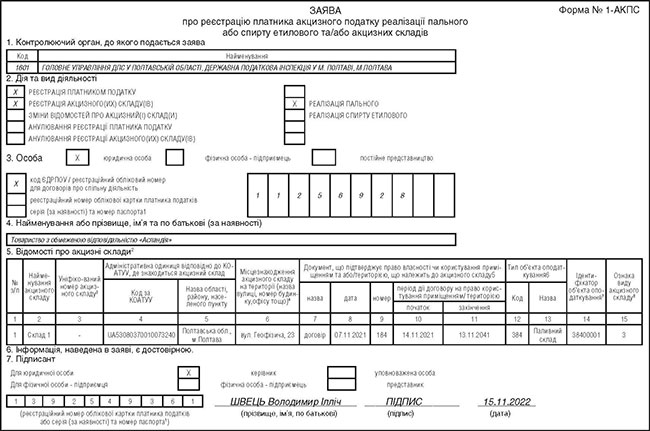

Особливості заповнення окремих реквізитів заяви

Як слід заповнювати заяву, покажемо у зразку.

Зразок

1. Контролюючий орган, до якого подається заява.

Зазначають код такого органу (за основним місцем обліку платника) і повну його назву. Цей реквізит заповнюється автоматично під час відкриття заяви у відповідній електронній програмі чи в Електронному кабінеті. Або його можна вибрати з довідника, який відкривається у випадному списку, що відкривається у комірці «Код».

2. Дія та вид діяльності.

Якщо здійснюють реєстрацію платником податку й одночасно реєстрацію акцизних складів, позначка «Х» ставиться одночасно в двох відповідних комірках. Якщо здійснюють тільки реєстрацію платником акцизного податку, без реєстрації акцизних складів, позначка «Х» ставиться в одній комірці.

Якщо вже зареєстрований платник податку реєструє новий акцизний склад, позначка «Х» ставиться тільки в комірці «РЕЄСТРАЦІЯ АКЦИЗНОГО(ИХ) СКЛАДУ(ІВ)».

Так само, залежно від суті реєстраційних дій, ставлять відповідні позначки у комірках щодо зміни відомостей про акцизні склади чи анулювання реєстрації платника податку чи акцизних складів.

Крім того, залежно від виду діяльності, позначку «Х» ставлять у комірці «РЕАЛІЗАЦІЯ ПАЛЬНОГО» чи «РЕАЛІЗАЦІЯ СПИРТУ ЕТИЛОВОГО».

3. Особа.

Зазначають дані про особу, яка здійснює реєстраційні дії.

4. Найменування або прізвище, ім’я та по батькові (за наявності).

Повне найменування юрособи чи постійного представництва згідно з ЄДРПОУ або П. І. Б. згідно з паспортом.

5. Відомості про акцизні склади.

Цей розділ заповнюють, тільки якщо у «шапці» заяви поставлено позначку «Х» у комірці про реєстрацію акцизних складів чи внесення змін про такі склади, анулювання реєстрації складів.

Тож якщо здійснюється лише реєстрація платником акцизного податку, що позначено «Х» у відповідній комірці, цей розділ не заповнюють.

Графи таблиці цього розділу заповнюють таким чином:

– гр. 1 – порядковий номер запису. Якщо буде, приміром, два склади, то перший рядок буде «1», другий «2»;

– гр. 2 – найменування складу за документами особи, яка реєструє склад;

– гр. 3 – уніфікований номер акцизного складу – унікальний ідентифікатор, що присвоюється акцизному складу засобами СЕАРП та СЕ у разі реєстрації акцизного складу. Уніфікований номер акцизного складу зазначається платником податку у графі 3 у разі подання заяви з позначкою «Зміни у даних про акцизний склад» або «Анулювання реєстрації акцизного складу»;

– гр. 4 – код за КОАТУУ. Так зазначено у формі заяви. Але тепер замість коду за КОАТУУ застосовується код КАТОТТГ. Наприклад, код Полтави – «UA53080370010073240»;

– гр. 5 – назва області, району, населеного пункту. Наприклад, якщо склад у місті Полтаві, то зазначають як область, так і місто – «Полтавська обл., м. Полтава»;

– гр. 6 – адреса місцезнаходження складу;

– гр. 7 – гр. 11 – дані документа, який підтверджує право власності чи користування приміщенням та/або територією, що належить до акцизного складу. Якщо це документ на право власності, приміром витяг із держреєстру, то графи 10 і 11 не заповнюють;

– гр. 12, 13 – тип і назва об’єкта оподаткування, які щодо згаданого складу зазначалися у формі №20-ОПП;

– гр. 14 – ідентифікатор об’єкта оподаткування, який щодо згаданого складу зазначався у формі №20-ОПП;

– гр. 15 – ознака акцизного складу:

1 – акцизний склад, на якому здійснюється діяльність з переробки нафти, газового конденсату, природного газу та їх суміші з метою вилучення цільових компонентів (сировини), що передбачає повний технологічний цикл їх переробки в готову продукцію (пальне), який обладнується лише витратомірами-лічильниками на кожному місці відпуску готової продукції (пального) наливом з такого акцизного складу;

2 – акцизний склад, на якому здійснюються виключно зберігання та реалізація пального, що отримується та реалізовується виключно у тарі виробника без зміни розфасування, а також скрапленого газу природного, бензолу, метанолу, який не обладнується витратомірами-лічильниками та рівнемірами-лічильниками;

3 – інший акцизний склад;

4 – митний ліцензійний склад.

Як заповнити окремі розділи заяви

У разі реєстрації нових акцизних складів:

– у розд. 2 «Дія та вид діяльності» (далі – Розділ 2) проставляються позначки «Реєстрація акцизного(них) складу(ів)» та щодо виду діяльності («Реалізація пального» або «Реалізація спирту етилового»);

– у розд. 5 «Відомості про акцизні склади» (далі – Розділ 5) зазначається інформація про наявні акцизні склади, що введені в експлуатацію після реєстрації особи платником податку;

– графи 7 – 11 Розділу 5 заповнюються лише у разі подання заяви із позначкою «Реєстрація акцизного складу» з обраним видом діяльності «Реалізація пального» у Розділі 2.

У разі зміни відомостей про акцизні склади:

– у Розділі 2 проставляється позначка «Зміни відомостей про акцизний(і) склад(и)» та щодо виду діяльності;

– у Розділі 5 у графі 3 зазначається уніфікований номер акцизного складу, при цьому у графі 6 у разі зміни місцезнаходження акцизного складу зазначається його нове місцезнаходження.

У разі анулювання реєстрації акцизних складів:

– у Розділі 2 проставляються позначки «Анулювання реєстрації акцизного(их) складу(ів)» та щодо виду діяльності;

– у Розділі 5 зазначається уніфікований номер акцизного складу (графа 3).

Підкатегорія 114.11.01 ЗІР

Реєстрація на акцизному складі рівнемірів та витратомірів

Відповідно до пп. 230.1.2 ПКУ акцизні склади, на території яких здійснюється виробництво, оброблення (перероблення), змішування, розлив, навантаження-розвантаження, зберігання, реалізація пального, мають бути обладнані витратомірами-лічильниками на кожному місці відпуску пального наливом з акцизного складу, розташованому на акцизному складі, та рівнемірами – лічильниками рівня таких товарів (продукції) у резервуарі, а для скрапленого газу (пропану або суміші пропану з бутаном), інших газів, бутану, ізобутану за кодами згідно з УКТ ЗЕД 2711 12 11 00, 2711 12 19 00, 2711 12 91 00, 2711 12 93 00, 2711 12 94 00, 2711 12 97 00, 2711 13 10 00, 2711 13 30 00, 2711 13 91 00, 2711 13 97 00, 2711 14 00 00, 2711 19 00 00, 2901 10 00 10 – також можуть бути обладнані пристроями для вимірювання рівня або відсотка пального у резервуарі на кожному введеному в експлуатацію стаціонарному резервуарі, розташованому на акцизному складі.

Акцизні склади, на яких здійснюється діяльність з переробки нафти, газового конденсату, природного газу та їх суміші, з очищення коксового газу, з метою вилучення цільових компонентів (сировини), що передбачає повний технологічний цикл їх переробки в готову продукцію (пальне), мають бути обладнані лише витратомірами-лічильниками на кожному місці відпуску готової підакцизної продукції (пального) наливом з такого акцизного складу.

Акцизні склади, на яких здійснюються виключно зберігання та реалізація пального, що отримується та реалізовується виключно у споживчій тарі без зміни розфасування, а також скрапленого газу природного, бензолу, метанолу, не обладнуються витратомірами-лічильниками та рівнемірами-лічильниками.

Платники податку – розпорядники акцизних складів зобов’язані зареєструвати всі розташовані на акцизних складах резервуари, введені в експлуатацію, витратоміри-лічильники та рівнеміри-лічильники у розрізі акцизних складів – в Єдиному державному реєстрі витратомірів-лічильників та рівнемірів – лічильників рівня пального у резервуарі.

Забороняється реалізація пального без наявності зареєстрованих витратомірів-лічильників, рівнемірів-лічильників та резервуарів, без реєстрації акцизного складу.

Тож спершу зазначені вище склади обладнують рівнемірами та витратомірами. Далі реєструють їх шляхом подання довідки про розпорядника акцизного складу пального, акцизні склади пального, розташовані на них резервуари пального, витратоміри та рівнеміри, форма якої затверджена Наказом №944.

Довідку подають в електронному вигляді – на кожен склад окрему.

Під час первинної реєстрації подають основну довідку – з позначкою «Х» у комірці 01.1. У такій довідці заповнюють усі таблиці – з 1 до 4.

Так само консультує податкова в ЗІР, підкатегорія 114.11.02.

Необладнання та/або відсутність реєстрації в Єдиному державному реєстрі витратомірів-лічильників та рівнемірів – лічильників рівня пального у резервуарі рівнеміра-лічильника на введеному в експлуатацію резервуарі, розташованому на акцизному складі, та/або витратоміра-лічильника на місці відпуску пального наливом з акцизного складу, розташованого на акцизному складі, тягнуть за собою накладення штрафу в розмірі 20000 гривень за кожний необладнаний резервуар та/або незареєстрований рівнемір-лічильник, а також за кожне необладнане місце відпуску пального наливом з акцизного складу (див. п. 128-1.1 ПКУ).

Отримання ліцензії на право реалізації чи зберігання пального

Порядок отримання ліцензії передбачено Законом №481.

Окремі ліцензії отримують на:

– виробництво пального (річна вартість 780 грн);

– право зберігання пального (річна вартість 780 грн);

– право оптової торгівлі пальним, за відсутності місць оптової торгівлі (10000 грн);

– право оптової торгівлі пальним, за наявності місць оптової торгівлі (5000 грн за кожне місце);

– на право роздрібної торгівлі пальним (2000 грн на кожне місце торгівлі).

Якщо вже отримано ліцензію на виробництво чи торгівлю пальним, то додатково отримувати ліцензію на зберігання не потрібно.

Ліцензію отримують на підставі заяви, поданої до податкової.

Форма заяви на ліцензію

Форми заяв чинними нормативними документами не встановлені. Але податкова на своєму сайті запропонувала використовувати зразки таких заяв.

Підсумок

Облаштування акцизного складу включає в себе проходження таких етапів, які ми описали вище:

1) власне облаштування складу (будівництво, введення в експлуатацію, отримання дозволів);

2) подання повідомлення за формою №20‑ОПП;

3) реєстрація акцизного складу, платника акцизного податку;

4) встановлення та реєстрація витратомірів і рівнемірів;

5) отримання ліцензії.

Після проходження всіх цих етапів на акцизному складі можна проводити операції з пальним.