З початку 2023 року до Державної податкової служби надійшло 389 Звітів про контрольовані іноземні компанії (далі – Звіт) за скороченою формою та 285 повних Звітів.

Водночас ДПСУ нагадує, що п. 39-2.5 ПКУ визначено, що якщо Звіт було подано за скороченою формою – необхідно подати повний Звіт до кінця календарного року, наступного за звітним (податковим) роком. У разі якщо відповідно до такого звіту загальний оподатковуваний дохід, об’єкт оподаткування податком на прибуток підприємств контролюючої особи збільшується, така особа до кінця календарного року, наступного за звітним (податковим) роком, подає уточнюючу річну декларацію про майновий стан і доходи або податкову декларацію з податку на прибуток підприємств. При цьому штрафні санкції та/або пеня не застосовуються.

Необхідно пам’ятати, що Звіт подається щодо кожної контрольованої іноземної компанії окремо.

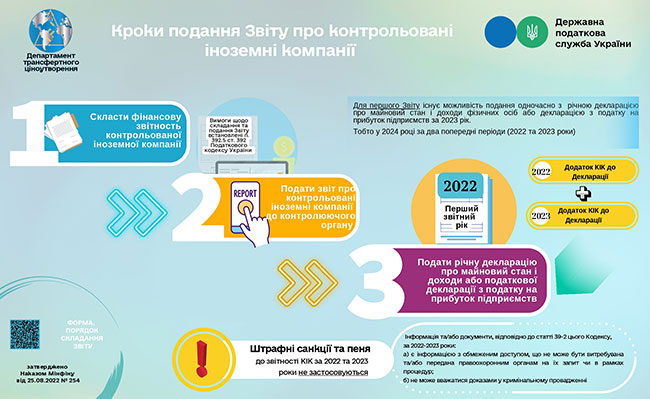

Порядок заповнення Звіту про контрольовані іноземні компанії, скороченої форми Звіту про контрольовані іноземні компанії і подання до контролюючого органу затверджено наказом Мінфіну від 25.08.2022 №254.

Для цілей податкового контролю за оподаткуванням прибутку контрольованої іноземної компанії (далі – КІК) звітним (податковим) періодом є календарний рік або інший звітний період КІК, що закінчується протягом календарного року (пп. 39-2.5.1 ПКУ). При цьому п. 54 підрозділу 10 розділу ХХ «Перехідні положення» ПКУ першим звітним (податковим) роком для звіту про контрольовані іноземні компанії є 2022 рік (якщо звітний рік не відповідає календарному року – звітний період, що розпочинається у 2022 році).

При цьому відповідно до п. 54 підрозділу 10 розділу ХХ «Перехідні положення» ПКУ контролерам контролюючих іноземних компаній встановлено певний перехідний період для підготовки до звітування, який надає можливість подати звіти за 2022 рік до контролюючого органу одночасно з поданням річної декларації про майновий стан і доходи або податкової декларації з податку на прибуток підприємств за 2023 рік, тобто у 2024 році.

Отже, Звіт має бути подано одночасно з поданням річної декларації про майновий стан і доходи (для фізичних осіб) або податкової декларації з податку на прибуток підприємств (для юридичних осіб) за відповідний календарний рік:

- для фізичної особи – до 1 травня 2024 року для Звітів за результатами 2022 – 2023 років;

- для юридичної особи – до 1 березня 2024 року для Звітів за результатами 2022 – 2023 років.

Спосіб подання звіту до контролюючого органу: електронна форма (щодо кожної контрольованої іноземної компанії окремо).

Електронні форми документів розміщено на вебпорталі ДПС в рубриці «Електронна звітність / Платникам податків про електронну звітність / Інформаційно-аналітичне забезпечення / Реєстр електронних форм податкових документів».

До Звіту в обов'язковому порядку додаються засвідчені належним чином копії фінансової звітності КІК, що підтверджують розмір прибутку КІК за звітний (податковий) рік. Якщо граничні строки підготовки фінансової звітності у відповідній іноземній юрисдикції минають пізніше граничних строків подання річної декларації про майновий стан і доходи або податкової декларації з податку на прибуток підприємств, такі копії фінансової звітності КІК подаються разом із річною декларацією про майновий стан і доходи або податковою декларацією з податку на прибуток підприємств за наступний звітний (податковий) період (пп. 39-2.5.2 ПКУ).

Відповідальність за невиконання правил КІК (п. 120.7 ПКУ):

неподання контролюючою особою Звіту тягне за собою накладення штрафу в розмірі 100 розмірів прожиткових мінімумів для працездатної особи, встановлених на 1 січня податкового (звітного) року (у 2023 році – 268 400,00 грн);

несвоєчасне подання Звіту загрожує штрафом у розмірі 1 розміру прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового (звітного) року, за кожен календарний день неподання (але не більше 50 розмірів прожиткового мінімуму для працездатної особи, встановленого законом на 1 січня податкового(звітного) періоду, у 2023 році – 134 200,00 грн).

Водночас п. 54 підрозділу 10 розділу ХХ ПКУ встановлено, що:

- штрафні санкції та пеня за порушення вимог ст. 39-2 ПКУ під час визначення та обчислення прибутку КІК не застосовуються за результатами 2022 – 2023 звітних (податкових) років;

- до платника податків, його посадових осіб не застосовується за результатами 2022 – 2023 звітних (податкових) років адміністративна та кримінальна відповідальність за будь-які порушення, пов’язані із застосуванням норм ст. 39-2 ПКУ.