Авторами законопроекту є колектив народних депутатів з "Опозиційного блоку" (О. Долженков, Ю. Бойко, О. Вілкул і ще 24 нардепи).

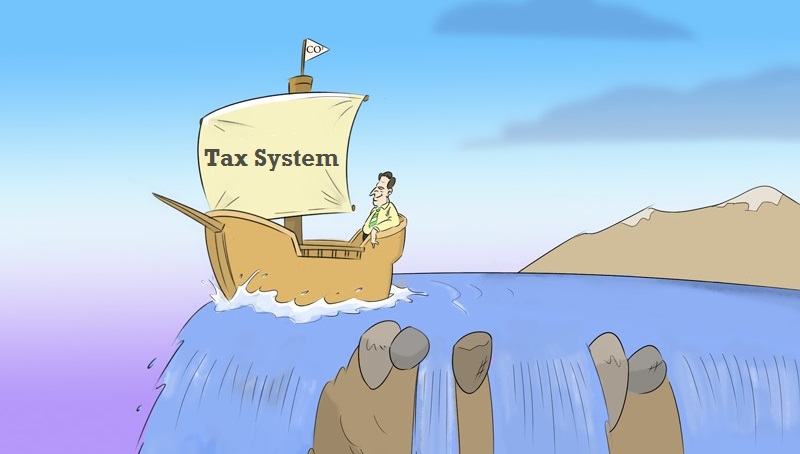

Метою законопроекту є стабілізація фінансової ситуації, удосконалення та спрощення податкової системи, лібералізація податкового законодавства, для стимулювання процесів економічного зростання вітчизняного виробництва зокрема та підвищення інвестиційної привабливості та конкурентоспроможності України на міжнародній арені в цілому.

Як зазначено у пояснювальній записці, законопроектом пропонується внести ряд змін до Податкового кодексу, якими передбачається:

- забезпечення стабільності податкового законодавства;

- зворотна дія в часі тільки для актів податкового законодавства України, якими вносяться зміни, доповнення, що передбачають пом’якшення або скасування відповідальності за порушення податкового законодавства;

- встановлення мораторію на внесення змін до податкового законодавства до 2020 року, окрім змін, які стосуються адміністрування та/або поліпшують становище платників податків, зборів.

В частині трансфертного ціноутворення:

- впровадження в національне податкове законодавство правил для оподаткування контрольованих іноземних компаній з метою боротьби з ухиленням від оподаткування, з податковим зловживанням при застосуванні податкових конвенцій, припинення відтоку капіталу з України та розмивання податкової бази;

- контролюючою особою пропонується визначити резидентів України – юридичних або фізичних осіб, які безпосередньо та/або опосередковано володіють корпоративними правами контрольованої іноземної компанії у розмірі 50 і більше відсотків; або доля такої участі в контрольованій іноземній компанії перевищує 10 відсотків, якщо доля участі всіх резидентів України в даній контрольованій іноземній компанії складає 50 і більше відсотків. При цьому при визначенні долі участі резидента-фізичної особи в контрольованій іноземній компанії враховується як безпосередня його участь, так і опосередкована участь через його подружжя та/або неповнолітніх дітей.

Платники податків зобов’язуються щорічно, до 1 квітня року, що настає за звітним податковим роком, надавати відповідним контролюючим органам за своєю податковою адресою довідки в довільній письмовій формі про контрольовані іноземні компанії, в яких вони є контролюючими особами.

Прибуток контрольованої іноземної компанії може бути звільнений від оподаткування у випадку наявності однієї з умов:

1) контрольована іноземна компанія зареєстрована в будь-якій країні, з якою укладена угода про уникнення подвійного оподаткування;

2) контрольована іноземна компанія є стороною в угоді про розподіл продукції, концесійної угоди, учасником державно-приватного партнерства;

3) є емітентом облігацій, що розміщуються на міжнародних фондових біржах, перелік яких затверджується Національною комісією з цінних паперів та фондового ринку.

Прибуток контрольованої іноземної компанії повинен бути підтверджений відповідною фінансовою звітністю, яка складена згідно із законодавством країни місцезнаходження (реєстрації) контрольованої іноземної компанії за відповідний фінансовий (звітний) рік.

У частині адміністрування:

- встановлення додаткових гарантій для платників податків у частині помилково та/або надміру сплачених грошових зобов'язань та пені, що виражається у визнанні сум помилково та/або надміру сплачених грошових зобов’язань, не повернутих платнику податків в порядку та строки, заборгованістю бюджету, на яку нараховується пеня на рівні 120 % облікової ставки НБУ, встановленої на момент виникнення пені, протягом строку її дії, включаючи день повернення грошових зобов’язань;

- подання податкової звітності до контролюючих органів в електронній формі із акцизного податку;

- скасування обмеження щодо застосування податкової консультації тільки особою, якій вона була надана, встановлення правил використання й іншими платниками податків податкових консультацій у випадку відповідності умов, викладених в консультації, фактичним обставинам;

- запровадження вмотивованих податкових роз’яснень, які будуть надаватися центральним органом виконавчої влади, що реалізує державну фінансову політику, за зверненням платників податків та відображатимуть його офіційну позицію з питань правильності, повноти нарахування та сплати податків, зборів щодо здійснених господарських операцій або тих господарських операцій, здійснення яких планується в майбутніх звітних (податкових) періодах. Вмотивоване податкове роз’яснення, надане платнику податків, є обов’язковим для контролюючих органів під час проведення перевірок, звірок;

- удосконалення інституту оскарження рішень контролюючих органів;

- лібералізація порядку проведення контролюючими органами перевірок та оформлення результатів таких перевірок.

У частині податку на прибуток:

- лібералізація ставок податку з податку на прибуток підприємств. Зниження базової (основної) ставки з 1 січня 2018 року з 18 % до 15 %, з метою виходу суб’єктів господарювання з «тіні» та збільшення податкових надходжень до бюджету України. Для суб'єктів індустрії програмної продукції, які застосовують спеціальний режим оподаткування – 5 %;

- виключення фіскальних норм, що встановлюють мінімально допустимі строки амортизації основних засобів та інших необоротних активів, та нематеріальних активів з метою уніфікації податкового і бухгалтерського обліку. Строки амортизації основних засобів та інших необоротних активів будуть залежати від облікової політики підприємства;

- скасування сплати ПЗ з податку на прибуток при виплаті дивідендів;

- запровадження тимчасового, з 1 січня 2018 року до 1 січня 2025 року, звільнення від оподаткування ПДВ операцій з постачання програмної продукції.

У частині ПДФО:

- звільнення від оподаткування сум у вигляді страхових платежів (страхових внесків, страхових премій) роботодавцем-резидентом за свій рахунок за договорами добровільного медичного страхування на користь найманих працівників та членів їх сімей, але не більш як 2,5 розміру мінімальної заробітної плати за кожну фізичну особу, встановленої законом на 1 січня звітного податкового року;

- звільнення від оподаткування сум пенсій (включаючи суму їх індексації, нараховану відповідно до закону) або щомісячного довічного грошового утримання, отримуваних платником податку з ПФУ чи бюджету згідно із законом;

- передбачення включення до податкової знижки суми витрат платника податку, який має статус внутрішньо переміщеної особи, на сплату орендної плати відповідно до договору оренди, оформленого згідно чинного законодавства України, для компенсації вартості найму (оренди) житла (квартири, будинку);

- лібералізація ставки податку з ПДФО. Зниження базової (основної) ставки з 18 % до 15 %, та ставка податку на доходи фізичних осіб з 18 % до 5 % бази оподаткування щодо доходу у формі заробітної плати та інших винагород за трудовими договорами (контрактами) працівників суб’єкта індустрії програмної продукції, який застосовує особливості оподаткування, з метою детінізації фонду оплати праці та збільшення податкових надходжень відповідно;

- підвищення розміру ПСП, на яку платник податку має право зменшити суму загального місячного оподатковуваного доходу, отримуваного від одного роботодавця у вигляді заробітної плати, з 50 до 100% розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленому законом на 1 січня звітного податкового року, – для будь-якого платника податку;

- удосконалення оподаткування доходів, отриманих шляхом здійснення операцій з інвестиційними активами (цінними паперами та деривативами);

- скасування, запровадженого на тимчасовій основі, військового збору з метою детінізації фонду оплати праці. Крім того, справляння військового збору є неправомірним, адже податковим законодавством не визначена база оподаткування військовим збором, що є обов’язковим елементом будь-якого податку/збору, фактично виникає подвійне оподаткування доходів фізичної особи.

У частині податку на додану вартість (ПДВ):

- запровадження 7 % ПДВ по операціях з постачання на митній території України та ввезення на митну територію України товарів і послуг, які є соціально значущими за переліком, затвердженим Кабінетом Міністрів України;

- здійснення бюджетного відшкодування платникам ПДВ, які відповідають критеріям в автоматичному режимі;

- удосконалення порядку визначення суми податку, що підлягає сплаті (перерахуванню) до Державного бюджету України або відшкодуванню з Державного бюджету України (бюджетному відшкодуванню), та строків проведення розрахунків;

- відновлення спеціального режиму оподаткування діяльності у сфері сільського та лісового господарства, а також рибальства з метою збільшення державної підтримки сільськогосподарських підприємств. Адже відміна застосування спеціального режиму з ПДВ для сільськогосподарських товаровиробників та перехід на загальну систему оподаткування ПДВ стане крахом для даної галузі і фактично знищить виробництво сільськогосподарських товарів. Прямі дотації держави для даної галузі – неефективні й сприяють поширенню корупції. До того ж, обсяги прямих дотацій є незначними й складають загалом до 8 млрд грн на рік, тоді як забирають у аграріїв понад 20 млрд грн щорічно.

У частині акцизного податку:

- впровадження автоматизованої системи електронного контролю за виробництвом та обігом спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів (далі – АСЕК) для посилення контролю у відповідній сфері господарювання, з метою детінізації виробництва та обігу спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів. Забезпечення функціонування АСЕК покласти на контролюючі органи. Удосконалення процедури маркування алкогольних напоїв та тютюнових виробів, шляхом запровадження АСЕК;

- звільнення від оподаткування акцизним податком суб'єктів господарювання роздрібної торгівлі, які здійснюють реалізацію підакцизних товарів, адже встановлення акцизного податку з реалізації через торговельну мережу підакцизних товарів фізичним особам та іншим кінцевим споживачам не відповідає міжнародним стандартам, а саме Директиві ЄС №2008/118/ЄС від 16.12.2008 року щодо загальних умов акцизного збору;

- підвищення ставки акцизного податку на тютюнові вироби на 20 % специфічну та на 3 відсоткові пункти (з 12 % до 15 %) адвалорну.

У частині рентної плати:

- удосконалення обчислення рентної плати за користування надрами для видобування корисних копалин;

- розрахунок фактичної ціни реалізації для товарної продукції залізорудного гірничого підприємства платником податку за відповідною формулою.

У частині податку на майно:

- удосконалення оподаткування податком на майно, а саме деталізація об’єкту оподаткування транспортним податком, до якого віднести:

- легкові автомобілі, середньоринкова вартість яких становить понад 375 розмірів мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року;

- мотоцикли, середньоринкова вартість яких становить понад 200 розмірів мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року;

- судна (яхти та інші плавучі засоби для дозвілля або спорту, зазначені у товарній позиції 8903 згідно з УКТ ЗЕД), зареєстровані у Державному судновому реєстрі України або Судновій книзі України, оснащені стаціонарним або підвісним двигуном (двигунами) потужністю понад 75 кВт;

- літаки і вертольоти, зареєстровані у Державному реєстрі цивільних повітряних суден України;

- внесення змін до визначення ставки податку оподаткування транспортним податком:

- для легкових автомобілів, середньоринкова вартість яких становить понад 375 розмірів мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року та мотоциклів, середньоринкова вартість яких становить понад 200 розмірів мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року, – 5% їх вартості під час придбання на митній території України або ввезення на митну територію України з урахуванням податку на додану вартість;

- для суден (яхт та інших плавучих засобів для дозвілля або спорту, зазначених у товарній позиції 8903 згідно з УКТ ЗЕД), зареєстрованих у Державному судновому реєстрі України або Судновій книзі України, оснащених стаціонарним або підвісним двигуном (двигунами) потужністю понад 75 кВт та літаків і вертольотів, зареєстрованих у Державному реєстрі цивільних повітряних суден України – 10% їх вартості під час придбання на митній території України або ввезення на митну територію України з урахуванням податку на додану вартість.

- удосконалення порядку обчислення та сплати податку на майно.

Щодо спеціальних податкових режимів:

- встановлення необхідності ведення обліку і складення звітності платниками єдиного податку за допомогою РРО, крім платників єдиного податку першої групи;

- запровадження спеціального режиму оподаткування для суб’єктів індустрії програмної продукції з метою створення базових економічних умов для розвитку в Україні індустрії програмної продукції, що сприятиме підвищенню рівня конкурентоспроможності нашої країни, дозволить детінізувати дану індустрію, створити передумови її сталого розвитку, створити прозорі та ефективні механізми збору та обліку усіх видів загальнообов’язкових платежів з боку підприємств сфери індустрії програмної продукції, тим самим максимізувати фіскальний потенціал індустрії, збільшити надходження до бюджету країни та сприятиме створенню тисяч нових робочих місць.

Суб'єктом індустрії програмної продукції пропонується визначити суб'єкт господарювання, який протягом попередніх чотирьох послідовних звітних (податкових) кварталів сукупно одночасно відповідає таким критеріям:

1) питома вага доходів суб'єкта від здійснення певних визначених видів економічної діяльності, становить не менш як 80% доходів від усіх видів економічної діяльності з реалізації товарів, виконання робіт, надання послуг;

2) первісна вартість основних засобів та/або нематеріальних активів суб'єкта перевищує 50 розмірів мінімальної заробітної плати, установленої законом на 1 січня звітного (податкового) року;

3) у суб'єкта відсутній податковий борг;

4) щодо суб'єкта судом не прийнято постанови про визнання боржника банкрутом відповідно до Закону України «Про відновлення платоспроможності боржника або визнання його банкрутом».

Законопроектом чітко визначаються види економічної діяльності з реалізації товарів, виконання робіт та надання послуг в індустрії програмної продукції в цілях визначення наявності права суб'єкта індустрії програмної продукції на застосування особливостей оподаткування, передбачених цією главою, серед яких:

1) видання програмного забезпечення, включаючи видання і реалізацію (продаж, прокат та/або надання ліцензій) системних пакетів програм, службових та ігрових програм, публікацію готового (несистемного) програмного забезпечення, у тому числі переклад або адаптацію несистемного програмного забезпечення для певного ринку за власний рахунок: операційні системи, бізнес та інші додатки; випуск комп'ютерних ігор для всіх платформ;

2) комп'ютерне програмування та всі види діяльності з написання, модифікування, тестування і забезпечення технічною підтримкою, документування програмного забезпечення;

3) консультування з питань інформатизації, включаючи планування та розроблення комп'ютерних систем, що поєднують комплектуюче устаткування, програмне забезпечення та комунікаційні технології, консультування щодо типу та конфігурації комп'ютерних технічних засобів і використання технологій програмного забезпечення:

- аналіз інформаційних потреб користувачів та пошук найоптимальніших рішень,

- консультування з питань створення продукції програмного забезпечення;

- надання допомоги щодо технічних аспектів комп'ютерних систем,

- консультування з питань обслуговування роботи програмного забезпечення та інформатизації;

4) діяльність з керування комп'ютерним устаткуванням, включаючи надання послуг з місцевого керування і діяльності комп'ютерних систем клієнтів, а також з оброблення даних та інші супутні послуги, експлуатацію на довготривалій (постійній) основі засобів обробки даних, що належать іншим користувачам;

5) створення та впровадження інформаційно-технічних комплексів, систем та мереж щодо: проектування та створення комплексів, систем та мереж на базі інформаційних технологій, систем передачі даних та систем збереження даних, монтажу і встановлення електронно-обчислювальних машин та іншого устаткування для оброблення інформації;

6) оброблення даних, розміщення інформації на веб-вузлах і пов'язана з ними діяльність, включаючи діяльність, пов'язану з базами даних: надання даних у певному порядку або послідовності шляхом їх вибору в режимі он-лайн або прямого доступу до оперативних даних, відсортованих згідно із запитом, для широкого чи обмеженого кола користувачів (комп'ютеризований менеджмент).

- запровадження спеціального режиму оподаткування для платників податків в індустріальних (промислових) парках з метою розвитку вітчизняного виробництва шляхом стимулювання залучення іноземних та вітчизняних інвестицій в реальний сектор економіки. Підвищення конкурентоспроможності економіки та добробуту громадян України в цілому. Розвиток індустріальних парків також сприятиме здійсненню інвестиційної політики.

Законопроектом пропонується тимчасово, протягом п’яти років, наступних за роком укладення з керуючою компанією індустріального парку договору про здійснення господарської діяльності у межах індустріального парку:

- звільнити від оподаткування прибуток суб’єктів учасників індустріального парку, отриманий в результаті здійснення господарської діяльності у межах індустріального парку;

- фізичній особі-підприємцю, крім осіб, що обрали спрощену систему оподаткування, не включати до складу загального місячного (річного) оподатковуваного доходу дохід від реалізації товарів (робіт, послуг) власного виробництва, виготовлених в межах індустріального парку, а наступні п’ять років чистий річний оподатковуваний дохід оподатковується у половинному розмірі ставки, встановленої у пункті 167.1 ПКУ;

- на учасників індустріального парку не розповсюджувати положення пункту 16-1 підрозділу 10 розділу ХХ ПКУ в частині обов’язку сплати військового збору.

Також, пропонується звільнити від оподаткування ПДВ з ввезення на митну територію України певного чітко визначеного устаткування, обладнання та комплектуючих. А також тимчасово, протягом 10 років, наступних за роком укладення договору про створення та функціонування індустріального парку звільнити від оподаткування податком на майно об'єкти житлової та нежитлової нерухомості, що розташовані на території індустріального парку.

Законопроектом чітко встановлюється цільове використання податкових пільг.