Пальне для власних потреб підприємства зберігають з різною метою. Хтось заправляє ним службовий транспорт, хтось генератори електроенергії. Зрозуміло, що обсяги такого пального можуть бути різними, це залежить від господарських потреб. Різними є і ємності, у яких зберігається пальне.

І перше питання, яке виникає у таких підприємств, чи потрібна у 2025 році ліцензія для зберігання пального для власних потреб. Часто, виходячи з умов ліцензування, вони організовують і саму процедуру зберігання.

Якщо ви зберігаєте пальне виключно для генератора

На період воєнного стану і протягом 30 днів після його скасування/припинення діє п. 24 розділу ХІІІ Закону №3817. Який говорить:

- суб’єкт господарювання має право зберігати пальне, яке споживається для заправлення електрогенераторної установки в обсязі до 2000 літрів на кожному об’єкті, що забезпечений електрогенераторною установкою, без отримання дозвільних документів (документів дозвільного характеру, ліцензії на право зберігання пального, результатів надання інших адміністративних послуг);

- зберігання пального, яке споживається для заправлення електрогенераторної установки в обсязі понад 2000 літрів на кожному об’єкті, що забезпечений електрогенераторною установкою, здійснюється суб’єктом господарювання на підставі декларації про провадження господарської діяльності із зберігання пального (далі – декларація), яка безоплатно подається до територіального органу ДПС.

Тож, поки що ліцензія вам не потрібна і зберігати таке пальне ви можете за будь-яким, головне, щоб безпечним, варіантом.

Якщо ви зберігаєте пальне не тільки для генератора, а і для інших власних потреб

Про ліцензування зберігання пального взагалі і для власних потреб зокрема ми докладно розповідали в статті «Ліцензування зберігання пального у 2025 році». Тому зараз нагадаємо лише основні моменти.

Кому потрібна ліцензія?

Ліцензія потрібна, якщо пальне зберігається у:

- споживчій тарі об’ємом більше 60 літрів;

- ємностях об’ємом до 250 літрів (безоплатна) та понад 250 літрів (платна);

- стаціонарних резервуарах, об’єм яких Законом №3817 не обмежений.

Нагадаємо, що плата за ліцензію становить 0,1 МЗП (у 2025 році 800 грн.) на рік.

Ліцензія не потрібна, якщо пальне зберігається у споживчій тарі кожна об’ємом до 60 літрів включно – ч. 5 ст. 28 Закону №3817.

Крім того, ліцензії на зберігання пального та на зберігання пального для власних потреб не отримуються (ч. 4 ст. 28 Закону №3817):

- підприємствами, установами та організаціями, які повністю утримуються за кошти бюджету;

- підприємствами, установами та організаціями системи державного резерву;

- СГ для зберігання пального для власних виробничо-технологічних потреб, яке використовується виключно на нафто- та газовидобувних майданчиках, бурових платформах і не реалізується в місцях оптової або роздрібної торгівлі.

У чому зберігати пальне для «інших» власних потреб?

Місце зберігання пального виключно для потреб власного споживання у п. 49 ч. 1 ст. 1 Закону №3817 визначено так:

...це місце (територія), на якому розташовані споруди та/або обладнання, та/або резервуари, ємності, та/або тара (крім споживчої тари, тари споживача та поворотної тари (газові балони) кожна об’ємом до 60 літрів включно), які належать суб’єкту господарювання на праві власності або користування і призначені для зберігання пального виключно для потреб власного споживання таким суб’єктом господарювання.

Визначення поняття «споживча тара» ми знаходимо у держстандартах: ДСТУ 2890-94 і ДСТУ 4518-2008. Перший каже, що споживча тара – це «тара, яка надходить до споживача з продукцією і не виконує функцій транспортної тари», другий – що це «тара, що надходить до споживача з товаром і не призначена для транспортування товару».

Увага! Каністра багаторазового використання не є споживчою тарою, вона є тарою для транспортування.

Тому, якщо ви не бажаєте отримувати ліцензію, то придбавайте пальне не у власну каністру, а у споживчій тарі (вартість якої входить в ціну пального) обсягом до 60 л кожна. В ній же і зберігайте.

Якщо у вас є ліцензія, то зберігати пальне можна у різноманітних варіантах: як у спорудах, так і в тарі; як у власних, так і в орендованих.

Але як би не зберігалося пальне, час від часу треба проводити його інвентаризацію.

Нормативне регулювання інвентаризації пального

Підприємства під час проведення інвентаризації бензину, дизпалива, інших видів пального (далі – нафтопродукти) та оформлення її результатів мають керуватися такими нормативними документами:

- Положенням про інвентаризацію активів та зобов’язань, затвердженим наказом Мінфіну від 02.09.2014 №879 (далі – Положення №879);

- Інструкцією про порядок прийняття, транспортування, зберігання, відпуску та обліку нафти і нафтопродуктів на підприємствах та організаціях України, затвердженою спільним наказом Мінпаливенерго, Мінекономіки, Мінтрансзв’язку, Держспоживстандарту від 20.05.2008 №281/171/578/155 (далі – Інструкція №281).

Слід зазначити, що вимоги Інструкції №281 є обов’язковими для суб’єктів господарювання, що займаються хоча б одним з таких видів економічної діяльності, як закупівля, транспортування, зберігання і реалізація нафти і нафтопродуктів (п. 1 вказаної Інструкції). І хоча для підприємств, що зберігають пальне винятково для власних потреб, зберігання пального не є видом економічної діяльності, однак вони теж мають застосовувати Інструкцію №281.

Отже, інвентаризацію пального слід проводити, керуючись загальними правилами, прописаними в Положенні №879, але із врахуванням спеціальних правил, визначених Інструкцією №281.

Періодичність та мета проведення інвентаризації

Важливо! Інвентаризація нафтопродуктів проводиться не рідше одного разу на місяць (п. 13.2 Інструкції №281).

Також за необхідності (в разі виявлення нестач, надлишків тощо) можна проводити позачергову або вибіркову інвентаризацію (п. 7 розд. І Положення №879; пп. 10.4.2, п. 14.7 Інструкції №281).

Основною метою інвентаризації є (п. 13.3 Інструкції №281):

- виявлення фактичної наявності нафтопродуктів за марками і видами;

- зіставлення фактичної наявності нафтопродуктів за марками і видами з даними бухгалтерського обліку;

- виявлення нестандартних нафтопродуктів;

- перевірка дотримання умов та порядку зберігання нафтопродуктів.

Інвентаризації підлягають нафтопродукти, що містяться у наявних на підприємстві резервуарах, транспортних засобах та тарі незалежно від права власності, а також ті, що згідно з договорами зберігаються на терміналах інших суб’єктів господарювання (п. 13.2 Інструкції №281).

Чи буде штраф, якщо інвентаризація не проводиться щомісячно?

І це питання, яке може виникнути у будь-якого підприємства. Зараз переважна частина бізнесу використовує генератори електроенергії і купує (зберігає) для цього пальне.

Чи справді треба щомісячно проводити інвентаризацію пального, яке тримається в каністрі чи в кількох? Так, Інструкція №281 не робить виключень в залежності від обсягу пального на підприємстві.

А що буде, якщо не виконувати цю вимогу? Інструкція №281 відповідальність за організацію інвентаризації, правильне та своєчасне її здійснення покладає на керівника підприємства. Проте, не каже, яка саме буде ця відповідальність.

Закон №3817 такого виду відповідальності не встановлює.

Тож, єдине, що залишається, це адмінштраф за ст. 164-2 КУпАП, 136-255 грн. за перше порушення і 170-340 грн. за повторне. Але це стаття за порушення законодавства з фінансових питань (а не правил зберігання нафтопродуктів). До того ж, і цей штраф застосувати на практиці досить проблематично:

- складати протокол про цей адмінштраф мають право органи Національної поліції (ст. 255 КУпАП), а як часто ці органи цікавляться, чи здійснюється інвентаризація?

- а накладати штраф має право Державна аудиторська служба (ст. 234-1 КУпАП), але у неї повноваження контролювати тільки бюджетні кошти, а тому штрафувати інших суб’єктів господарювання вона не може (ст. 2, ст. 8 Закону України від 26.01.1993 №2939-XII «Про основні засади здійснення державного фінансового контролю в Україні»).

Однак сенс у проведенні інвентаризації пального є, і чим частіше її робити, тим краще.

По-перше, це підтверджує достовірність обліку пального, його оприбуткування, списання на витрати та наявність залишків.

По-друге, це дозволяє контролювати рух пального на підприємстві та уникати його крадіжок, псування тощо.

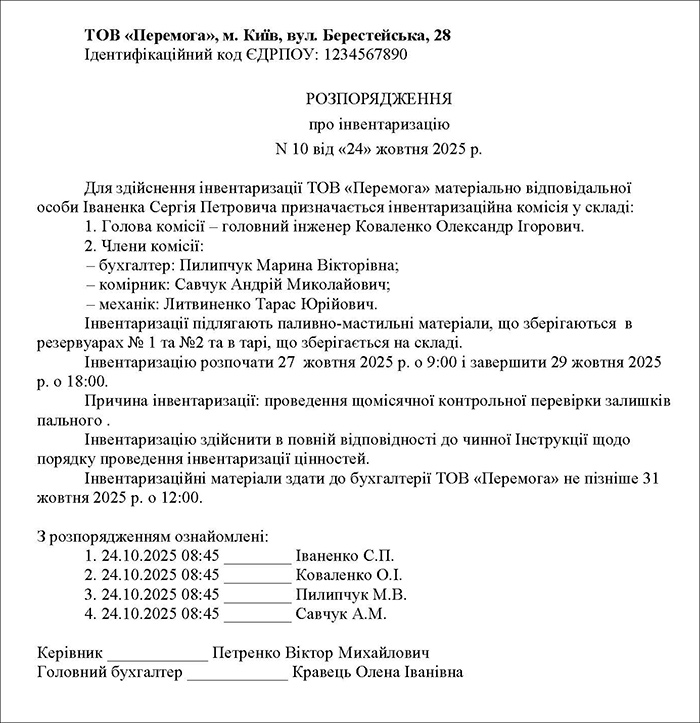

Розпорядження про проведення інвентаризації

Насамперед для проведення інвентаризації керівник підприємства має видати розпорядження про інвентаризацію, яким (п. 13.5 Інструкції №281):

- створити робочі і постійно діючі інвентаризаційні комісії, до складу яких залучаються особи, що мають досвід здійснення інвентаризації. Забороняється вводити до складу робочої інвентаризаційної комісії головного бухгалтера підприємства та матеріально відповідальних осіб (МВО). Також не можна призначати головою робочої інвентаризаційної комісії у тих самих МВО одного й того самого працівника два рази підряд;

- установити терміни початку та завершення робіт з інвентаризації.

Зверніть увагу! Розпорядження про інвентаризацію слід складати за формою №20-НП, яка наведена в додатку 23 до Інструкції №281 (див. Зразок).

Зразок. Розпорядження про інвентаризацію пального (Завантажити >>)

Підготовка до проведення інвентаризації

До початку інвентаризації бухгалтерія повинна (п. 13.11 Інструкції №281):

- опрацювати та відобразити в бухгалтерському обліку усі документи про надходження і відпуск пального;

- визначити залишки пального на день проведення інвентаризації;

- надати інвентаризаційній комісії Довідку про книжкові залишки нафтопродуктів (нафти) за формою №22-НП (додаток 25 до Інструкції №281).

Особи, відповідальні за збереження пального, до початку інвентаризації повинні (п. 13.13 Інструкції №281):

- заповнити книги обліку пального за марками і видами;

- скласти звіт руху пального за марками і видами;

- надати розписку за формою №24-НП (додаток 21 до Інструкції №281) про те, що всі прибуткові та видаткові документи на пальне здані до бухгалтерії, все пальне, що надійшло, оприбуткувано, а відпущене – списано.

Методи визначення маси нафтопродуктів

Нагадаємо, що відповідно до пп. 4.2.1 Інструкції №281 облік нафтопродуктів на підприємствах із забезпечення нафтопродуктами та наливних пунктах ведеться в одиницях маси, а на АЗС – в одиницях об’єму.

Увага! Якщо підприємство зберігає пальне у резервуарах і не має АЗС, то облік пального слід вести в одиницях маси (т, кг тощо).

Для визначення маси та об'єму нафтопродуктів можуть використовуватися такі методи:

- об'ємно-масовий статичний;

- об'ємно-масовий динамічний;

- прямий масовий (статичне зважування та зважування під час руху). Цим методом вимірюють масу нафтопродуктів у тарі та транспортних засобах (пп. 4.2.4.1 Інструкції №281);

- об'ємний.

Якщо ваше пальне зберігається лише у каністрах або в іншій рухомій тарі, то, для того, щоб дізнатися масу залишків пального, достатньо знати три показники:

Маса баласту – загальна маса води, хлористих солей і механічних домішок у нафті або маса води в нафтопродуктах;

Маса брутто – загальна маса нафти або нафтопродукту, баласту та тари.

Маса нетто (те, що нам потрібно!) – маса нафти або нафтопродукту визначається як різниця маси брутто і маси баласту та тари.

Але не всі зберігають пальне у каністрах. Пальне для власного споживання, яке купляється із запасом і на тривалий період, зазвичай зберігається у статичних резервуарах. Для визначення маси нафтопродуктів в таких резервуарах, як правило, застосовується об'ємно-масовий статичний метод вимірювання. За цим методом маса нафтопродуктів визначається за їх об'ємом, густиною та температурою.

Об'єм нафти визначається за допомогою градуйованих резервуарів та засобів вимірювань рівня нафтопродуктів у резервуарах (пп. 4.2.2.1 Інструкції №281).

Після проведення всіх обчислень робочі інвентаризаційні комісії оформлюють Акт інвентаризації за формою №24-НП (додаток 21 до Інструкції №281). Акт складають у двох примірниках та підписують всі члени комісії та МВО. Перший примірник подають до бухгалтерії, а другий – залишається у МВО.

Підбиття підсумків інвентаризації

Отримавши Акт інвентаризації бухгалтерія складає Порівняльну відомість результатів інвентаризації нафтопродуктів (нафти) за формою №27-НП (додаток 30 До Інструкції №281). Вона складається за марками і видами пального, за якими під час інвентаризації виявили відхилення від облікових даних.

Нестачі у межах норм природних втрат обчислюються згідно з постановою КМУ від 05.08.2020 №686. Розрахунок природних втрат відображається у формі №28-НП (додаток 31 до Інструкції №281).

Наявність одночасно надлишків та нестач (понад норми природніх втрат) може свідчити про пересортицю. Відповідно до п. 13.13 Інструкції №281 для заліку надлишків і нестач допускається, як виняток, переведення з однієї марки або виду нафтопродуктів до іншої марки або виду нафтопродуктів.

Також дозволяється проводити взаємозалік олив і мастил, розфасованих до дрібної тари, що подібна за зовнішнім виглядом. Однак такий взаємозалік має відбуватися за один і той самий період, в однієї і тієї самої МВО, одного й того самого найменування і в однакових кількостях. При цьому така МВО має надати до постійно діючої інвентаризаційної комісії вичерпні пояснення щодо причин виникнення пересортиці та/або нестач і надлишків.

Остаточне рішення щодо здійснення взаємозаліку надлишків і нестач нафтопродуктів приймає керівник підприємства. Факт переведення нафтопродуктів з однієї марки до іншої оформлюють актом за формою №18-НП (додаток 19 до Інструкції №281).

Якщо нафтопродукти змішані або зіпсовані (у тому числі зібрані під час зачищення резервуарів), то слід вжити заходів для відновлення їхньої якості.

Методи відновлення якості нафтопродуктів визначені у додатку 16 до Інструкції №281. Зрозуміло, що зробити це може спеціаліст за наявності необхідних компонентів та обладнання. Якщо це неможливо, то нафтопродукти переводять з однієї марки до іншої за формою №18-НП на підставі висновку лабораторії, а вартість з переведення відшкодовують винні особи. У випадку коли таких осіб не встановлено, вартість переведення включається до інших витрат операційної діяльності підприємства.

Якщо нафтопродукти знаходяться на відповідальному зберіганні на іншому підприємстві (на приклад, на АЗС), додатково складається акт інвентаризації за формою №24-НП.

Результати інвентаризації, зафіксовані у Порівняльній відомості, а також висновки щодо виявлених розбіжностей та пропозиції щодо їх врегулювання інвентаризаційна комісія оформлює протоколом (п. 1 розд. IV Положення №879).

Акт інвентаризації та протокол засідання постійно діючої інвентаризаційної комісії протягом 3-х робочих днів має бути розглянутий і затверджений керівником підприємства (п. 13.21 Інструкції №281).

Відображення в бухобліку

Результати інвентаризації після затвердження керівником підприємства протоколу засідання постійно діючої інвентаризаційної комісії відображаються в бухгалтерському обліку у тому місяці, у якому завершено інвентаризацію (п. 13.22 Інструкції №281).

Отже, результати інвентаризації відображаються в бухобліку на підставі вищевказаного протоколу, до якого додається Акт інвентаризації та Порівняльна відомість.

Виявлені розбіжності фактичної наявності нафтопродуктів з даними бухгалтерського обліку регулюються в такому порядку:

- нестача нафтопродуктів у межах затверджених норм природних втрат включається до інших витрат операційної діяльності. Тобто робиться проведення: Д-т 947 «Нестачі і втрати від псування цінностей» – К-т 203 «Паливо» – за фактичною собівартістю з урахуванням транспортно-заготівельних витрат (абз. 2 п. 5.7 Методичних рекомендацій з бухгалтерського обліку запасів, затверджених наказом Мінфіну від 10.01.2007 №2);

- якщо різниця між фактичною кількістю нафтопродуктів і даними бухгалтерського обліку за вирахуванням природних втрат не перевищує граничної величини відносної похибки, то нестача не стягується з МВО, а надлишки не оприбутковуються. Тобто фактично наявною кількістю нафтопродуктів визнається їх кількість за даними бухгалтерського обліку;

- нестача нафтопродуктів, яка за сумою перевищує норми природних втрат та межі відносної похибки, відшкодовується МВО в розмірі збитків, розрахованих виходячи з останньої ціни придбання з ПДВ. В бухобліку це відображається проведенням: Д-т 375 «Розрахунки за відшкодуванням завданих збитків» – К-т 719 «Інші доходи від операційної діяльності»;

- надлишки, які перевищують похибку вимірювання, оприбутковуються за складським та бухгалтерським обліком за ціною останнього надходження партії нафтопродуктів. В обліку таке пальне відображається з одночасним нарахуванням доходу: Д-т 203 – К-т 719;

- нестачі понад норми природних втрат та похибку вимірювання, якщо винних осіб не встановлено, відносять на збитки підприємства (тобто на 947 субрахунок).

Результати інвентаризації відображаються в бухобліку у звітному періоді, коли завершили інвентаризацію (п. 3 розд. IV Положення №879; п. 13.22 Інструкції №281).

Податкові наслідки інвентаризації. Податок на прибуток

Підприємства – як «малодохідники» (тобто з річним доходом меншим за 40 млн грн на рік), так і «високодохідники» – операції з пальним відображають виключно за бухгалтерськими правилами, адже податкових різниць щодо таких операцій нормами ПКУ не передбачено.

Списання пального – як у межах норм, так і понаднормово – зменшуватиме фінансовий результат до оподаткування і, відповідно, податок на прибуток. А оприбуткування надлишків пального фінрезультат збільшуватиме – відповідно збільшиться й податок на прибуток.

Втім, податкові різниці (згідно із пп. 140.5.5-1 ПКУ) можуть з’явитися, якщо пальне придбано у нерезидентів:

- зареєстрованих у державах (на територіях), включених до переліку держав (територій), затвердженого постановою КМУ від 27.12.2017 №1045;

- організаційно-правова форма яких включена до переліку, затвердженого постановою КМУ від 04.07.2017 №480, які не сплачують податок на прибуток (корпоративний податок), у тому числі податок з доходів, отриманих в певних умовах.

В такому разі потрібно буде збільшити фінансовий результат до оподаткування на 30% вартості списаного пального. Застосовується ця різниця за результатами податкового (звітного) року.

Винятком є випадки, коли операція не є контрольованою та сума доходів від продажу вказаним нерезидентам підтверджується платником податку за цінами, визначеними за принципом «витягнутої руки».

Податкові наслідки інвентаризації. ПДВ

Під час придбання пального підприємство (на підставі правильно оформленої та зареєстрованої в ЄРПН податкової накладної) відображало податковий кредит з ПДВ. Але якщо пальне буде використовуватися в негосподарських операціях або пільгових операціях, то податковий кредит доведеться компенсувати нарахуванням податкових зобов’язань згідно з п. 198.5 ПКУ.

Раніше податківці вважали використаним у господарській діяльності підприємства лише пальне, витрати (втрати) якого відбувалися в межах норм (у даному випадку йдеться про норми, затверджені постановою КМУ від 05.08.2020 №686).

Якщо ж підприємство здійснило понаднормові витрати (втрати) пального, то податківці визнаватимуть таке пальне використаним у негосподарській діяльності підприємства з відповідним нарахуванням податкових зобов’язань за вищезгаданим п. 198.5 ПКУ.

Однак зараз в ресурсі «ЗІР», категорія: 101.04 наведена дещо інша позиція податківців.

Так, у відповіді на запитання «Як в податковому обліку з ПДВ відображається операція зі списання товарів в межах норм та/або понад норми природного убутку, які втратили товарний вигляд?» вони зазначають:

«При списанні в межах норм природного убутку товарів, при придбанні яких суми ПДВ були віднесені до податкового кредиту, податкові зобов’язання платником ПДВ не нараховуються (за умови, що вартість таких товарів включається до вартості готової продукції, яка підлягає оподаткуванню). В інших випадках – ПДВ нараховується за основною ставкою.

Якщо такі товари списуються понад норми їх природного убутку, то не пізніше останнього дня звітного (податкового) періоду, в якому відбувається їх списання, платник податку зобов’язаний нарахувати податкові зобов’язання виходячи з бази оподаткування та скласти не пізніше останнього дня звітного (податкового) періоду і зареєструвати в ЄРПН зведену податкову накладну за товарами/послугами, необоротними активами придбаними/виготовленими з ПДВ».

Тобто тепер для того, щоб не нараховувати ПДВ при списанні пального навіть в межах норм, податкова висуває вимогу – включення вартості до вартості готової продукції.

При цьому вона не пояснює, що саме мається на увазі. Якщо йдеться про собівартість продукції – то вартість пального, яке списується і в межах норм і понаднормово, до неї не потрапляє (як зазначалося вище – вона в обох випадках списується на субрахунок 947).

Існує думка, що податківці мали на увазі включення вартості списаних товарів до продажної ціни продукції (товарів), яка реалізується підприємством. Але яким чином це слід підтверджувати – також вони не пояснюють. Тому пропонуємо підприємствам, які не бажають визначати ПЗ з ПДВ щодо недостачі пального, оформити окремий документ (наказ) або ж ввести до наказу про облікову політику положення про те, що вартість списаних в межах норм втрат товарів (у т. ч. пального) включається до ціни продажу готової продукції чи товарів, які реалізуються підприємством. Це положення можна «підкріпити» розрахунком (розрахунками) продажної ціни товарів, до якої включити і вартість списаного пального (та інших товарів) в межах встановлених норм.

Читайте усі статті від редакції про інвентаризацію у 2025 році:

- Інвентаризація-2025: правила, строки і нюанси проведення (та що треба зробити вже у вересні 2025 року)

- Інвентаризація запасів – 2025: строки, правила, особливості (а також бухгалтерський та податковий обік)

- Інвентаризація ОЗ, НМА та капітальних інвестицій – 2025: строки, правила, особливості та поради від редакції

- Інвентаризація за місцями відповідального зберігання – 2025: правила, особливості, облік

- Інвентаризація резерву сімнівних боргів і забезпечень – 2025: строки, правила, облік і податки

- Інвентаризація каси – 2025: строки, нюанси, облік, оподаткування, покрокова інструкція та поради від редакції

- Інвентаризація дебіторської і кредиторської заборгованості – 2025: види, звіряння і списання, облік і податки

- Інвентаризація пального, що використовується для власних потреб підприємства – 2025

Усі статті та новини про інвентаризацію від редакції «Дебет-Кредит» дивіться тут.