- Строк подання декларації

- Основна інформація про оподаткування

- Чи треба ФОПу подавати декларацію про нерухомість?

- Форма декларації

- Заповнення додатка 1 (житлова нерухомість)

- Заповнення додатка 2 (нежитлова нерухомість)

- Заповнення декларації

- Звільнення від сплати податку за п. 69.22 підрозд. 10 розд. ХХ ПКУ

- Бланк Податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки, терміни його подання, а також іншу корисну інформацію дивіться на нашому сайті за посиланням.

- Форму Декларації затверджено наказом Мінфіну від 10.04.2015 №408 «Про затвердження форми Податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки» (із змінами і доповненнями).

- Ще більше бланків звітності, договорів, типових форм, заяв і первинних документів (усього понад 900 бланків та типових форм) ви знайдете на нашому сайті у розділі бланків.

- Всі новини від редакції «Дебет-Кредит» про нерухомість та податок на нерухомість дивіться за посиланням.

Строк подання декларації

Декларацію подають до податкової служби за місцезнаходженням нерухомості платники податку – юридичні особи щодо об’єктів нерухомості, які перебувають у їх власності станом на 01.01.2026, у строк не пізніше 20.02.2026 (див. пп. 266.7.5 ПКУ).

Надалі обчислена в декларації річна сума податку авансовими внесками щокварталу, до 30 числа місяця, що настає за звітним кварталом, сплачується до бюджету за місцезнаходженням нерухомого майна (див. пп. 266.10.1 ПКУ).

Щодо новоствореного (нововведеного) об’єкта житлової та/або нежитлової нерухомості декларація подається юридичною особою – платником протягом 30 календарних днів з дня виникнення права власності на такий об’єкт, а податок сплачується починаючи з місяця, в якому виникло право власності на такий об’єкт.

У разі переходу права власності на об’єкт оподаткування від одного власника до іншого протягом календарного року податок обчислюється для попереднього власника за період з 1 січня цього року до початку того місяця, в якому припинилося право власності на зазначений об’єкт оподаткування, а для нового власника – починаючи з місяця, в якому він набув право власності.

Основна інформація про оподаткування

Особливості справляння податку визначено у ст. 266 ПКУ.

Які особи належать до платників, наведено в п. 266.1 ПКУ. Це юридичні і фізичні особи, власники об’єктів житлової та/або житлової нерухомості. Але в цій статті ми розглядаємо лише платників – юридичних осіб.

Що таке об’єкт оподаткування, наведено в п. 266.2 ПКУ. Це об’єкти житлової та нежитлової нерухомості.

Визначення терміна «об’єкти житлової нерухомості» наведено в пп. 14.1.129 ПКУ, «об’єкти нежитлової нерухомості» – в пп. 14.1.129-1 ПКУ.

У пп. 266.2.2 ПКУ наведено об’єкти, які не є об’єктами оподаткування. Якщо підприємство має такі об’єкти, то декларація за них не подається.

Подібним чином відповідає і ДПС на запитання у «ЗІР» (106.07): «Чи необхідно СГ подавати податкову декларацію з податку на нерухоме майно, відмінне від земельної ділянки, якщо об’єкт житлової та/або нежитлової нерухомості не є об’єктом оподаткування таким податком?». Але ДПС уточнює, що потрібно мати документальне підтвердження віднесення об’єкта нерухомості до категорій, визначених пп. 266.2.2 ПКУ.

Базою оподаткування є загальна площа об’єкта житлової та нежитлової нерухомості, у тому числі його часток (див. пп. 266.3.1 ПКУ).

У п. 266.4 ПКУ наведено окремі пільги для фізосіб. Там же сказано, що пільги як для фізосіб, так і для юросіб затверджуються місцевими радами. Тому перед складанням декларації підприємству доцільно звернутися до своєї місцевої ради і з’ясувати, чи не має підприємство права на пільгу.

Ставки податку також затверджуються місцевими радами (див. п. 266.5 ПКУ). Тому і щодо з’ясування ставок слід звертатися до місцевої ради. З’ясувати розмір ставок можна, наприклад, і на сайті ДПС.

Ставки встановлюються в розмірі не вище 1,5% розміру мінзарплати, встановленої законом на 1 січня звітного (податкового) року, за 1 квадратний метр бази оподаткування.

Станом на 01.01.2026 мінімальна зарплата визначена в розмірі 8 647 грн. Таким чином, ставка податку за 1 кв. м нерухомого майна не може перевищувати у 2026 році 129,71 грн (8 647 х 1,5%).

Отже, якщо площа нерухомості, наприклад, 100 кв. м, а ставка – 90 грн за 1 кв. м, то річна сума податку становитиме 9 000 грн (100 х 90).

Разом з цим пп. 266.7.1-1 ПКУ встановлене збільшення річної суми податку на 25 000 грн за житлову нерухомість, загальна площа якої перевищує 300 квадратних метрів (для квартири) та/або 500 квадратних метрів (для будинку).

Чи треба ФОПу подавати декларацію про нерухомість?

Ні, і ми про це розповідали тут.

Таку саму позицію мають і податківці.

У «ЗІР» (106.01) при відповіді на запитання «Чи є платником податку на нерухоме майно, відмінне від земельної ділянки, ФО, яка має право власності на нежитлове приміщення як ФОП?» зазначено таке: оскільки ст. 266 ПКУ не визначено такого платника, як фізична особа – підприємець, то такий платник – власник об’єктів житлової та нежитлової нерухомості сплачує податок на нерухоме майно, відмінне від земельної ділянки, за нормами, передбаченими для фізичних осіб.

Це означає, що подавати декларацію йому не потрібно, а суму податку розрахує для нього ДПС, про що буде надіслане податкове повідомлення-рішення.

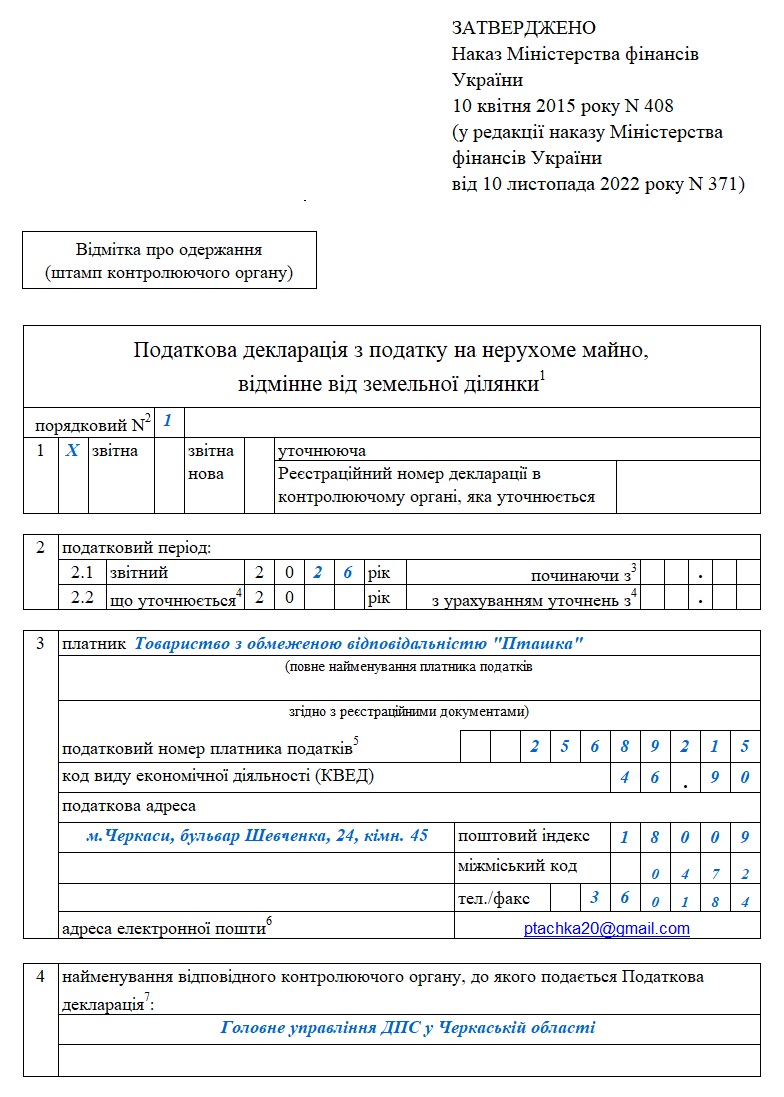

Форма декларації

Декларація з податку на нерухомість складається з таких частин:

- Декларація, де наводяться узагальнені показники;

- Додаток 1 (Розрахунок у частині об’єктів житлової нерухомості);

- Додаток 2 (Розрахунок у частині об’єктів нежитлової нерухомості).

Заповнення додатка 1 (житлова нерухомість)

Порядковий номер Податкової декларації

Зазначається порядковий номер декларації, до якої долучається додаток 1.

Розрахунок

Зазначається порядковий номер розрахунку (арабськими цифрами) починаючи з одиниці, послідовно за порядком зростання. Загальна кількість розрахунків/додатків дорівнює рядку 7 декларації та залежить від кількості органів місцевого самоврядування, на території яких розташовані об'єкти нерухомого майна (на території адміністративно-територіальних одиниць, що увійшли до складу територіальної громади).

Податковий номер платника податку

Зазначається код ЄДРПОУ платника або реєстраційний (обліковий) номер платника податків, який присвоюється контролюючим органом.

Код за КАТОТТГ території територіальної громади

Зазначається код за КАТОТТГ території територіальної громади, повноваження якої поширюються на адміністративно-територіальні одиниці, на території яких розташовуються об'єкти нерухомого майна. За кожним таким кодом за КАТОТТГ складається окремий додаток.

Дивимося відповідь ДПС на запитання у «ЗІР» (106.07): «Який код за КАТОТТГ зазначається в заголовній частині та у графі 3 розд. І додатків 1 та 2 до податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки?».

ДПС відповідає, що в заголовній частині додатків 1 та 2 до декларації у рядку «Код за КАТОТТГ території територіальної громади» зазначається код за КАТОТТГ територіальної громади, повноваження якої поширюються на адміністративно-територіальні одиниці, на території яких розташовуються об’єкти нерухомого майна.

Наприклад, об’єкти нерухомості розташовані на території села Підгородне, яке входить до складу Бердичівської територіальної громади Житомирської області.

Для заповнення коду за КАТОТТГ у заголовній частині додатків 1 та 2 у Кодифікаторі за пошуком у колонці «Назва об’єкта» за назвою територіальної громади «Бердичівська» визначаємо код цієї територіальної громади, який значиться у колонці «Третій рівень», а саме: UA18020030000035625 (при цьому у колонці «Категорія об’єкта» має значитися «Н» – територіальна громада). Тобто зазначається код громади, а не код села.

А у графі 3 табличної форми додатка 1 слід зазначати код села (див. нижче таблицю 1).

Тобто для заповнення шапки використовуються «Третій рівень» (територіальна громада), а для заповнення табличної форми – «Четвертий рівень» (місто, селище, село (населений пункт)) Кодифікатора.

Причому є особливості визначення кодів за КАТОТТГ територіальних громад у м. Києві та м. Кривому Розі, де у заголовній частині та у графі 3 розд. І додатків 1 та 2 зазначаються коди районів цих міст, які містяться у колонці «Додатковий рівень» (район у місті (у тому числі в місті, що має спеціальний статус)). Щодо всіх інших міст з районним поділом колонка «Додатковий рівень» не застосовується.

Податковий період

Оскільки ми розглядаємо складання декларації за 2026 рік, то тут відображається звітний рік у комірці 1.1 – «2026».

Розрахунок податкового зобов’язання

Інформацію щодо такого розрахунку, який здійснюється в розділі І додатка 1 до декларації, наведемо у таблиці 1.

Таблиця 1. Заповнення розділу І «Розрахунок податкового зобов’язання» додатка 1

| Графа | Назва графи | Коментар |

| Інформація щодо кожного об’єкта нерухомості наводиться окремим рядком, з 2.1, 2.2 і так далі, залежно від кількості об’єктів. Наприклад, якщо їх три, то буде три рядки – 2.1, 2.2 і 2.3. За кожним об’єктом розраховується сума податку, сума пільги (за наявності) і сума до сплати. Поряд з цим в рядку 2 наводиться загальна сума за окремими показниками – у графі 9, 16, 17, з 22 по 27. Окрім того, загальна сума податкового зобов’язання до сплати підсумовується в рядку 3, по графах з 23 по 27. |

||

| 2 | Код типу об’єкта | Зазначається код типу об'єкта, визначеного відповідно до національного класифікатора НК 018:2023 «Класифікатор будівель і споруд», затвердженого наказом Мінекономіки від 16.05.2023 №3573. Нагадаймо, що цей Класифікатор діє з початку 2024 року. Раніше діяв Класифікатор ДК 018-2000, який вже нечинний |

| 3 | Код за КАТОТТГ адміністративно-територіальної одиниці за місцем розташування об’єкта(ів) нерухомості | Код за КАТОТТГ адміністративно-територіальної одиниці, на території якої розташовані об’єкти нерухомості. Вище у статті ми зазначали, що в шапці додатка наводиться код за КАТОТТГ територіальної громади, де розміщено об’єкт. Але у графі 3 слід зазначати код не громади, а населеного пункту – села тощо. За наведеним у статті прикладом – код села Підгороднє |

| 4 | Адреса згідно з правовстановлюючими документами | Зазначається інформація про реєстраційні дані об'єкта нерухомого майна. Фактично зазначається назва населеного пункту, наприклад міста, назва вулиці, номер будинку тощо |

| 5 | Реєстраційний номер об'єкта нерухомості | Реєстраційним номером об’єкта нерухомого майна є індивідуальний номер, який присвоюється кожному індивідуально визначеному об’єкту нерухомого майна при проведенні державної реєстрації права власності на нього вперше, не повторюється на всій території України і залишається незмінним протягом усього часу існування такого об’єкта (ч. 1 ст. 15 Закону про держреєстрацію). Такий номер можна подивитися у витягу з Держреєстру |

| 6 | Дата реєстрації права власності | Зазначається така дата у форматі «дд.мм.рррр». Дату можна подивитися у витягу з Держреєстру |

| 7 | Дата припинення права власності | Заповнюється подібно до попередньої. Але в першій звітній річній декларації ця графа не заповнюється |

| 8 | Розмір частки / поділу загальної площі об'єкта нерухомості, що перебуває у спільній частковій, спільній сумісній власності | Заповнюється у числовому значенні з двома знаками після коми та відповідає даним, зазначеним у правовстановлювальних документах про право власності на об’єкти. Так відповідає ДПС на запитання в «ЗІР» (106.07): «Яка інформація зазначається у графі 8 розд. І додатка 1 (додатка 2) до податкової декларації з податку на нерухоме майно, відмінне від земельної ділянки?» |

| 9 | Площа об’єкта оподаткування (загальна) | Зазначається загальна площа об’єкта нерухомості, у метрах квадратних, з двома знаками після коми. У разі перебування об'єкта оподаткування у спільній власності зазначається розмір (площа) належного декларанту такого об'єкта |

| 10, 11, 12, 13 | Кількість місяців перебування у власності, у кварталах | Наприклад, в разі подання першої звітної річної декларації передбачається, що об’єкт перебуватиме у власності увесь рік. Тому в кожній із граф з 10 по 13 зазначають «3», тобто три місяці в кожному кварталі |

| 14 | Ставка (%) | Зазначається ставка податку, визначена рішенням органу місцевого самоврядування відповідно до пп. 266.5.1 ПКУ. Про ставки податку див. вище в тексті статті |

| 15 | Розмір мінімальної заробітної плати на 01 січня звітного року | Для 2025 року – 8 647,00 грн. Тому саме цей розмір і проставляють у графі 15 |

| 16 | Застосування підпункту 266.7.1-1 ПКУ | Зазначається збільшення річної суми податку на 25000 грн згідно з нормою пп. 266.7.1-1 ПКУ: якщо розмір податку збільшується, зазначається «25000», якщо не збільшується, графа не заповнюється |

| 17 | Річна сума податку (грн, коп.) | Річна сума податку (у гривнях з копійками з двома знаками після коми) за кожним задекларованим об'єктом обчислюється за формулою: гр. 9 х гр. 14 х гр. 15 : 100 + гр. 16 |

| 18 | Код пільги | Зазначається відповідно до Довідника пільг, розміщеного на сайті ДПС |

| 19 | Розмір пільги, % | Зазначається розмір пільги (%), яка поширюється на нерухоме майно згідно з рішенням органу місцевого самоврядування |

| 20 | Дата початку користування (пільгою) | Зазначається термін користування податковою пільгою у звітному періоді – число, місяць, рік початку та закінчення користування пільгами у форматі «дд.мм.рррр.». У разі коли термін користування податковою пільгою встановлений до початку звітного періоду і продовжується після його закінчення, такий термін збігається з датою початку та закінчення зазначеного періоду |

| 21 | Дата закінчення користування (пільгою) | Заповнюється подібно до попереднього рядка |

| 22 | Сума пільги (грн, коп.) | Зазначається сума пільги (у гривнях з копійками з двома знаками після коми), розрахована пропорційно до кількості місяців перебування нерухомого майна у власності: гр. 17 : 12 х (сума граф 10 - 13) х гр. 19 : 100 |

| 23 | Сума податкового зобов’язання до сплати (грн), усього | Зазначається у гривнях з копійками з двома знаками після коми: гр. 17 : 12 х (сума граф 10 - 13) - гр. 22 |

| 24, 25, 26, 27 | у тому числі розмір квартальних авансових внесків | Сума авансового внеску за відповідний квартал звітного (податкового) періоду обчислюється за формулами: гр. 24 = гр. 23 : (сума граф 10 - 13) х гр. 10; гр. 25 = гр. 23 : (сума граф 10 - 13) х гр. 11; гр. 26 = гр. 23 : (сума граф 10 - 13) х гр. 12; гр. 27 = гр. 23 - (сума граф 24 – 26) |

| Загальна сума податку, нарахована за 2026 рік, підсумовується в рядку 3 розділу І «Розрахунок податкового зобов’язання», за графами 23 (усього за рік) і графами з 24 по 27 (усього за кварталами). Сума з рядка 3 графи 23 розділу І додатка 1 переноситься до рядка 5.1 декларації. |

||

Заповнення додатка 2 (нежитлова нерухомість)

Додаток 2 заповнюється в такому самому порядку, як і додаток 1. Єдина відмінність – у розділі І додатка 2 немає графи, подібної до графи 16 розділу І додатка 1, в якій відображається збільшення річної суми податку на 25 000 грн згідно з нормою пп. 266.7.1-1 ПКУ.

Тому при заповненні додатка 2 рекомендуємо користуватися наведеною вище інформацією щодо заповнення додатка 1.

Загальна сума податку, нарахована за 2026 рік, підсумовується в рядку 3 розділу І «Розрахунок податкового зобов’язання» додатка 2, за графами 22 (усього за рік) і графами з 23 по 26 (усього за кварталами).

Сума з рядка 3 графи 22 розділу І додатка 2 переноситься до рядка 6.1 декларації.

Заповнення декларації

Порядковий №. Зазначається номер арабськими цифрами починаючи з одиниці, послідовно за порядком зростання кількості поданих з початку року таких податкових декларацій. Для першої декларації на 2026 рік тут стоятиме «1».

У рядку 1 в комірці «звітна» проставляємо відмітку «Х».

У рядку 2 «податковий період» проставляємо рік у підрядку 2.1 у комірці «звітний» – «2026» рік.

У рядку 3 заповнюємо дані про платника:

- повне найменування платника податків згідно з реєстраційними документами;

- податковий номер платника податків – код ЄДРПОУ платника або реєстраційний (обліковий) номер платника податків, який присвоюється контролюючим органом;

- код КВЕД;

- податкову адресу, поштовий індекс, міжміський код, телефон, факс;

- адресу електронної пошти – за бажанням.

У рядку 4 зазначається найменування податкового органу, до якого подається декларація. Відповідно до пп. 266.7.5 ПКУ та в умовах адміністративної реформи платник податку на нерухоме майно, відмінне від земельної ділянки, подає декларацію до контролюючого органу за місцезнаходженням адміністративних центрів територіальних громад, на території яких розташовані об'єкти оподаткування, в якому перебуває на обліку платником такого податку (за основним та/або неосновним місцем обліку).

Скільки декларацій подавати, якщо об’єкти нерухомості розташовані на території різних населених пунктів?

У виносці 1 до декларації зазначено, що у разі наявності об'єктів нерухомості, що розташовані на території адміністративно-територіальних одиниць, які підпорядковані різним органам місцевого самоврядування, але ці адміністративно-територіальні одиниці обслуговуються одним відповідним контролюючим органом, подається одна декларація з кількома додатками відповідного типу.

Наприклад, якщо підприємство має три об’єкти нежитлової нерухомості, які розташовані на території різних органів місцевого самоврядування, але вони обслуговуються одним податковим органом, складають одну декларацію з трьома додатками 2. Якщо ж обслуговуються трьома різними податковими органами, то складають три декларації, кожна з одним додатком 2.

Заповнення таблиці декларації

Розраховані суми податку переносяться до таблиці декларації:

- показник гр. 23 рядка 3 додатка 1 – до рядка 5.1 таблиці декларації;

- показник гр. 22 рядка 3 додатка 2 – до рядка 6.1 таблиці декларації.

Інші рядки таблиці у звітній декларації не заповнюються, за умови, що в поточній декларації не відображається виправлення показників минулих періодів.

Нижня частина декларації

В рядку 7 зазначають кількість поданих додатків 1 і 2.

Кількість додатків 1 або додатків 2 повинна відповідати кількості територій територіальних громад, на території підвідомчих адміністративно-територіальних одиниць яких розташовано(і) об'єкт(и) оподаткування.

Якщо до декларації подається по одному додатку 1 і 2, то у відповідних комірках рядка 7 буде зазначено «1».

В рядку 8 наводять номер і зміст доповнення до декларації, яке можна подати згідно з п. 46.4 ПКУ.

У заключній частині декларації наводяться дані про керівника та головного бухгалтера чи уповноважених (відповідальних) осіб.

Зразок. Декларація про нерухоме майно - 2026

Звільнення від сплати податку за п. 69.22 підрозд. 10 розд. ХХ ПКУ

Підпунктом 69.22 підрозд. 10 розд. ХХ ПКУ встановлено особливості справляння податку на нерухоме майно, відмінне від земельної ділянки, тимчасово, на період до припинення або скасування воєнного стану на території України.

Докладніше про це звільнення можна прочитати у матеріалах редакції:

- Податкові пільги для юросіб: як скористатися звільненням від сплати за пошкоджене майно?

- Як зменшити ПЗ за об’єкти нерухомості, розташовані на ТОТ, в уточнюючій декларації з податку на нерухомість?

- За який період платники звільняються від сплати за пошкоджене нерухоме майно, відмінне від земельної ділянки?

- Нюанси оподаткування нерухомості, що розташована на ТОТ, в період дії воєнного стану

- Обов’язок СГ подавати декларацію за об’єкти житлової та/або нежитлової нерухомості, що розташовані на ТОТ

Платники, які відповідають наведеним у цій нормі критеріям, тимчасово звільняються від сплати податку.

Про те, як відображати зазначену нерухомість у декларації, податківці в роз’ясненнях застосовують два підходи.

Перший підхід

Про те, як відображати таке звільнення в декларації, ДПС зазначила, відповідаючи на запитання в ЗІР (106.05): «Чи є пільгою звільнення від сплати податку на нерухоме майно, відмінне від земельної ділянки, визначене пп. 69.22 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ?».

ДПС зазначила, що тимчасовий порядок справляння податку на нерухоме майно, відмінне від земельної ділянки, з урахуванням особливостей не може вважатися пільгами, тому положення пп. 69.22 підрозд. 10 розд. ХХ ПКУ не включені до довідників пільг.

Враховуючи зазначене, у разі застосування положень пп. 69.22 підрозд. 10 розд. ХХ ПКУ при декларуванні податкових зобов’язань у формі декларації інформація щодо пільг не зазначається (колонки 18 – 22 розд. І додатка 1 (для об’єктів житлової нерухомості) до Декларації та колонки 17 – 21 розд. І додатка 2 (для об’єктів нежитлової нерухомості) до Декларації)).

Пояснення зменшення суми податкового зобов’язання до сплати (різниця між показниками колонок 17 та 23 розд. І додатка 1 до декларації та колонок 16 та 22 розд. І додатка 2 до декларації) у зв’язку із застосуванням положень пп. 69.22 підрозд. 10 розд. ХХ ПКУ платником зазначається в Декларації у рядку 8 «Доповнення до Податкової декларації».

У колонці «Зміст доповнення» зазначається причина зменшення податкового зобов’язання: «Уточнена сума податкового зобов’язання до сплати розрахована відповідно до пп. 69.22 п. 69 підрозд. 10 розд. ХХ «Перехідні положення» ПКУ».

Тобто якщо річна сума, розрахована у гр. 17 додатка 1 чи гр. 16 додатка 2 становить, наприклад, 6 966,02 грн, але платник податку звільнений від сплати податку згідно з пп. 69.22 підрозд. 10 розд. ХХ ПКУ, то графи, в яких відображається розрахунок пільги, не заповнюються. Але в графу 23 додатка 1 чи графу 22 додатка 2, де відображається належна до сплати річна сума податку, записується 0,00 грн. Поряд з цим в рядку 8 декларації наводиться пояснення, на якій підставі є розходження між графами 17 (16) і 23 (22) додатка 1 (2).

Причому, на наш погляд, зміст доповнення має бути конкретніший, ніж навела ДПС у ЗІР. Наприклад, приблизно такий: «У графі 23 додатка 1 наведена сума податку 0,00 грн, тоді як у графі 17 додатка 1 наведена річна сума податку 6 966,02 грн. Таке розходження виникло внаслідок того, що підприємство тимчасово звільнене від нарахування та сплати податку згідно з пп. 69.22 підрозд. 10 розд. ХХ ПКУ».

Другий підхід

Разом з тим в іншій своїй консультації (див. тут) податківці зазначили, що якщо об’єкти житлової та/або нежитлової нерухомості на дату подання Декларації розташовані на ТОТ відповідно до даних Переліку територій, то суб’єкт господарювання не подає Декларацію за такі об’єкти нерухомості.

Такий Перелік територій затверджено Наказом Мінрозвитку від 28.02.2025 №376.

Але, на наш погляд, цей підхід не зовсім обґрунтований. Норма пп. 69.22 ПКУ звільняє від нарахування та сплати, але прямо не звільняє від обов'язку декларування (подання «нульової» декларації), якщо об'єкт є об'єктом оподаткування, але тимчасово звільнений. Тому ми не рекомендуємо користуватися цим підходом. Або ж потрібно отримати індивідуальну податкову консультацію.

Який підхід обрати?

Якщо зіставити перший і другий підхід, то можна зробити висновок, якщо вся нерухомість відповідає критеріям пп. 69.22 підрозд. 10 розд. ХХ ПКУ, то декларацію можна взагалі не подавати. Якщо ж лише частина нерухомості відповідає таким критеріям, то таку нерухомість потрібно відобразити в декларації у спосіб, наведений в першому підході. Разом з тим для уникнення непорозумінь з податковою службою з цього питання можна отримати індивідуальну податкову консультацію.