Zn.ua розповідає наступне.

Із початку повномасштабного нападу Росії економіка та фінансова система переведені з ринкових засад управління на управління в «ручному» режимі для реагування на безпрецедентні виклики. Цей підхід спрацював. Він дав змогу вгамувати паніку та стабілізувати роботу фінансово-економічної системи.

Проте за поступового відновлення економіки негативні та дестабілізуючі ефекти від «ручного» управління фінансовою системою та величезного дефіциту бюджету стають відчутнішими. Це диктує наступний етап у фінансово-економічній політиці – перехід до прийнятного дефіциту бюджету з ринковими джерелами фінансування. Він дасть можливість створити передумови для повернення до традиційних монетарних інструментів і ринкових засад функціонування валютної системи.

«Ручне» управління добре працює лише в умовах значного психологічного шоку та переважання базових потреб у поведінці населення та фірм.

Поточна модель управління фінансовою системою держави фактично будується на трьох конфліктуючих засадах:

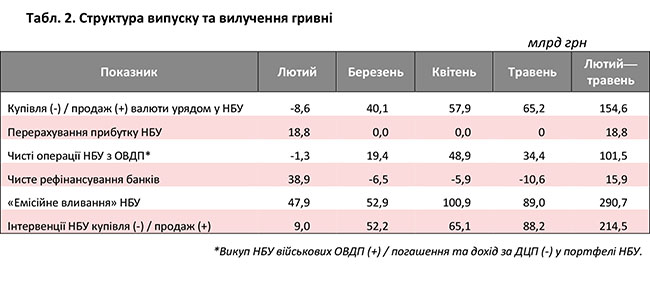

- фінансування Національним банком переважної частини бюджетного дефіциту за рахунок емісії формує девальваційний та інфляційний тиск;

- збереження Міністерством фінансів низької дохідності гривневих державних облігацій, яка не покриває інфляції, стимулює споживання (тобто посилює інфляційний тиск) і перетікання заощаджень у валюту (посилює девальваційний тиск);

- фіксація Національним банком обмінного курсу та посилення валютних обмежень дають змогу стримати цей девальваційний та інфляційний тиск.

Тимчасовий успіх «ручного» режиму має свою ціну:

- жорсткі обмеження на рух капіталу (валютні обмеження, ліміти на зняття коштів, неможливість вільного переказу капіталу) та занижені відсоткові ставки за ОВДП оплачують власники швидко знецінюваних гривневих заощаджень і доходів;

- фіксація обмінного курсу гривні оплачується міжнародними резервами НБУ та надходженнями експортерів. Також це призводить до погіршення конкурентоспроможності експортерів і внутрішніх виробників відносно імпортерів;

- зниження податків перекривається переважно емісією НБУ (а значить, інфляційним податком з усіх, хто використовує гривню) та міжнародними позиками і грантами.

Нині економіка поступово адаптується. Економічна логіка починає заміщувати психологічний шок початку війни і переважання благодійних мотивів. Бізнес намагається максимізувати прибуток, а громадяни – збільшити доходи та захистити заощадження.

Така зміна в психології бізнесу та громадян має враховуватися й у економічній політиці. Тому поступово варто переходити до більш ринкових механізмів, ураховуючи, що тривале застосування «ручного» режиму управління економікою зумовлює низку проблем.

Проблема 1. Доларизація та вивід заощаджень із фінансової системи. Власники гривневих заощаджень несуть втрати, оскільки реальна вартість цих заощаджень знижується через надто низьку дохідність банківських депозитів та ОВДП порівняно з інфляцією. Тому для того щоб зберегти свої заощадження, громадяни виводять їх із фінансової системи та обмінюють на готівкову валюту (або переводять на власні картки за кордоном/купують імпортовані товари/сплачують гривневою картою великі покупки за кордоном). Спрацьовує так званий ефект гарячої картоплі, коли кожен новий власник валюти, що знецінюється, намагається якнайшвидше обміняти її на іншу валюту або товари. А що швидше обертаються гроші, то більше прискорюватиметься інфляція.

Шляхи вирішення. Насамперед необхідне підвищення Міністерством фінансів ставки дохідності за гривневими ОВДП. Це також опосередковано сприятиме зростанню відсоткових ставок за депозитами. Важливим орієнтиром для необхідної дохідності мають слугувати поточні (16,4% у квітні та близько 17%, за оцінкою НБУ, у травні) і прогнозовані (20%+ до кінця цього року) темпи зростання споживчих цін. Таке рішення дасть змогу знизити перетікання гривні на валютний ринок і пом’якшити девальваційний тиск.

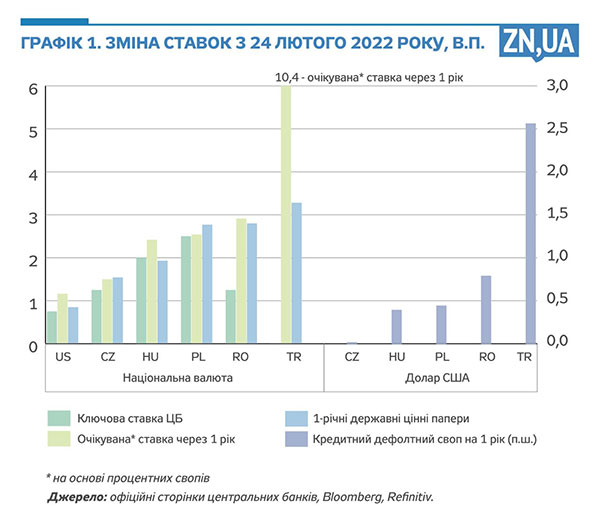

Зростання ж інфляції зараз є глобальною проблемою. Ключові ставки підвищують центральні банки більшості країн світу (зокрема США, Великої Британії, Польщі, Чехії). Ба більше, в усьому світі останніми місяцями різко зростають дохідності державних цінних паперів, відображаючи реакцію насамперед на перманентне прискорення інфляції, посилення геополітичних ризиків і гальмування фіскальної консолідації. І це в країнах, у яких не ведуться активні бойові дії.

Коли спостерігаєш за котом, який заплющує очі, поки п'є молоко, складається враження, що він це робить, аби не бачити навколишнього світу, сповненого загроз, і не відволікатися від основного завдання. У нашій ситуації заплющувати очі – недозволена розкіш, тому що наслідки навіть тимчасового нерозуміння ситуації можуть бути страшними.

Рано чи пізно НБУ теж буде змушений відмовитися від заморожування своїх рішень з облікової ставки та повернутися до активної відсоткової політики. Ймовірно, порівняно із довоєнним минулим така відсоткова політика може стати більш сфокусованою на підтримці обмінного курсу, враховуючи його стабілізуючу роль у воєнний час.

За таких умов важливо, щоб дохідності за ОВДП реагували на відповідні зміни облікової ставки. Адже на сьогодні це, мабуть, найважливіша ланка монетарної трансмісії, тобто управління фінансовими та економічними процесами відсоткової політики. Без адекватної реакції ставок ОВДП управляти рішеннями банків, компаній і населення щодо вибору валюти, в якій зберігати свої кошти, буде дуже важко.

Проблема 2. Зниження конкурентоспроможності українських виробників через зниження податків на імпорт. На перших етапах вторгнення виникали побоювання щодо значного порушення виробництва в Україні через бойові дії. Враховуючи можливу потребу заміщувати це внутрішнє виробництво імпортованими товарами, зниження оподаткування імпорту було правильним кроком. На щастя, виробництво товарів широкого вжитку вціліло і відновлюється насамперед у відносно спокійних регіонах. Це стосується і виробництва товарів для експорту. Однак створені для імпорту стимули у вигляді скасування імпортних зборів і ПДВ зараз позбавляють переваг українських виробників.

Шляхи вирішення. Необхідно повернути оподаткування імпорту та запровадити додатковий імпортний збір на некритичні категорії імпорту. Це дасть можливість збільшити бюджетні доходи, знизити обсяги імпорту та стимулювати українських товаровиробників, а значить, і знизити тиск на валютний ринок. Також це зменшить необхідність фінансування бюджетного дефіциту Національним банком та, як наслідок, послабить девальваційний та інфляційний тиск.

Національний банк уже неодноразово звертався до Кабінету міністрів із відповідними пропозиціями. Враховуючи конструктивний діалог з питання оподаткування імпорту, ми сподіваємося, що ці рішення буде ухвалено Верховною Радою найближчим часом.

Після посилення оподаткування імпорту та підвищення дохідності ОВДП з’явиться можливість для поступового переходу до плавання обмінного курсу, – коли НБУ не фіксуватиме курсу, а здійснюватиме згладжування його коливань. Проте для того, аби цей перехід був максимально м'яким, без різких коливань і шоків, а курс міг, як і до війни, коливатися в обидва боки, необхідно, щоб валютний ринок мав змогу самозбалансовуватися. Цьому насамперед сприятимуть зростання експортних поставок через вирішення логістичних ускладнень і скорочення емісійного фінансування бюджету (про це детальніше нижче).

Також можливою опцією є виведення з міжбанківського валютного ринку великих покупців держсектору, чий імпорт є нееластичним до обмінного курсу, тобто обсяги імпорту не зменшуються і не збільшуються у разі зміни курсу.

Наприклад, імпортні закупівлі Міністерства оборони та Міністерства охорони здоров’я та великих державних компаній оборонного й енергетичного секторів можуть здійснюватися за рахунок продажу валюти Національним банком за фіксованим курсом, яку він купуватиме у Міністерства фінансів за тим самим курсом.

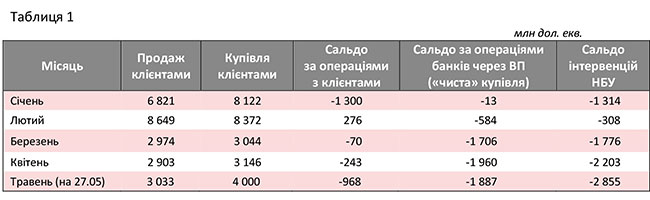

Проблема 3. Тінізація економіки для обходу обмежень, що, зокрема, вже видно за готівковим обмінним курсом. Тиск на готівковий валютний ринок виникає, в тому числі, й через нарощування пропозиції гривні внаслідок емісійного фінансування Національним банком дефіциту держбюджету. Це призводить до тиску на міжнародні резерви та девальвації готівкового обмінного курсу й курсу розрахунків за картками, що загалом веде до соціального напруження та невдоволення. Наприклад, у березні Національний банк для утримання фіксованого обмінного курсу продав на валютному ринку 1,8 млрд дол. США, у квітні – 2,2 млрд, а за 27 днів травня – вже 3 млрд дол. (за повний місяць, імовірно, цей показник зросте ще більше). Водночас готівковий курс гривні до долара США протягом березня девальвував на 3%, протягом квітня – на 4, а протягом 27 днів травня – більш як на 9%.

Шляхи вирішення. Реалізація заходів для вирішення перших двох проблем дасть змогу поступово скасовувати валютні обмеження Національного банку. Це сприятиме виведенню з «тіні» операцій із валютою, збільшенню обігу на легальному сегменті ринку, посиленню стабільності на ньому та ліквідації множинності обмінних курсів.

Проблема 4. Втрата довіри до гривні через емісійне фінансування та відсутність можливості утримувати обмінний курс на готівковому ринку. На сьогодні Національний банк друкує гривню для фінансування переважної частини бюджетного дефіциту за рахунок емісії. Це призводить до девальваційного та інфляційного тиску.

Частково цей тиск стримується фіксацією безготівкового обмінного курсу та посиленням валютних обмежень. Проте для цього Національний банк витрачає дефіцитні міжнародні резерви. Це знижує довіру до стійкості гривні і посилює девальваційні очікування.

Продажі на валютному ринку надходжень міжнародної допомоги лише частково розв’язують цю проблему, оскільки ці кошти є переважно кредитними (нехай і отриманими під дуже низький, неринковий відсоток), але їх треба буде повертати. Як наслідок, очікування щодо майбутнього не покращуватимуться.

Що довше накопичуватимуться дисбаланси, то більшою буде втрата вартості гривнею і довшим відновлення довіри до національної валюти. За інших однакових умов, такі умови потребуватимуть вищих відсоткових ставок і тривалішого використання валютних обмежень у майбутньому. Це стримуватиме економічний потенціал.

Проблема 5. Замкнене коло проблем для державного бюджету, які лише збільшуватимуться:

- зниження податкових надходжень через тінізацію та тиск на українського виробника;

- неможливість ринкового фінансування бюджету в гривні. Попит на гривневі ОВДП знижується через ризики її знецінення з огляду на ризики девальвації та інфляції. ОВДП із штучно низькою дохідністю є збитковими для власників активу, який знизиться в ціні, якщо гривня девальвує. Як наслідок, Міністерство фінансів однаково буде змушене підвищувати дохідності, але це підвищення може стати вагомішим. Крім того, покладатися виключно на емісійне фінансування з боку НБУ неможливо, бо це додатковий тиск на валютний ринок;

- висока питома вага боргових зобов’язань держави у валюті, що призводить до неможливості девальваційно-інфляційного розв’язання проблем бюджету. Зростання доходів інфляційно-девальваційними шляхами нівелюватиметься необхідністю індексації видатків, здорожчанням обслуговування валютних та індексованих боргів. Збільшення потреби в емісійному фінансуванні лише поглиблює вищезазначені проблеми. Так само зовнішня допомога/позики не вирішують накопичених дисбалансів, а лише відтерміновують необхідні заходи з корегування макроекономічних дисбалансів.

Із часом усі наведені проблеми лише посилюватимуться, що призводитиме до необхідності приймати болючіші рішення вже в недалекому майбутньому. Податкова база знижуватиметься (бо вітчизняний виробник страждає), гривня втрачатиме довіру, що унеможливлюватиме боргове фінансування бюджету в гривні у майбутньому.

Отже, відкладена потреба в значному підвищенні податків і скороченні бюджетних видатків лише зростатиме.

Шляхи вирішення проблем 4 і 5

Реалізація заходів для вирішення перших трьох проблем сприятиме вирішенню четвертої та п'ятої проблем. Але для того щоб вони мали успіх, критично важливою є етапність їхнього упровадження.

Спочатку необхідно повернутися до оподаткування імпорту та запровадження додаткового імпортного збору на некритичні категорії імпорту.

Потім важливо запровадити справедливу винагороду для власників заощаджень, які вкладають їх у гривневі ОВДП.

Наступний потенційний крок – виведення з валютного ринку великих покупців держсектору.

І лише після цього – поступовий перехід до плавання обмінного курсу, який має коливатися в обидва боки. А вже за цим має слідувати поступове скасування валютних обмежень.

Важливим елементом утримання макрофінансової стабільності має стати нова програма з Міжнародним валютним фондом. У перші тижні війни будь-яке обговорення нової програми, по суті, гальмувалося неможливістю розробити більш-менш надійну макроекономічну межу з достатнім рівнем упевненості. Натомість зараз ми вже на етапі, коли фінансова система й економіка оговталися від першого шоку та перелаштуватися на нові рейки з урахуванням особливостей воєнного часу. Отже, вже зараз потрібно переналаштовувати важелі управління економічною політикою. МВФ традиційно спеціалізується саме на цьому — допомозі країнам зі складними фінансовими та макроекономічними умовами. Не зайвими будуть і кредитні кошти від МВФ.

Наразі економічна політика опинилася на роздоріжжі, треба обирати з двох альтернатив.

Перший варіант – зберегти поточний формат, що загрожує посиленням дисбалансів у економіці та зростанням ризиків виникнення девальваційно-інфляційної спіралі. Для більшості українців, зокрема й для вимушених біженців за кордон, гривневі доходи та заощадження серйозно знеціняться. Неминучим буде зростання соціальної напруженості та нерівності, адже, як відомо, інфляція є податком, який сплачує найменш заможна частина суспільства. Власники великих активів, навпаки, отримуватимуть зиск за рахунок «пересічного українця». Втім, останній через невдоволення ситуацією обере, швидше, еміграцію як альтернативу. У результаті це може призвести до поглиблення давніх проблем: «олігархізації» економіки та відпливу робочих рук і мізків.

НБУ однозначно виступає проти такого сценарію, коли основний тягар проблем воєнного часу покладатиметься на простих людей через високу інфляцію та знецінення гривневих доходів і заощаджень. Врешті-решт, класичну інфляційну-девальваційну спіраль однаково треба буде гальмувати, зміни в будь-якому разі доведеться робити, але вже в гірших умовах, тож вони будуть болючішими.

Другий варіант – повернення до ринкових засад управління фінансово-економічною системою, важливими елементами чого є прийнятний дефіцит бюджету з ринковими джерелами фінансування. Такі кроки будуть непопулярними, адже, приміром, підвищення відсоткових ставок у гривні зазвичай не сприймається позитивно, хоча й кредитування наразі сильно обмежене «неринковими» факторами. Збільшення ж імпортних податків негативно впливає на імпортерів іноземної продукції, якими є і внутрішні виробники, і споживачі кінцевої продукції.

Водночас вчасно ухвалені рішення дадуть змогу мінімізувати описані вище проблеми, знизити тиск на фінансову систему, зокрема на національну валюту, та пом'якшити процес переходу з «ручного» управління до ринкового з урахуванням вимог воєнного часу. Це дозволить зменшити наявні дисбаланси та привести роботу системи до нових умов.

Як зазначав ще Джон Мейнард Кейнс у своїй праці 1940 року з промовистою назвою «Як нам заплатити за війну» (John Maynard Keynes, How to pay for the war, London), насамперед важливо уникнути інфляції, яка не вирішує проблеми фінансування державних видатків на війну, а лише поглиблює її, призводячи до соціальної нерівності. Він наголошував на важливості уникнути фінансування зростаючих витрат на війну за рахунок інфляції, для чого пропонував забезпечити «відкладене в часі споживання після війни».

***