Яка мінімальна зарплата передбачена на 2022 рік?

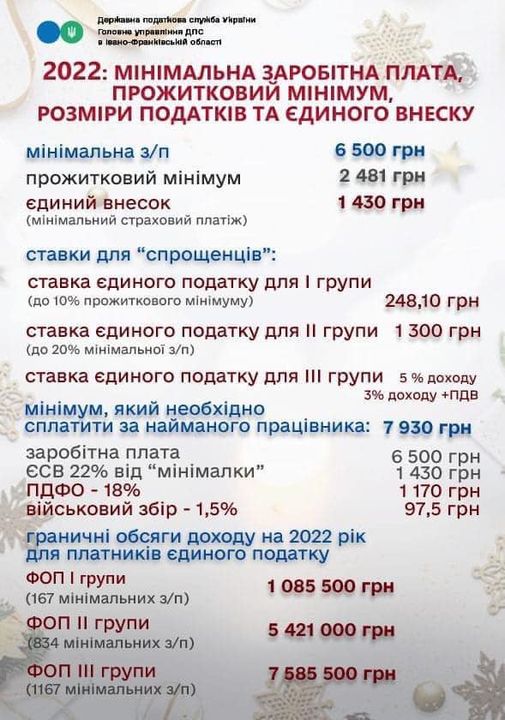

За Законом про Держбюджет на 2022 рік, розмір мінімальної зарплати у 2022 році становитиме:

- у місячному розмірі: з 1 січня — 6500 гривень, з 1 жовтня – 6700 грн.

Відповідно мінімальний страховий внесок з ЄСВ з січня по вересень 2022 року буде: 6500 х 22% = 1430 грн, а з жовтня – 1474 грн.

Максимальна база для нарахування ЄСВ з січня по вересень 2022 року буде 97 500 грн, з жовтня – 100 500 грн.

ЄСВ для роботодавців

За Законом №2464 не нижче мінімального страхового внеску потрібно сплачувати ЄСВ за ставкою 22% за працівників, які працюють за основним місцем роботи. Тож у 2022 році при нарахуванні зарплати основному працівникові потрібно буде сплачувати ЄСВ у січні – вересні не нижче 1430 грн, а з жовтня – не нижче 1474 грн.

Нагадуємо, що у разі нарахування ЄСВ на зарплату працівників-осіб з інвалідністю всім роботодавцям слід застосовувати ставку 8,41% до фактичної суми нарахованої зарплати.

Хто з ФОПів звільняється від сплати ЄСВ у 2022 році?

Крім сплати ЄСВ за працівників, ФОП сплачують ЄСВ і за себе. Проте з 2021 року правила такої сплати змінилися. Ще з 1 січня 2021 року ФОП на загальній системі оподаткування можуть не сплачувати за себе ЄСВ у разі відсутності прибутку.

Тобто, якщо ФОПом не отримано дохід (прибуток) у звітному періоді або окремому місяці звітного періоду, він має право самостійно визначити базу нарахування, але не більше від максимальної величини бази нарахування ЄСВ. При цьому сума ЄСВ не може бути меншою за розмір мінімального страхового внеску.

Якщо в певному місяці (або навіть і році) оподаткованого ПДФО та ВЗ чистого доходу в самозайнятої особи не буде, то вона має право не визначати базу нарахування ЄСВ, а отже і не платити ЄСВ за такий період.

Проте слід пам'ятати про правило – немає сплати ЄСВ, немає і страхового стажу за цей період! Тому платити ЄСВ за відсутності поточного підприємницького доходу чи ні, кожен ФОП визначає самостійно.

Якщо ФОП (як «загальники», так і «єдинники») одночасно перебувають у трудових відносинах, то вони можуть не платити ЄСВ за себе. Це правило теж діє з 1 січня 2021 р. Але лише за умови, що роботодавець за основним місцем сплатив за них ЄСВ у розмірі не менше від мінімального страхового внеску.

Якщо у певному місяці роботодавець сплатив ЄСВ, але менше від мінімального страхового внеску, то такі самозайняті особи ЄСВ за себе платитимуть. І в розмірі не меншому від мінімального внеску.

Втім, ФОП-працівники можуть бути платниками ЄСВ за умови самостійного визначення за місяці звітного періоду, за які роботодавець сплатив страховий внесок за таких осіб у розмірі мінімального страхового внеску, бази нарахування, але не більше від максимальної величини бази нарахування ЄСВ. При цьому сума єдиного внеску не може бути меншою за розмір мінімального страхового внеску. Тобто і ФОП-працівники можуть добровільно сплатити за себе (поверх того, що за них вже сплатив роботодавець не менше за мінімальний розмір).

|

Категорія платника |

Строк сплати |

Мінімальний страховий внесок з 01.01.2022 р. |

|

|

за місяць, грн |

за квартал, грн |

||

|

ФОП, які обрали спрощену систему оподаткування незалежно від обраної групи |

До 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок (19 квітня, 19 липня, 19 жовтня, 19 січня) |

1430 |

4290 |

|

ФОП, які обрали загальну систему оподаткування |

До 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок (19 квітня, 19 липня, 19 жовтня, 19 січня) |

1430 |

4290 |

|

Особи, які провадять незалежну професійну діяльність |

До 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок (19 квітня, 19 липня, 19 жовтня, 19 січня) |

1430 |

4290 |

|

Члени фермерського господарства |

До 20 числа місяця, що настає за кварталом, за який сплачується єдиний внесок (19 квітня, 19 липня, 19 жовтня, 19 січня) |

1430 |

4290 |

Увага! З жовтня 2022 р. мінімальний страховий внесок становитиме 1474 грн. За 4 квартал 2022 р. сума ЄСВ буде становити: 1474 грн *3 = 4422 грн.

Єдиний податок

У 2022 році розмір прожиткового мінімуму для працездатних осіб становитиме: з 1 січня - 2481 грн.

У 2022 році продовжать застосовуватися такі ставки ЄП:

- для І групи – до 10% від розміру прожиткового мінімуму для працездатних осіб, встановленого законом на 1 січня звітного року;

- для ІІ групи – до 20% від розміру мінзарплати, встановленої законом на 1 січня звітного року;

- для ІІІ групи – у відсотках до доходу.

Таким чином, максимальні ставки єдиного податку з 01.01.2022 року:

- для платників І групи – 248,10 грн/міс.;

- для платників ІІ групи – 1300 грн/міс.

Звертаємо увагу! Це розміри максимальної ставки, а реальну для кожної адміністративно-територіальної одиниці мають встановити органи місцевого самоврядування. Про це ми докладно писали тут.

Нові ліміти для «єдинників»

Розміри лімітів в ПКУ у 2021 році для «єдинників» не змінювали, але через збільшення МЗП граничні розміри збільшилися .

Тож з 1 січня 2022 року для І групи ліміт доходу становитиме 167 МЗП (1 085 500 грн), для ІІ групи – 834 МЗП (5 421 000 грн), а для ІІІ групи – 1167 МЗП (7 585 500 грн).

Приклад 1. Сплата єдиного податку та ЄСВ платниками ЄП І групи у 2022 році

Підприємець І групи за 2022 рік повинен буде сплачувати незалежно від факту отримання доходу:

- ЄСВ не менше як 17292 грн (1430*9 + 1474*3);

- єдиний податок максимум у сумі 2977,2 грн (248,10 грн * 12 міс.).

Тобто загальне річне податкове навантаження за таких умов у ФОП І групи в 2022 році становитиме 20 269,20 грн.

Приклад 2. Сплата єдиного податку та ЄСВ платниками ЄП ІІ групи у 2022 році

Підприємець ІІ групи за 2022 рік повинен буде сплачувати незалежно від факту отримання доходу:

- ЄСВ не менше як 17292 грн (1430*9 + 1474*3);

- єдиний податок максимум у сумі 15600 грн (1300 грн * 12 міс.)

Тобто загальне річне податкове навантаження за таких умов у ФОП ІІ групи в 2022 році становитиме 32892 грн.

Увага! Про решта наслідків встановлення МЗП та прожиткових мінімумів щодо сплати податків для бізнесу у 2022 році ми розкажемо в окремій аналітиці.

Також в окремій статті ми розповідали про правила нарахування зарплати у 2022 році.