- Що таке плата за землю?

- Хто подає декларацію

- Хто не подає декларацію

- Строки подання декларації

- Основне про подання декларації

- Куди подавати декларацію?

- Структура декларації та заповнення її розділів

- Про особливості Декларації держсг

- Відмінності між Декларацією та Декларацією держсг

- Бланк Податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності) (далі - Декларація), терміни її подання і сплати, а також іншу корисну інформацію дивіться на нашому сайті за посиланням.

- Форму Декларації затверджено Наказом Мінфіну від 16.06.2015 №560 «Про затвердження форми Податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності)» (із змінами і доповненнями).

- Ще більше бланків звітності, договорів, типових форм, заяв і первинних документів (усього понад 900 бланків та типових форм) ви знайдете на нашому сайті у розділі бланків.

- Всі новини від редакції «Дебет-Кредит» щодо плати за землю дивіться за посиланням.

Що таке плата за землю?

Плата за землю — це обов’язковий платіж у складі податку на майно, що справляється у формі земельного податку або орендної плати за земельні ділянки державної і комунальної власності (пп. 14.1.147 ПКУ).

Земельний податок — це обов’язковий платіж, що справляється з власників земельних ділянок та земельних часток (паїв), а також постійних землекористувачів (пп. 14.1.72 ПКУ).

Платниками плати за землю є (п. 269.1 ст. 269 ПКУ):

- платники земельного податку;

- власники земельних ділянок, земельних часток (паїв);

- землекористувачі, яким відповідно до закону надано у користування земельні ділянки державної та комунальної власності на правах постійного користування;

- платники орендної плати за земельні ділянки державної і комунальної власності — землекористувачі (орендарі) земельних ділянок державної та комунальної власності на умовах оренди.

Хто подає декларацію

Декларацію повинні подавати:

- платники земельного податку;

- платники орендної плати – землекористувачі (орендарі) земельних ділянок державної та комунальної власності на умовах оренди.

Але не всі платники повинні самостійно визначати суму плати за землю через складання та подання декларації.

Це мають робити юрособи. А от фізособи цю декларацію подавати не повинні, їм суму земельного податку розраховує ДПС і надсилає відповідне податкове повідомлення-рішення (п. 286.5 ПКУ).

Від ФОПів, попри те що вони є фізособами, податківці вимагають подання декларації!

ДПСУ в ЗІР (категорія консультації 111.05) каже: якщо право власності на земельну ділянку, право постійного користування та/або право оренди земельної ділянки (земельних ділянок) оформлено на ФОПа, то він має подавати декларацію з плати за землю.

Утім, з дати припинення підприємницької діяльності цей обов’язок припиняється.

Так, у ЗІР (111.05) зазначається: якщо право власності або договір оренди оформлено на фізособу-підприємця, то після внесення до ЄДР запису про держреєстрацію припинення її підприємницької діяльності податкову декларацію з плати за землю така фізособа на наступний рік до контролюючого органу не подає.

Проте на підставі цього податківці роблять ще два висновки, на які колишнім ФОПам треба звернути увагу:

- їм треба переоформити договір оренди, якщо він був укладений на ФОПа, адже їхня підприємницька діяльність закінчилася. Договір має бути оформлено на фізособу;

- для землевласників суму земельного податку за рік, за який вони вже не подаватимуть декларацію, обчислять самі податківці.

Хто не подає декларацію

Декларацію не подають у наведених нижче випадках.

1. Земельні ділянки розташовані на території активних бойових дій чи в тимчасовій окупації

Декларацію не подають, якщо земельні ділянки станом на 1 січня звітного року та на дату подання декларації розташовані на територіях активних бойових дій або на тимчасово окупованих російською федерацією територіях України, визначених у Переліку №309, або якщо у січні звітного року почалися активні бойові дії (тимчасова окупація).

Тому що за такі земельні ділянки плату за землю не сплачують (земельний податок та орендна плата) згідно з пп. 69.14. підрозд. 10 розд. ХХ ПКУ.

2. Земельні ділянки, на яких розташовані знищені об’єкти нерухомості

Відповідно до пп. 69.14-1 підрозд. 10 розд. ХХ ПКУ не нараховують та не сплачують плату за землю (земельний податок та орендну плату за земельні ділянки державної та комунальної власності) за земельні ділянки, на яких розташовані об’єкти житлової та/або нежитлової нерухомості, знищені внаслідок бойових дій, терористичних актів, диверсій, спричинених збройною агресією російської федерації проти України, дані про знищення яких та дані про земельні ділянки, на яких були розташовані зазначені об’єкти нерухомого майна, внесені до Державного реєстру майна, пошкодженого та знищеного внаслідок бойових дій, терористичних актів, диверсій, спричинених збройною агресією російської федерації проти України, в межах площ (земельних ділянок), визначених цим підпунктом.

Чи подавати декларацію, якщо платник відповідає критеріям, наведеним у пп. 69.14-1 підрозд. 10 розд. ХХ ПКУ, в ПКУ нічого не сказано. На нашу думку, не потрібно, але щоб уникнути спорів із ДПС, можна отримати індивідуальну податкову консультацію.

3. Платники єдиного податку

Відповідно до пп. 4 п. 297.1 ПКУ платники єдиного податку звільняються від обов’язку нарахування, сплати та подання податкової звітності з земельного податку за земельні ділянки, що використовуються:

- платниками ЄП першої — третьої груп для провадження госпдіяльності (крім діяльності з надання земельних ділянок та/або нерухомого майна, розташованого на таких земельних ділянках, в оренду (найм), позичку, на іншому праві користування) та

- платниками ЄП четвертої групи для ведення сільськогосподарського товаровиробництва.

Тож платники ЄП, які відповідають наведеним вимогам, декларацію з плати за землю не складають і не подають. Але стосується це лише податку на землю. І не стосується орендної плати за землю.

4. Земельні ділянки, які не підлягають оподаткування земельним податком

Перелік таких ділянок наведено у ст. 283 ПКУ.

Об’єктом оподаткування земельним податком є земельна ділянка (пп. 270.1.1 ПКУ). Якщо земельна ділянка відповідно до ст. 283 ПКУ оподаткуванню не підлягає, тобто не є об’єктом оподаткування, то у власників та користувачів таких земельних ділянок обов’язку зі складання та подання податкової звітності щодо податкових зобов’язань із земельного податку не виникає.

Строки подання декларації

Річну декларацію з плати за землю за 2026 рік подають у строк не пізніше ніж 20.02.2026 (п. 286.2 ПКУ).

Хоча замість річної декларації платник має право подавати декларацію щомісяця протягом 20 календарних днів місяця, наступного за звітним (п. 286.3 ПКУ).

Основне про подання декларації

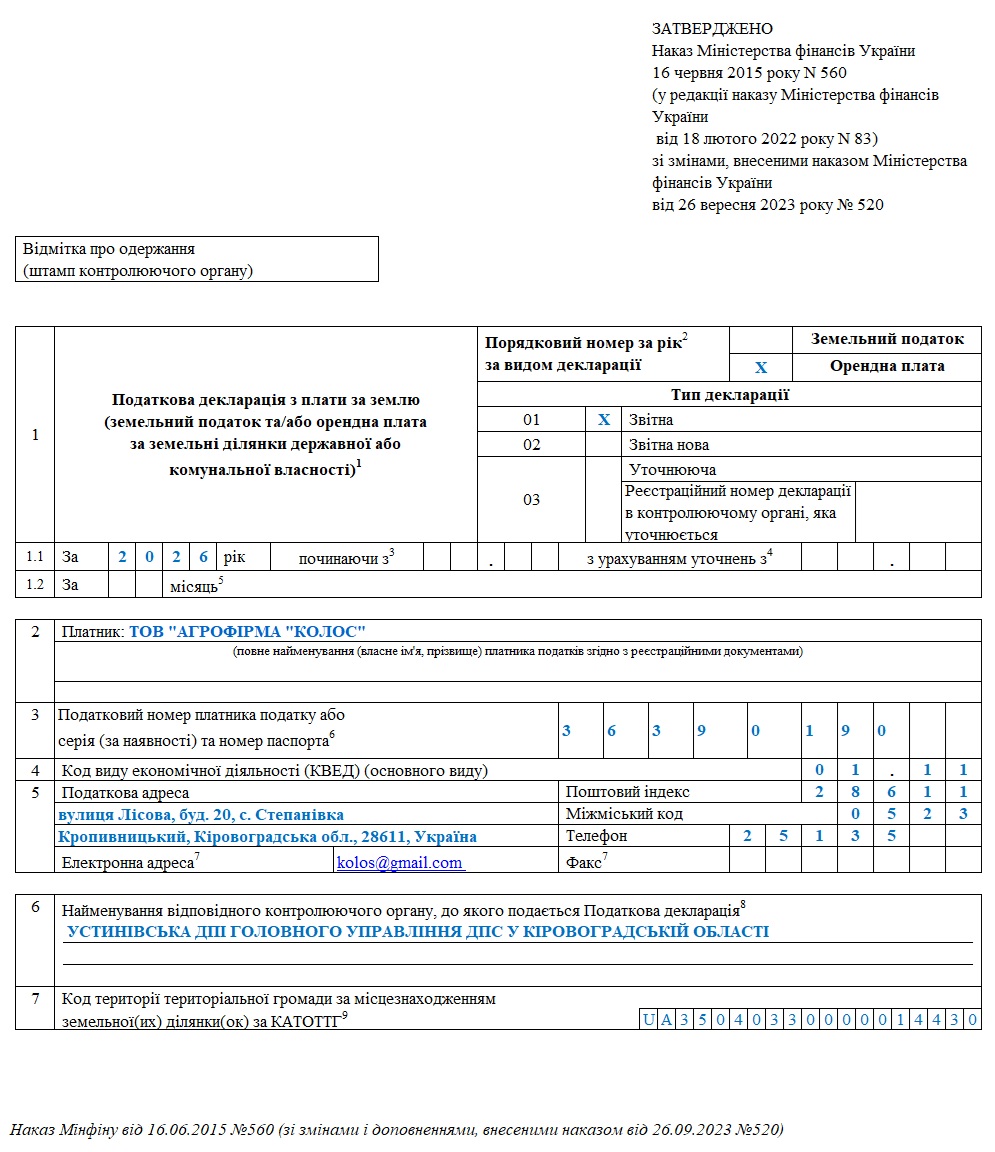

Подають податкову декларацію з плати за землю за формою, затвердженою Наказом №560.

Електронний ідентифікатор декларації:

- для юросіб — J0602008;

- для фізосіб (ФОПів) — F0602008.

Причому щодо власних земельних ділянок подають одну декларацію, а щодо орендованих (у частині ділянок державної та/чи комунальної власності) — іншу. Тож якщо підприємство має як власні, так і орендовані земельні ділянки, треба подавати дві декларації.

Увага! Орендовані земельні ділянки сільгосппризначення державної власності!

Орендарі таких земельних ділянок подають декларацію за формою, затвердженою Наказом №154.

Електронний ідентифікатор цієї декларації для юросіб – J0601901.

- Бланк Податкової декларація з орендної плати за земельні ділянки сільськогосподарського призначення державної власності, передані в оренду відповідно до статті 120-1 глави 19 розділу ІV ЗКУ (далі – Декларація держсг) дивіться на нашому сайті за цим посиланням.

- Форму Декларації держсг затверджено Наказом Мінфіну від 14.03.2025 №154 «Про затвердження форми Податкової декларації з орендної плати за земельні ділянки сільськогосподарського призначення державної власності, передані в оренду відповідно до статті 1201 глави 19 розділу ІV Земельного кодексу України».

Куди подавати декларацію?

Декларацію з плати за землю подають до податкового органу за місцезнаходженням земельної ділянки (п. 286.2 ПКУ).

Зі змісту посилань 1 і 9 до декларації випливає, що за кожним кодом КАТОТТГ території територіальної громади, повноваження якої поширюються на адміністративно-територіальні одиниці, на території яких розташовано(і) земельна(і) ділянка(и), складають окрему декларацію.

Наприклад, якщо одна податкова інспекція обслуговує три територіальні громади, на яких розташовані належні платникові земельні ділянки, то подавати треба три декларації до одного податкового органу.

Дивимося запитання в ЗІР (111.05): «До якого контролюючого органу СГ подає податкову декларацію з плати за землю, якщо об’єкти оподаткування розташовані на території територіальної громади у місті з районним поділом в різних районах такого міста?».

ДПС відповідає: якщо всі райони такого міста входять до складу однієї територіальної громади, то декларацію подають до контролюючого органу, який обслуговує таку територіальну громаду.

Є особливості подання декларацій та визначення кодів за КАТОТТГ територіальних громад у м. Києві та м. Кривому Розі. Позаяк місцеві податки сплачуються до місцевого бюджету, враховуючи те, що у містах із районним поділом — Києві та Кривому Розі — для кожного району залишено свої окремі рахунки місцевих бюджетів, то за об’єкти оподаткування, розташовані на території міст Київ та Кривий Ріг, декларацію подають до контролюючого органу, що обслуговує відповідний район зазначеного міста.

У комірці для коду за КАТОТТГ території територіальної громади у деклараціях зазначають код за КАТОТТГ району м. Києва та м. Кривого Рогу (відповідно до розташування об’єктів оподаткування).

Щодо решти міст України з районним поділом подають одну декларацію до одного контролюючого органу.

Структура декларації та заповнення її розділів

Декларація складається умовно з п’яти блоків:

- шапки (див. таблицю 1);

- розділу І «Розрахунок суми земельного податку» (див. таблицю 2);

- розділу ІІ «Розрахунок суми орендної плати»;

- розділу ІІІ «Розрахунок (уточнення) податкового зобов’язання» (див. таблицю 2);

- заключної частини (див. таблицю 2).

Перед поданням річної декларації заповнюють блоки 1, 5 і, залежно від того, власні ділянки чи орендовані, – блоки 3 або 4.

Але Декларація держсг, про яку докладніше далі, складається лише з чотирьох блоків. В ній, на відміну від попередньої, немає блоку щодо розрахунку суми земельного податку.

Щодо витягу з техдокумендації

Разом із першою декларацією (фактично на початку діяльності як платника плати за землю) подають витяг із технічної документації про НГО земельної ділянки, а надалі такий витяг подають у разі затвердження нової НГО землі.

Причому це може бути як оригінал, так і копія витягу.

ДПС консультує (див. ЗІР, 111.05): якщо декларацію подають в електронній формі, то й витяг має подаватися в електронній формі. ДПС наводить У ЗІР два можливі варіанти подання:

- як доповнення до декларації. Наявність витягу зазначають у рядку 8 «Доповнення до Декларації» (кількість аркушів), а в рядку «Зміст доповнення» декларації — дату й номер витягу;

- засобами електронного зв’язку в електронній формі, в тому числі через «Електронний кабінет» (меню «Листування з ДПС»). У супровідному листі з поясненнями зазначають номер та дату декларації, до якої подано витяг.

Але якщо нова НГО не затверджувалася, витяг подавати не потрібно.

Чи є підставою для відмови у прийманні податкової декларації з плати за землю неподання платником плати за землю разом із декларацією витягу з технічної документації про нормативну грошову оцінку земельної ділянки?

Таке запитання розміщено у ЗІР (111.05). ДПС на нього відповіла, що ні, бо витяг із технічної документації про НГО земельної ділянки має інформаційний характер та не є додатком до декларації, який є її невід’ємною частиною.

Таблиця 1

Заповнення шапки декларації

| №ряд. | Показник | Коментар |

| 1 | Порядковий номер за рік за видом декларації | Зазначають номер декларації арабськими цифрами починаючи з 1 (одиниці), послідовно за порядком зростання кількості поданих з початку року декларацій. Декларації з позначкою «земельний податок» нумерують окремо від декларацій із позначкою «орендна плата» незалежно від типу декларацій (звітна, нова звітна, уточнююча). Так відповідає ДПС на запитання в «ЗІР» (111.05): «Як заповнюється графа «Порядковий номер за рік за видом декларації» податкової декларації з плати за землю?». Наприклад, якщо подаються дві декларації, – одна з податку, інша з оренди, в обох буде номер «1», перший з яких буде в комірці «Земельний податок», другий — у комірці «Орендна плата». Якщо до одного податкового органу подають дві декларації з земельного податку, але з різними кодами КАТОТТГ, то перша буде «1», друга — «2» |

| 1 | Тип декларації | Подаючи першу звітну декларацію, помітку «Х» ставлять у комірці «Звітна». Але якщо у поданій звітній виявлено помилку, її можна виправити до граничного строку подання декларації, подавши звітну нову, і тоді «Х» треба поставити в комірці «Звітна нова» |

| 1.1 | (звітний період — рік) | У разі подання річної на 2026 рік тут так і зазначають: «За 2026 рік» |

| 1.2 | (звітний період — місяць) | Подаючи декларацію за місяць, тут проставляють місяць — арабськими цифрами (для чисел з однієї цифри у першому полі додають «0»). Тобто якщо подавати місячну декларацію за січень, тут потрібно проставити — «01» |

| 2 | Платник | Повне найменування (власне ім’я, прізвище) платника податків згідно з реєстраційними документами |

| 3 | Податковий номер платника | Зазначають код за ЄДРПОУ платника податку або реєстраційний (обліковий) номер платника податків, який присвоюється контролюючим органом або РНОКПП — фізособи. Серія (за наявності) та номер паспорта зазначаються фізособами, які через свої релігійні переконання відмовляються від прийняття РНОКПП та повідомили про це відповідний контролюючий орган і мають відмітку в паспорті |

| 4 | КВЕД | Зазначають код основного виду діяльності |

| 5 | Податкова адреса | Зазначають податкову адресу, міжміський код та номер телефону. А номер факсу й електронну адресу — за бажанням |

| 6 | Найменування контролюючого органу | Зазначають найменування податкового органу, до якого подають декларацію, — за місцезнаходженням адміністративного центру територіальної громади, на території якої розташовані земельні ділянки, в якому суб’єкт господарювання перебуває на обліку як платник такого податку (за основним та/або неосновним місцем обліку) |

| 7 | КАТОТТГ | Зазначають код за КАТОТТГ території територіальної громади, повноваження якої поширюються на адміністративно-територіальні одиниці, на території яких розташовано(і) земельна(і) ділянка(и). За кожним таким кодом за КАТОТТГ складають окрему декларацію |

Таблиця 2

Заповнення розділу І «Розрахунок суми земельного податку» декларації та ІІІ

| №кол. | Показник | Коментар |

| Інформацію в розділі І наводять за кожною окремою ділянкою, окремим рядком — 1.1, 1.2 тощо. Підсумовують у рядку 2 за колонками 12, 13, 17, 22 і 23. | ||

| 2 | Категорія земельних ділянок | Проставляють номер арабськими цифрами (формат XX.XX) згідно з Класифікатором видів цільового призначення земельних ділянок (додаток 59 до Порядку ведення Держкадастру, затвердженого Постановою КМУ від 17.10.2012 №1051). Має відповідати інформації, зазначеній у документах, що засвідчують/підтверджують право власності/користування земельними ділянками. У разі виникнення запитань щодо визначення категорії треба звернутися до територіального органу Держгеокадастру |

| 3 | (вид права власності чи користування) | Зазначають вид права: 1 — власність; 2 — постійне користування; 3 — оренда, 4 — право на земельну частку (пай) |

| 4 | Серія та номер документа | Зазначають серію та номер документа, який засвідчує/підтверджує право власності/користування/право на земельну частку (пай) |

| 5 | (дата держреєстрації прав) | Дата державної реєстрації прав власності/користування (у разі наявності), у форматі «дд.мм.рррр» |

| 6 | (номер документа держреєстрації) | Номер документа, який підтверджує держреєстрацію відповідного права |

| 7 | Частка неповного місяця володіння/користування | Зазначають частку днів у місяці, розраховану за формулою: кількість днів володіння або користування у місяці : загальна кількість днів у місяці. Зазначають у форматі з чотирма десятковими знаками |

| 8 | Кількість повних місяців володіння/ користування | Зазначають кількість повних місяців володіння чи користування. Наприклад, якщо землею володіють, то, очевидно, це буде протягом усього року, тому в графі 8 ставлять — 12. Якщо ж договір оренди закінчується, приміром, у травні, і продовжувати договір не планують, то у графі 8 зазначать — 4. Причому у графі 7 наведуть частку неповного місяця |

| 9 | Кадастровий номер земельної ділянки | У форматі хххххххххх:хх:ххх:хххх |

| 10 | Код за КАТОТТГ | Зазначають код за КАТОТТГ адміністративно-територіальної одиниці, на території якої розташована(і) земельна(і) ділянка(и). Якщо земельна ділянка розташована за межами конкретного населеного пункту, то наводять код КАТОТТГ цього населеного пункту. Якщо ж такий пункт визначити неможливо, зазначають код КАТОТТГ територіальної громади, на території якої розташована земельна ділянка, тобто той, що фіксується в рядку 7 декларації. Саме так відповідає ДПС на запитання в ЗІР (111.05): «Який код за КАТОТТГ вказується у колонці 10 розд. І або колонці 11 розд. ІІ податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності) у разі, якщо земельна ділянка розташована за межами населеного пункту?» |

| 11 | Адреса | Зазначають адресу місця розташування земельної ділянки, згідно з правовстановлювальними документами. У разі зміни назви населеного пункту без унесення змін до правовстановлювальних документів у колонці 11 мають зазначатися обидві назви населеного пункту — яка відповідає коду, зазначеному у відповідних колонках 10 та 11, а також у дужках стара назва цього населеного пункту. Так відповідає ДПС на запитання в ЗІР (111.05): «Яка адреса місця розташування об’єкта оподаткування має зазначатися в податковій декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності), якщо адреса змінилася у зв’язку із запровадженням адміністративно-територіальної реформи, перейменуванням назви міста, села, селища вулиці тощо, якщо у правовстановлювальні документи зміни внесені не були?» |

| 12 | Площа ділянки, га | Зазначають площу земельної ділянки: розташована за межами населеного пункту — у га (в колонці 12), у межах населеного пункту — у кв. метрах (у колонці 13). Одночасне заповнення в одному рядку колонок 12 та 13 не допускається. Га — з чотирма десятковими знаками після коми, кв. м — з двома десятковими знаками після коми |

| 13 | Площа ділянки, кв.м. | |

| 14 | НГО одиниці площі ділянки (грн за га або грн за кв. м | Зазначають НГО з урахуванням кумулятивної величини коефіцієнта індексації, що застосовується з дати останньої затвердженої НГО: у разі проведення оцінювання земельної ділянки наводять оцінку одиниці площі земельної ділянки, а якщо оцінювання не проведено, то оцінку одиниці площі ріллі по АРК або області. Одночасне заповнення у одному рядку колонок 14 та 15 не допускається. Наводиться у гривнях з копійками. Згідно з повідомленням Держгеокадастру, коефіцієнт індексації НГО за 2025 рік становить 1,08, який застосовується для всіх категорій земель і видів земельних угідь. Там же зазначено, що витяги, які були та будуть сформовані автоматично програмним забезпеченням Державного земельного кадастру в період з 1 січня до 15 січня 2026 року, коефіцієнтів індексації за 2025 рік не містять. Отже, значення НГО земельних ділянок, наведене в цих витягах, потребуватиме перерахунку із застосуванням коефіцієнта індексації за 2025 рік. Тому для того щоб витяги враховували індексацію за 2025 рік, їх треба отримувати не раніше ніж 16.01.2026 |

| 15 | НГО одиниці площі ріллі по АРК або області (грн / га) | |

| 16 | Ставка податку (%) | Ставки податку встановлюються відповідною місцевою радою (п. 12.3 ПКУ). Граничні розміри ставок наведені у ст. 274 і 275 ПКУ. Для з’ясування ставок потрібно звернутися до місцевої ради. Або з’ясувати це можна на сайті ДПС тут. |

| 17 | Річна сума земельного податку | Визначають за формулою: (к. 12 або 13 х к. 14 або 15 х к. 16 : 100) : 12 х (к. 7 + к. 8). Наводиться у гривнях з копійками. Для декларації за місяць річну суму розраховують як для декларації за рік, а у колонці розділу III, що відповідає звітному місяцю, зазначають показники за звітний місяць |

| 18 | Код пільги | Зазначають відповідно до Довідника пільг, розміщеного на сайті ДПС |

| 19 | Розмір пільги | Зазначають розмір пільги у відсотках відповідно до законодавства та/або рішення органів місцевого самоврядування, згідно з яким надано пільгу |

| 20 | Дата початку користування (пільгою) | Зазначають строк користування податковою пільгою у звітному періоді — число, місяць, рік початку та закінчення користування пільгами у форматі дд.мм.рррр. Якщо строк користування податковою пільгою встановлений до початку звітного періоду і продовжується після його закінчення, такий строк збігається з датою початку та закінчення зазначеного періоду |

| 21 | Дата закінчення користування (пільгою) | |

| 22 | Сума пільги | Зазначають суму пільги, розраховану пропорційно до періоду користування пільгою. Наводиться у гривнях з копійками |

| 23 | Річна сума земельного податку (до сплати) | Різниця між показником у колонці 17 і 22. У гривнях із копійками |

| Показник із колонки 23 рядка 2 розділу І (річна сума земельного податку до сплати) переносять у колонку 3 рядка 3 розділу ІІІ (річна сума). Цю річну суму розподіляють пропорційно між місяцями з січня (колонка 4) до грудня (колонка 15). Причому в разі подання декларації за місяць розраховують загальну суму за рік, але далі в рядку 3 розділу ІІІ її не розподіляють між усіма місяцями, а зазначають лише суму за один місяць — за той, за який подають декларацію. |

||

| Наприкінці розділу ІІІ роблять відмітку (кількість аркушів), якщо подають доповнення декларації, й окремо наводять зміст доповнення. | ||

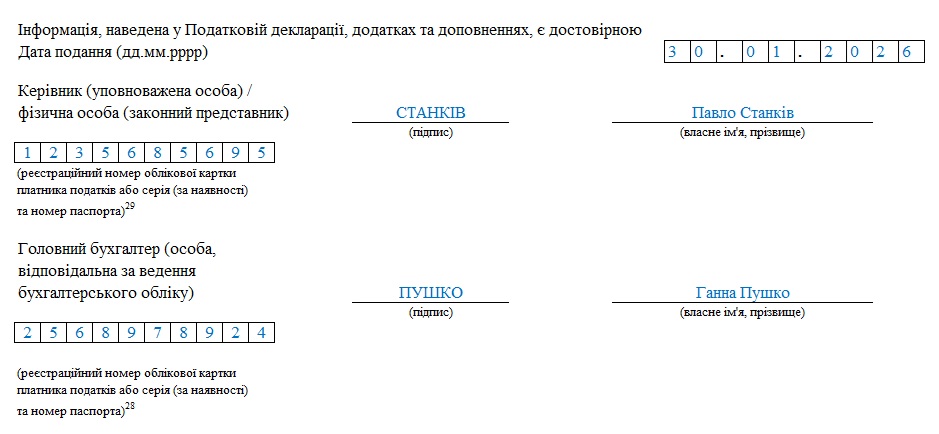

| У прикінцевій частині декларації наводять підпис, власне ім’я, прізвище і РНОКПП керівника (чи ФОПа) та головного бухгалтера. | ||

Заповнення розділу ІІ «Розрахунок суми орендної плати»

Цей розділ заповнюють подібно до того, як заповнюють розділ І, адже більшість колонок розділу ІІ містять таку саму інформацію, як і колонки розділу І. Нижче скажемо тільки про відмінності.

Інформацію в розділі ІІ наводять щодо кожної окремої ділянки, окремим рядком — 1.1, 1.2 тощо. Підсумовують у рядку 2 за колонками 13, 14, і 18.

Колонка 7. «Дата закінчення терміну дії договору оренди (дд.мм.рррр)»

Зазначають дату закінчення, визначену договором оренди. У форматі «дд.мм.рррр».

Якщо в договорі наведено не дату закінчення терміну дії договору, а строк дії договору і дата укладення договору відрізняються від дати державної реєстрації договору, то дату закінчення дії договору оренди платник обчислює самостійно від дати його укладання (незалежно від дати державної реєстрації такого договору). Так відповідає ДПС на запитання в ЗІР (111.05): «Яким чином заповнюється колонка 7 «Дата закінчення терміну дії договору оренди (дд.мм.рррр)» розд. ІІ податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності), в тому числі якщо в договорі зазначено не дату закінчення терміну дії договору, а строк дії договору та дата укладання договору відрізняється від дати державної реєстрації договору?».

Колонка 17. «Розмір (ставка орендної плати) (%)»

Тут зазначають ставку договору оренди, визначену договором. Але ставку наводять з урахуванням норм п. 288.5 ПКУ. У цьому пункті наведено граничні розміри ставок. Таким чином, якщо у договорі фігурує менша ставка, аніж мінімально можлива за нормами п. 288.5 ПКУ, потрібно брати мінімально можливу ставку з п. 288.5 ПКУ.

Колонка 18 «Річна сума орендної плати»

Таку річну суму розраховують за формулою: (к. 13 або 14 х к. 15 або 16 х к. 17 : 100) : 12 х (к. 8 + к. 9).

Показник із колонки 18 рядка 2 розділу ІІ (річна сума орендної плати) переносять у колонку 3 рядка 3 розділу ІІІ (річна сума). Цю річну суму розподіляють пропорційно між місяцями з січня (колонка 4) до грудня (колонка 15).

Причому в разі подання декларації за місяць розраховують загальну суму за рік, але далі в рядку 3 розділу ІІІ її не розподіляють між усіма місяцями, а уточнюють лише суму за один місяць — за той, за який подають декларацію.

Зразок 1. Податкова декларація з плати за землю за 2026 рік – орендна плата

Зразок 2. Податкова декларація з плати за землю за 2026 рік – земельний податок

Про особливості Декларації держсг

З 1 січня 2026 року запроваджена нова форма податкової декларації з орендної плати за земельні ділянки сільськогосподарського призначення державної власності.

Нову форму використовуватимуть суб’єкти господарювання, які користуються державними сільськогосподарськими земельними ділянками, переданими в оренду відповідно до ст. 120-1 ЗКУ.

Передача таких земель здійснюється на умовах оренди строком до 50 років, при цьому мінімальний розмір орендної плати становить не менше 12% від нормативної грошової оцінки земельної ділянки. Якщо оцінка ще не проведена, орендна плата визначається виходячи з 12% нормативної грошової оцінки одиниці площі ріллі по Автономній Республіці Крим або відповідній області.

Сплата орендної плати за такі земельні ділянки здійснюватиметься за окремим кодом класифікації доходів бюджету – 18011200.

Відмінності між Декларацією та Декларацією держсг

1. Сфера застосування та назва

Декларація держсг має вузьку спеціалізацію. Вона призначена виключно для орендної плати за земельні ділянки сільськогосподарського призначення державної власності, які передані в оренду відповідно до статті 120-1 Земельного кодексу України.

А звичайна Декларація, на відміну від держсг, є універсальною для плати за землю, що включає як земельний податок, так і орендну плату за ділянки державної та комунальної власності.

2. Структура документа (Розділи)

- Декларація держсг: Складається з двох основних розділів:

◦ Розділ І — Розрахунок суми орендної плати.

◦ Розділ ІІ — Розрахунок (уточнення) податкового зобов'язання.

- Звичайна декларація: Містить три розділи:

◦ Розділ І — Розрахунок суми земельного податку.

◦ Розділ ІІ — Розрахунок суми орендної плати.

◦ Розділ ІІІ — Розрахунок (уточнення) податкового зобов'язання.

3. Нормативна база та дати затвердження

Декларація держсг: Затверджена Наказом Міністерства фінансів України від 14.03.2025 №154.

Звичайна декларація: Базується на Наказі від 16.06.2015 №560 (в редакції Наказу від 18.02.2022 №83 та зі змінами від 26.09.2023 №520).

4. Зміст табличних частин (Колонки)

Таблична частина розділу І «Розрахунок суми орендної плати» Декларації держсг подібна за змістом до розділу ІІ «Розрахунок суми орендної плати» звичайної Декларації. Тому заповнюється таблична частина цих декларацій по суті однаково.