ДПСУ повідомляє, що відповідно до Закону України «Про внесення змін до Податкового кодексу України та деяких інших законів України щодо приватизації державного і комунального майна, яке перебуває у податковій заставі, та забезпечення адміністрування погашення податкового боргу» від 03.11.2022 № 2719-ІХ (набрав чинності 24.11.2022) розширено перелік підстав для проведення документальних позапланових перевірок.

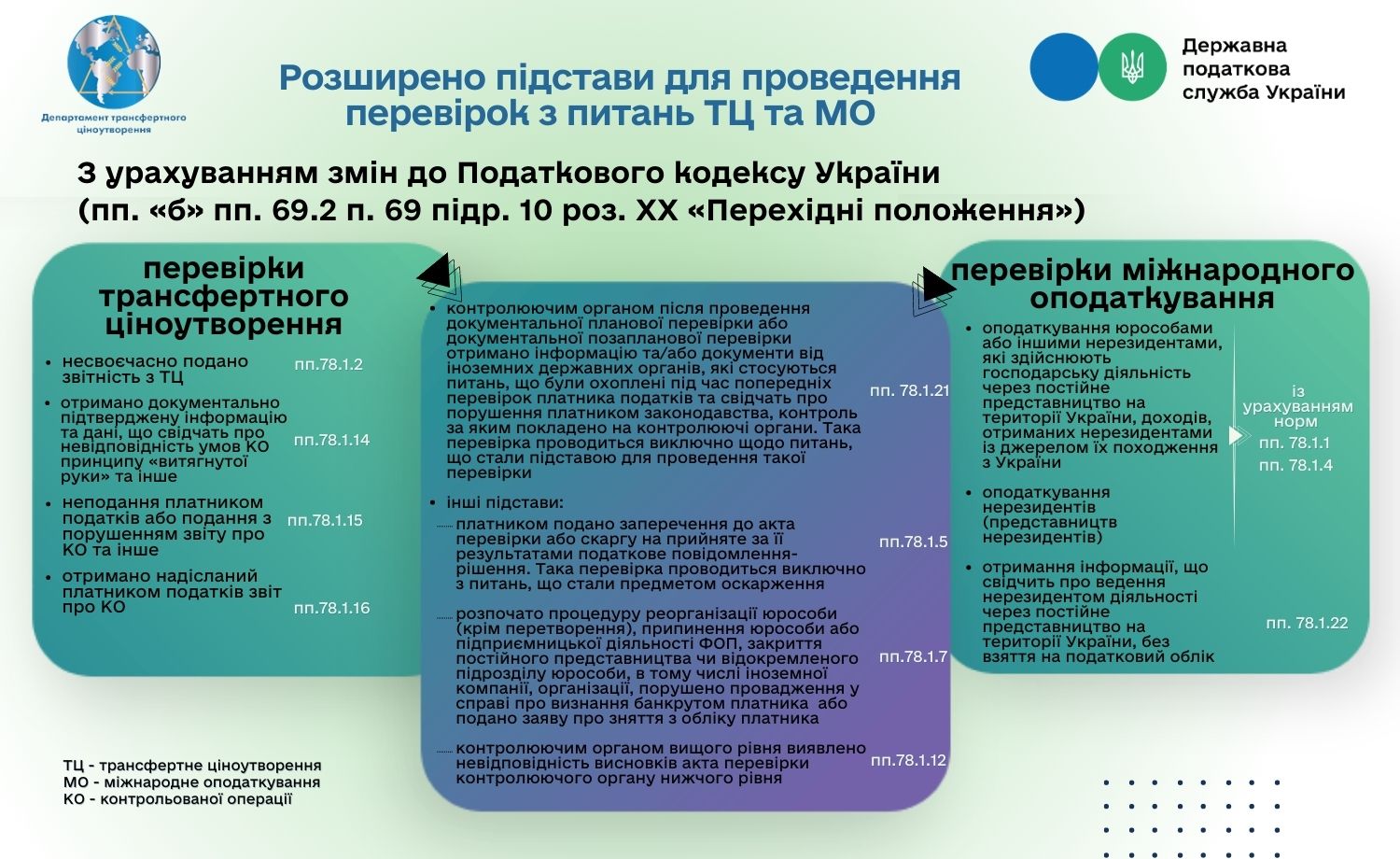

Так, з 24.11.2022 до таких підстав, відповідно до пп. «б» пп. 69.2 п. 69 підрозд. 10 розділу ХХ «Перехідні положення» Податкового кодексу України (далі – Кодекс) включено підстави, зокрема, з питань трансфертного ціноутворення (далі – ТЦ) та міжнародного оподаткування.

У частині контролю за трансфертним ціноутворенням відновлено позапланові документальні перевірки з таких підстав:

- не подано в установлений законом строк податкову декларацію, розрахунки, звітність для податкового контролю за ТЦ відповідно до п. 39.4 ст. 39 Кодексу (пп. 78.1.2 п. 78.1 ст. 78 Кодексу);

- у разі отримання документально підтвердженої інформації та даних, що свідчать про невідповідність умов контрольованої операції принципу «витягнутої руки» та/або встановлення невідповідності умов контрольованої операції принципу «витягнутої руки» у порядку, передбаченому пп. 39.5.1.1 пп. 39.5.1 п. 39.5 ст. 39 Кодексу (пп. 78.1.14 п. 78.1 ст. 78 Кодексу);

- неподання платником податків або подання з порушенням вимог п. 39.4 ст. 39 Кодексу звіту про контрольовані операції та/або документації з ТЦ або у разі встановлення порушень під час моніторингу такого звіту або документації відповідно до вимог п. 39.4 і 39.5 ст. 39 Кодексу (пп. 78.1.15 п. 78.1 ст. 78 Кодексу);

- отримано звіт про контрольовані операції, надісланий платником податків відповідно до п. 39.4 ст. 39 Кодексу. У такому разі перевірка проводиться виключно з питань контролю ТЦ (пп. 78.1.16 п. 78.1 ст. 78 Кодексу).

У частині контролю за міжнародною діяльністю передбачено такі підстави для проведення позапланових документальних перевірок:

- з питань оподаткування юридичними особами або іншими нерезидентами, які здійснюють господарську діяльність через постійне представництво на території України, доходів, отриманих нерезидентами із джерелом їх походження з України;

- нерезидентів (представництв нерезидентів);

- у разі отримання інформації, що свідчить про ведення нерезидентом господарської діяльності через постійне представництво на території України, відповідно до вимог пп. 14.1.193 п. 14.1 ст. 14 Кодексу, без взяття на податковий облік (пп. 78.1.22 п. 78.1 ст. 78 Кодексу).

Крім вже вказаних, існують підстави, які застосовуються, зокрема, завдяки обміну податковою інформацією з компетентними органами зарубіжних країн, зокрема:

- якщо після проведення документальної планової перевірки або документальної позапланової перевірки отримано інформацію та/або документи від іноземних державних органів, які стосуються питань, що були охоплені під час попередніх перевірок платника податків та свідчать про порушення платником податків податкового, валютного та іншого законодавства, контроль за яким покладено на контролюючі органи. Таку перевірку проводять виключно щодо питань, що стали підставою для проведення такої перевірки (пп. 78.1.21 п. 78.1 ст. 78 Кодексу);

- у разі отримання інформації, що свідчить про ведення нерезидентом господарської діяльності через постійне представництво на території України, відповідно до вимог пп. 14.1.193 п. 14.1 ст. 14 Кодексу, без взяття на податковий облік (пп. 78.1.22 п. 78.1 ст. 78 Кодексу).

Ззазначені вище перевірки проводяться з урахуванням норм п. 69.2 ст. 69 підрозд. 10 розділу ХХ «Перехідні положення» Кодексу, а саме — за наявності безпечного доступу, допуску до відповідних територій, приміщень, документів платників податків та іншого.

Документальні позапланові перевірки, які були розпочаті, але не можуть бути завершені у зв'язку з виникненням обставин, передбачених цим пунктом, може бути зупинено до завершення дії таких обставин та/або усунення перешкод щодо проведення перевірки.

Також зауважимо, що документальні позапланові перевірки з підстав, визначених пп. 78.1.14 – 78.1.16 п. 78.1 ст. 78 Кодексу, що були розпочаті та не завершені до 24 лютого 2022 року, поновлюються на невикористаний строк.

Разом з тим до виникнення підстав та початку проведення контролюючим органом перевірки платники податків, які здійснювали контрольовані операції (далі – КО), мають можливість переглянути проведені ними КО на відповідність принципу «витягнутої руки» та скористатися можливістю проведення самостійного коригування (подання уточнюючого розрахунку до 1 жовтня 2023 року) відповідно до пп. 39.5.4 п. 39.5 ст. 39 та п. 50.1 ст. 50 Кодексу.

Варто також врахувати, що згідно з нормами п. 50.1 ст. 50 Кодексу платники податків мають можливість добровільної сплати податку на прибуток іноземних юридичних осіб шляхом подання уточнюючих розрахунків.

Нагадуємо, що відповідно до пп. 69.1 п. 69 підрозд. 10 розділу ХХ «Перехідні положення» Кодексу за відсутності можливості своєчасно виконати свій податковий обов'язок щодо дотримання термінів сплати податків і зборів, подання звітності та/або документів (повідомлень), зокрема передбачених ст. 39 і 39-2 Кодексу, п. 46.2 Кодексу, платники податків звільняються від передбаченої Кодексом відповідальності з обов'язковим виконанням таких обов'язків протягом шести місяців після припинення або скасування воєнного стану в Україні.

Довідково: Питання трансфертного ціноутворення та міжнародного оподаткування можуть також досліджуватись під час перевірок, організованих відповідно до пп. 78.1.5, 78.1.7, 78.1.12 п. 78.1 ст. 78 Кодексу.