Правове регулювання акційних розпродажів

Умови використання понять «розпродаж», «знижка» та «акція»

Законодавство України, зокрема ст. 15 Закону про захист прав споживачів, встановлює чіткі умови для використання термінів, що можуть вводити споживачів в оману щодо зниження цін.

Так, використання поняття «розпродаж» дозволяється лише за умови, що здійснюється розпродаж усіх товарів у межах певного місця торгівлі або чітко визначеної групи товарів, тривалість розпродажу обмежена в часі, а ціни на товари, що підлягають розпродажу, є нижчими від їх звичайної ціни. Аналогічно, терміни «знижка» або «зменшена ціна» можуть застосовуватися, якщо вони стосуються продукції, яку безпосередньо реалізує суб'єкт господарювання, знижка або зменшення ціни діє протягом визначеного та обмеженого періоду часу, а ціна продукції є нижчою за її звичайну.

Ці норми спрямовані на забезпечення прозорості та запобігання недобросовісній конкуренції, вимагаючи від роздрібних торговців ретельного дотримання цих умов у своїх рекламних та цінових стратегіях. Невиконання цих вимог може призвести до порушення прав споживачів та відповідних санкцій.

Публічне оголошення знижок та цін

Частина 6 ст. 15 Закону про захист прав споживачів вимагає публічного інформування споживачів:

- про ціну продукції, яку було встановлено до початку застосування знижок або зменшення ціни,

- а також про нову ціну після їх початку.

Це означає, що на цінниках або в інших доступних для споживачів місцях має бути чітко відображено як стару, так і нову акційну ціну. Таке правило забезпечує споживачам можливість об'єктивно оцінити вигоду від акційної пропозиції та запобігає введенню їх в оману щодо розміру знижки.

Обов'язкова внутрішня документація

Для належного оформлення акцій зі зниженими цінами роздрібним торговцям необхідно розробити та затвердити низку внутрішніх документів.

Які документи на рекламну акцію зі знижками треба оформити:

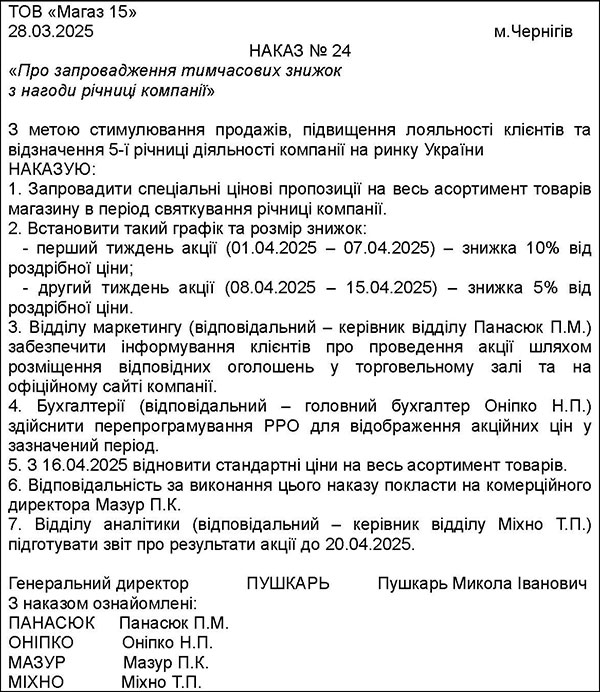

- наказ керівника про проведення рекламного (акційного) заходу, в якому зазначаються дата, місце, мета, відповідальні особи, терміни та кількість товарів, що беруть участь в акції (див. зразок);

- план підготовчих заходів, якщо планується використання кількох рекламних інструментів;

- кошторис витрат на проведення заходу із зазначенням асортименту та кількості акційних товарів;

- накладні на відпуск товарно-матеріальних цінностей зі складу;

- звіт про проведення рекламного заходу з інформацією про фактичні витрати.

Крім того, можуть знадобитися інші документи, такі як договори зі сторонніми організаціями, платіжні документи та зразки рекламних матеріалів тощо.

Наявність такої документації є не лише вимогою законодавства, але й важливим інструментом для внутрішнього контролю, обліку витрат та обґрунтування господарських операцій, особливо під час податкових перевірок.

Зразок

Наказ на проведення акції

Бухгалтерський облік

Продаж за акційною ціною – це продаж товару за ціною, яка вже враховує суму знижки.

Тому знижки, надані під час реалізації товарів, у бухобліку окремо не відображаються. Адже такі знижки передбачають зменшення ціни товарів до моменту їх продажу чи під час продажу. Тобто товари продаються вже за зниженою ціною.

У цьому випадку продавець за кредитом субрахунку 702 «Дохід від реалізації товарів» відображатиме фактичну виручку від продажу товару. Тобто розмір доходу ураховуватиме надану знижку.

Однак підприємствам, що займаються роздрібною торгівлею та обліковують товари за цінами продажу, слід пам'ятати ще й про торговельну націнку!

Адже якщо підприємство вирішило знизити ціни на певній товари, то доведеться зробити це і в бухгалтерському обліку, ще до продажу таких товарів. А після закінчення акції на непродані товари треба буде відновити ціну реалізації.

Але в цьому є одна особливість: зменшується ціна товарів в бухобліку тільки в межах торгової націнки, яку було нараховано раніше.

У разі продажу товарів за зниженими цінами потрібно буде списати торгову націнку в розмірі суми знижки, але не вище від торгової націнки за такими товарами: Д-т 285 «Торгова націнка» К-т 282 «Товари в торгівлі» (або Д-т 282 К-т 285 сторно). На собівартість реалізованого товару сума знижки жодним чином не впливає.

Наприклад, якщо товар придбали за 500 грн, нарахували націнку 300 грн, а знижку надали на 400 грн, то і зменшення націнки в бухобліку буде лише на 300 грн. По суті, це означає, що собівартість реалізованого товару буде вищою за суму доходу від проданого товару.

Кілька слів про оцінку вибуття запасів за методом ціни продажу

Відповідно до п. 22 НП(С)БО 9 оцінка за цінами продажу ґрунтується на застосуванні підприємствами роздрібної торгівлі середнього процента торговельної націнки товарів. Цей метод можуть застосовувати (якщо інші методи оцінки вибуття запасів невиправдані) підприємства, що мають значну і змінну номенклатуру товарів з приблизно однаковим рівнем торговельної націнки. Собівартість реалізованих товарів визначається як різниця між продажною (роздрібною) вартістю реалізованих товарів і сумою торговельної націнки на ці товари. Сума торговельної націнки на реалізовані товари визначається як добуток продажної (роздрібної) вартості реалізованих товарів і середнього відсотка торговельної націнки. Середній відсоток торговельної націнки визначається діленням суми залишку торговельних націнок на початок звітного місяця і торговельних націнок у продажній вартості одержаних у звітному місяці товарів на суму продажної (роздрібної) вартості залишку товарів на початок звітного місяця та продажної (роздрібної) вартості одержаних у звітному місяці товарів.

Особливості цього методу детально розглянуті на числових даних у прикладі 5 додатка 1 до Методрекомендацій №2.

Якщо внаслідок продажу товару нижче ціни придбання буде донараховано ПДВ (про ПДВ – нижче), то таке ПДВ, на наш погляд, відображається проведенням: Д-т 93 К-т 641.

Приклад.

Підприємство роздрібної торгівлі під час дії рекламної кампанії продало товар за акційною ціною на суму 60 000 грн, у т.ч. ПДВ 10 000 грн. Вартість проданого товару без ПДВ – 50 000 грн.

Підприємство обліковує вибуття товарів за методом ціни продажу. Собівартість цього товару становить 55 000 гр., а націнку на цей товар було нараховано в сумі 30 000 грн.

Донараховано ПДВ на різницю між вартістю придбання товару і ціною його реалізації – 1 000 грн [(55 000 - 50 000) х 20%].

Бухгалтерський облік дивимося в таблиці.

Таблиця. Бухгалтерський облік продажу товару за акційною ціною в разі обліку вибуття товарів за методом ціни продажу

| № з/п |

Зміст господарської операції | Бухгалтерський облік | ||

| Дебет | Кредит | Сума, грн | ||

| 1 | Продаж товару | 301 | 702 | 60 000 |

| 2 | Нараховано ПЗ з ПДВ | 702 | 641 | 10 000 |

| 3 | Донараховано ПДВ | 93 | 641 | 1 000 |

| 4 | Дохід від продажу віднесено на фінрезультати | 702 | 791 | 50 000 |

| 5 | Списано націнку на товар | 285 | 282 | 30 000 |

| 6 | Списано собівартість реалізованих товарів | 902 | 282 | 55 000 |

| 7 | Собівартість реалізації віднесено на фінрезультати | 791 | 902 | 55 000 |

Податок на додану вартість

Згідно з абз. 1 п. 188.1 ПКУ, база оподаткування операцій з постачання товарів/послуг визначається виходячи з їх договірної вартості. Водночас, згідно з абз. 2 п. 188.1 ПКУ, база оподаткування ПДВ операцій з постачання товарів/послуг не може бути нижчою від ціни придбання таких товарів/послуг, а для самостійно виготовлених товарів/послуг – нижчою від звичайних цін.

Тому якщо під час реалізації товару за акційною ціною, зі знижкою, його договірна вартість буде нижчою, аніж ціна його придбання (для самостійно виготовленого товару – нижчою за звичайну ціну), податкові зобов'язання з ПДВ визначатимуться з ціни придбання такого товару чи звичайних цін. У такому разі продавець – платник ПДВ має скласти дві податкові накладні:

- першу – на фактичну ціну постачання товарів/послуг (тобто ціну, яка враховує суму знижки);

- другу – на перевищення ціни придбання (для самостійно виготовлених товарів – звичайної ціни) над фактичною ціною товарів.

Про те, як складати другу ПН, ДПС відповідає на запитання в «ЗІР» (101.16): «Які особливості заповнення зведеної податкової накладної, складеної на суму перевищення ціни придбання товарів (послуг)/звичайної ціни самостійно виготовлених товарів (послуг)/балансової (залишкової) вартості необоротних активів над фактичною ціною?».

ДПС зазначає, що в ситуації, що розглядається, згідно з п. 201.4 ПКУ платники можуть скласти не пізніше останнього дня місяця, в якому здійснено такі постачання, зведену податкову накладну з урахуванням сум податку, розрахованих виходячи з перевищення бази оподаткування над фактичною ціною, визначених окремо щодо кожної операції з постачання товарів/послуг.

Особливості заповнення такої зведеної ПН такі.

Замість позначки «Х» зазначають код ознаки 3 та тип причини 15. Така податкова накладна отримувачу (покупцю) не надається. У рядках, відведених для зазначення даних покупця, постачальник (продавець) зазначає власні дані.

У табличній частині:

- у графі 2 зазначається опис (номенклатура) товарів/послуг постачальника (продавця), крім опису (номенклатури) товарів/послуг. Також зазначається «перевищення бази оподаткування, визначеної відповідно до ст. 188 і 189 ПКУ, над фактичною ціною постачання»;

- графи 3.1, 3.2.1, 3.2.2, 3.3, 4, 5 не заповнюються;

- інші графи заповнюються без особливостей.

Податок на прибуток

Фінрезультат до оподаткування збільшується на суму доходу від продажу (Д-т 702 К-т 791) і зменшується на собівартість проданих товарів (Д-т 791 К-т 901).

Але за результатами рекламних акцій зі зниженими цінами різниць у розділі ІІІ ПКУ для коригування такого фінрезультату немає.

Єдиний податок групи 3

Дохід від продажу товарів включається до складу оподаткованого доходу юрособи платника ЄП групи 3 (див. п. 292.1 ПКУ) – в сумі фактично отриманого доходу.

Тобто знижки зменшують оподатковуваний дохід продавця, адже внаслідок їх застосування він отримує менше коштів від продажу акційних товарів, ніж до проведення акції.