Державна податкова служба України повідомляє, що 06.02.2024 набрав чинності наказ Мінфіну від 07.12.2023 №673 «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України», зареєстрований у Міністерстві юстиції України 21.12.2023 за №2223/41279 (далі – наказ №673) (зі змінами).

Цим наказом з метою удосконалення контролю за дотриманням умов контрольованих операцій (далі – КО) принципу «витягнутої руки» внесено зміни до форми додатка ТЦ (Самостійне коригування ціни контрольованої операції і сум податкових зобов’язань платника податку) до Податкової декларації з податку на прибуток підприємств (далі – додаток ТЦ), затвердженої наказом Мінфіну від 20.10.2015 №897, зареєстрованим у Міністерстві юстиції України 11.11.2015 за №1415/27860 (зі змінами).

Про зазначене повідомлялось на вебпорталі ДПС у розділі: Головна/Прес-центр/Новини.

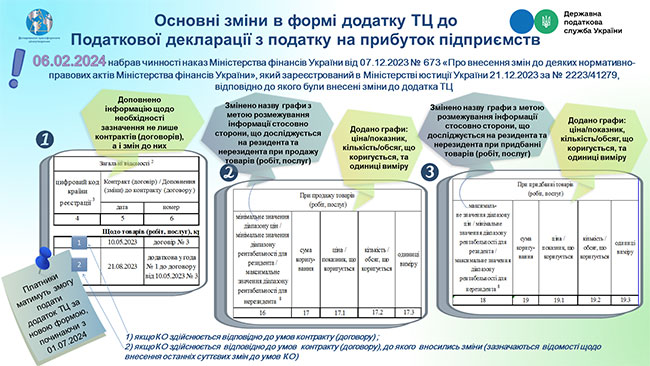

Варто звернути увагу на такі основні зміни до додатку ТЦ, а саме:

– графи 5 та 6 – доповнено інформацією щодо необхідності зазначення не лише контрактів (договорів), а і змін до них, які підтверджують узгодження сторонами суттєвих умов КО, зокрема характеристик ціни товарів, обсягу, умов постачання, оплати та відповідальності сторін операції (приклад заповнення граф 5 та 6 наведено в інфографіці);

– графа 16 – з метою розмежування інформації стосовно сторони, що досліджується на резидента та нерезидента при продажу товарів (робіт, послуг), змінено назву графи (мінімальне значення діапазону цін / рентабельності для резидента та максимальне значення діапазону рентабельності для нерезидента);

– графа 18 – з метою розмежування інформації стосовно сторони, що досліджується на резидента та нерезидента при придбанні товарів (робіт, послуг), змінено назву графи (максимальне значення діапазону цін / мінімальне значення діапазону рентабельності для резидента та максимальне значення діапазону рентабельності для нерезидента);

– додано нові графи, в яких відображається інформація щодо:

– графа 17.1 – ціни або показника, що коригується при продажу товарів (робіт, послуг);

– графа 17.2 – кількості або обсягу, що коригується при продажу товарів (робіт, послуг);

– графа 17.3 – одиниці виміру при продажу товарів (робіт, послуг);

– графа 19.1 – ціни або показника, що коригується при придбанні товарів (робіт, послуг);

– графа 19.2 – кількості або обсягу, що коригується при придбанні товарів (робіт, послуг);

– графа 19.3 – одиниці виміру при придбанні товарів (робіт, послуг).

Доопрацьовану ХML-схему Податкової декларації з податку на прибуток підприємств (з додатками) (J0100126 з приміткою «для розробників)» оприлюднено на вебпорталі ДПС у розділі: Головна/Електронна звітність/Платникам податків про електронну звітність/Інформаційно-аналітичне забезпечення/Реєстр електронних форм податкових документів.

Відповідно до положень п. 46.6 ПКУ, якщо в результаті зміни правил оподаткування змінюються форми податкової звітності, до визначення нових форм декларацій (розрахунків), які набирають чинності для складання звітності за податковий період, що настає за податковим періодом, у якому відбулося їхнє оприлюднення, є чинними форми декларацій (розрахунків), чинні до такого визначення.

Зважаючи на зазначене, додатки ТЦ, подані платниками податків за неоновленою версією електронних форматів до набрання чинності наказу №673, вважаються дійсними.

У разі подання уточнюючого розрахунку до податкової декларації з податку на прибуток підприємств за попередній податковий (звітний) рік з метою здійснення самостійного коригування відповідно до ст. 39 ПКУ або при визначенні бази оподаткування відповідно до пп. 141.9-1.3 ПКУ у разі здійснення контрольованих операцій, якщо їх умови не відповідають принципу «витягнутої руки», у строк не пізніше 01 жовтня року, наступного за звітним, штраф у розмірі трьох відсотків від суми недоплати не застосовується (п. 50.1 ПКУ).

Платники податку на прибуток у разі здійснення самостійного коригування ціни контрольованої операції і сум податкових зобов’язань платника податку, проведеного відповідно до пп. 39.5.4 ПКУ, матимуть змогу подати додаток ТЦ за оновленою формою (у тому числі у зв’язку з уточненням показників за податковий (звітний) 2023 рік) починаючи з 01.07.2024.