Документальне оформлення

Які документи потрібно складати і за якими формами, чинні нормативні документи не встановлюють. Тому кожне підприємство визначає порядок документування самостійно, виходячи з особливостей кожної конкретної ситуації.

У таблиці 1 наведемо орієнтовний перелік документів, який часто пропонується незалежними консультантами з оподаткування та податковою службою.

Таблиця 1. Орієнтовний перелік документів для оформлення безкоштовної рекламної роздачі товарів

| Документ | Примітка |

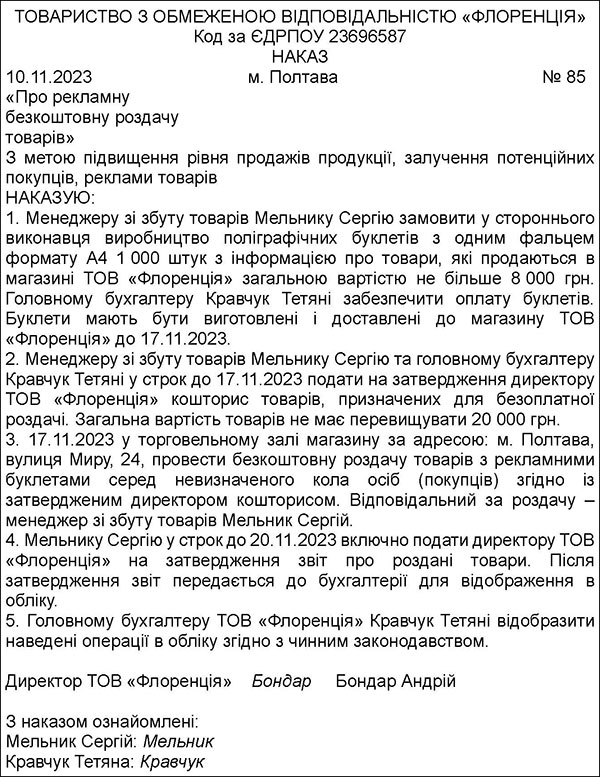

| Наказ керівника про безкоштовну роздачу (зразок 1) | Може бути також наказ про проведення рекламної кампанії, у рамках якого одним із заходів буде рекламна роздача. Таким наказом дається старт кампанії, визначаються відповідальні особи, а також дата, місце роздачі, номенклатура товарів тощо |

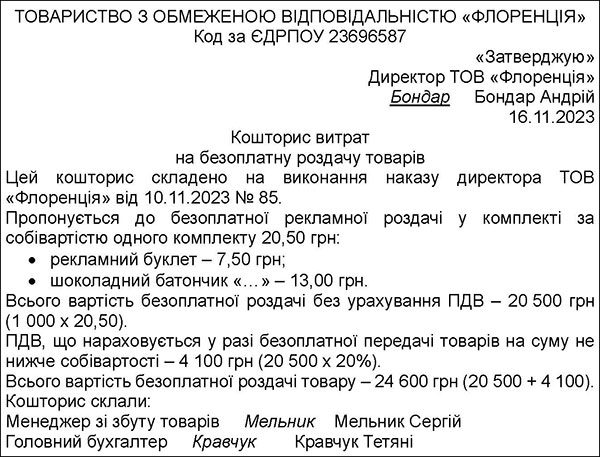

| Кошторис витрат (зразок 2) | Визначається номенклатура, кількість і вартість продукції. Кошторис може бути додатком до наказу або може взагалі не складатися, якщо відповідну інформацію містить наказ керівника |

| План (програма) підготовки та проведення рекламного заходу | У цьому документі детально прописується вся процедура проведення рекламного заходу. Але якщо таку процедуру прописано в наказі керівника, то дублювати її ще й у Плані немає сенсу |

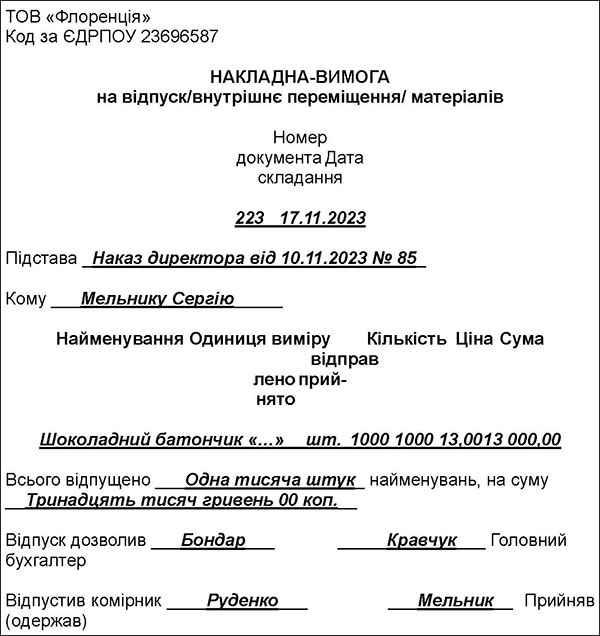

| Накладні (зразок 3) | За накладними товари зі складу передаються особам, відповідальним за роздачу. Якщо за наслідками роздачі залишилися нероздані товари, їх можуть повертати на склад також за накладними. У бухгалтерському обліку на підставі накладних відображається передача товарів зі складу у підзвіт відповідальній особі. Або з підзвіту відповідальної особи на склад, якщо це повернення нерозданих товарів |

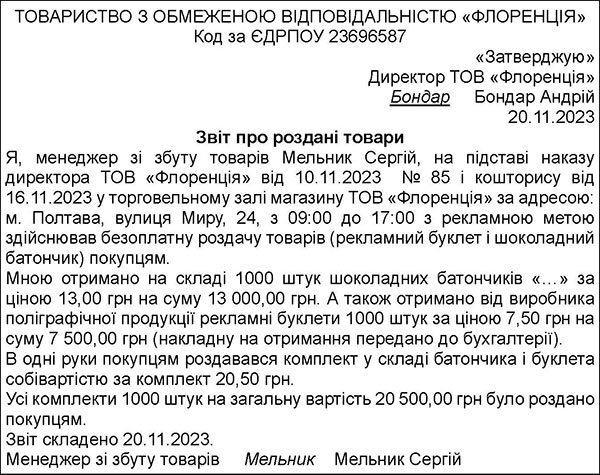

| Звіт про роздані товари (зразок 4) | Такий звіт складає відповідальна особа за наслідками проведеної роздачі товарів. У звіті зазначається, скільки товарів отримано для роздавання (за накладними), скільки роздано, залишок товару (якщо він є), відмітка про передачу нерозданого товару на склад; де, в який час, якими датами була роздача товару, інші суттєві особливості роздачі. Звіт затверджує керівник. На підставі затвердженого звіту товари списують на витрати в бухгалтерському обліку |

| Акт на списання безоплатно розповсюджених товарів | В ІПК №2836/ІПК/04-36-12-01-16 зазначено, що такий акт складається комісією та слугуватиме первинним документом для списання в бухобліку вартості використаних для рекламних цілей ТМЦ. На наш погляд, це не так. Комісія не може складати акт замість відповідальної особи, яка безпосередньо відповідала за здійснення роздачі товарів. Акт може складати тільки відповідальна особа. Але якщо така особа вже склала Звіт (див. вище) і в такому Звіті вказала найменування та кількість розданих товарів, додатково складати ще акт немає сенсу. Адже всю інформацію для списання містить Звіт |

| Калькуляція ціни продажу товарів | Цей документ наведено в ІПК №2470/ІПК/99-00-21-03-02-06 як підтвердження для ненарахування ПДВ при безоплатній роздачі. Докладніше цей документ розглянуто нижче в підрозділі «Версія друга» розділу «Податок на додану вартість» цієї статті |

Зразок 1

Зразок 2

Зразок 3

Зразок 4

Податок на додану вартість

Відповідно до пп. 14.1.191 ПКУ постачання товарів – будь-яка передача права на розпоряджання товарами як власник, у тому числі продаж, обмін чи дарування такого товару, а також постачання товарів за рішенням суду.

Відповідно до пп. «а» п. 185.1 ПКУ об'єктом оподаткування є операції платників податку з постачання товарів, місце постачання яких розташоване на митній території України, відповідно до ст. 186 ПКУ, у тому числі операції з безоплатної передачі тощо.

Тобто безоплатна передача товарів (дарування) відноситься до операцій постачання товарів і при безоплатній передачі товарів на митній території України виникає об’єкт оподаткування ПДВ.

З наведеного випливає, що у разі безоплатної роздачі товарів з рекламною метою потрібно нараховувати ПДВ.

Дивимося відповідь ДПС на запитання у ЗІР (101.16): «Як складається податкова накладна при безоплатному постачанні товарів/послуг?».

ДПС відповідає, що складаються дві ПН:

- одна – на суму, розраховану виходячи з фактичної ціни постачання,

- інша – на суму, розраховану виходячи з перевищення ціни придбання/звичайної ціни/балансової (залишкової) вартості над фактичною ціною, або може складатися не пізніше останнього дня місяця, в якому здійснено такі постачання, зведена ПН з урахуванням сум податку, розрахованих виходячи з перевищення бази оподаткування над фактичною ціною, визначених окремо за кожною операцією з постачання товарів/послуг.

Така думка щодо необхідності складання двох ПН базується на нормі п. 188.1 ПКУ, де сказано, що база оподаткування з постачання товарів визначається за договірною вартості, але не нижче ціни придбання товарів, або не нижче звичайних цін, у разі передачі самостійно виготовлених товарів.

Причому якщо продаються куповані товари, то договірну ціну порівнюють з ціною придбання товарів. Якщо продаються власновироблені товари, договірну ціну порівнюють зі звичайною ціною.

Звичайна ціна – це за загальним правилом договірна ціна (див. пп. 14.1.71 ПКУ). Якщо не доведено зворотне, вважається, що така звичайна ціна відповідає рівню ринкових цін.

Так само щодо оподаткування безоплатно розданих товарів ДПС відповідає на запитання у ЗІР (101.04): «Чи є об’єктом оподаткування ПДВ операції з безоплатної передачі товарів/послуг (у т.ч. для проведення маркетингових/рекламних заходів), придбаних у неплатників податку без ПДВ?».

Але там ДПС таки додає, що якщо вартість безоплатно переданих товарів/послуг включається до складу вартості оподатковуваних операцій з постачання (реалізації) товарів/послуг та компенсується їх споживачами, збільшуючи при цьому базу оподаткування ПДВ, то безоплатна роздача не є об’єктом оподаткування. Такі безоплатно передані товари/послуги визнаються оподатковуваними ПДВ у складі тієї операції, до вартості якої їх було включено.

Подібне формулювання звучить у багатьох консультаціях податкової. Але як його можна застосувати на практиці – незрозуміло. Тому що все безоплатно надане – воно ніяк не може включатися до вартості якогось оплаченого товару. Інакше воно втрачає статус безоплатного і стає оплатним.

Далі наводимо дві можливі версії розуміння цієї норми.

Версія перша.

В ІПК №2836/ІПК/04-36-12-01-16 зазначається, що ПЗ з ПДВ під час здійснення операцій з безоплатного розповсюдження товарів маркетингового/рекламного призначення відповідно до п. 185.1 та 198.5 ПКУ не нараховуються. А проведення рекламного заходу та використання при цьому товарів варто документально підтвердити. Далі податкова служба наводить такий самий перелік підтвердних документів, які ми навели в таблиці 1.

Тобто якщо такий перелік документів є, то згідно з висновком наведеної ІПК це є достатнім підтвердженням для того, щоб ПДВ не нараховувати.

Щоправда, наприкінці ІПК зазначається, що надання будь-яких висновків щодо кожного конкретного випадку виникнення податкових взаємовідносин, у тому числі й тих, про які йдеться у листі, можливе за результатами аналізу документів та матеріалів, що дозволять ідентифікувати предмет запиту.

Виходить, податкова служба таки не зовсім упевнена у своєму висновку і припускає, що питання з оподаткуванням слід вирішувати в контексті кожної окремої ситуації.

Версія друга.

Наведена в ІПК №2470/ІПК/99-00-21-03-02-06.

Безкоштовне розповсюдження товарів/готової продукції/послуг не розглядається як окрема операція, яка є об’єктом оподаткування ПДВ, якщо є, наприклад, калькуляція вартості товарів/готової продукції/послуг або інший, визначений обліковою політикою товариства, документ, який встановлює ціни продажу придбаних, ввезених чи самостійно виготовлених товарів, та враховує у складі таких цін вартість безоплатно розданих/наданих з рекламною метою товарів/послуг.

Тобто, згідно з цією ІПК, варто лише скласти папірець з назвою «калькуляція», в якому прописати, що у складі ціни продажу товарів, які продає магазин, враховано вартість безоплатно розданих з рекламною метою товарів, як дивним чином на такі безоплатно роздані товари ПДВ нараховувати не потрібно.

Які висновки на підставі наведених ІПК?

На наш погляд, висловлені в цих ІПК думки є досить спірними. Тому для уникнення непорозумінь, якщо підприємство вирішить скористатися зазначеними порадами і не нараховувати ПДВ при безоплатній роздачі товарів, доречніше буде отримати ІПК для себе.

У будь-якому разі, на наш погляд, безпечніше нарахувати ПДВ. Але кожне підприємство вирішує це питання самостійно.

Бухгалтерський облік

Собівартість безоплатно розданих з рекламною метою товарів відноситься до складу витрат на збут – списується на рахунок 93.

У таблиці 2 покажемо облік господарських операцій на підставі зразків наведених нами документів.

Таблиця 2. Бухгалтерський облік безоплатної роздачі товарів

| № з/п |

Зміст господарської операції | Кореспондуючі рахунку | Сума, грн | |

| дебет | кредит | |||

| 1 | Придбано рекламні буклети | 209 | 631 | 7 500 |

| 2 | Оплата виконавцю | 631 | 311 | 7 500 |

| 3 | Передано шоколадні батончики у підзвіт менеджера зі збуту | 281м** | 281с* | 13 000 |

| 4 | Безоплатно роздані: – рекламні буклети; |

93 | 209 | 7 500 |

| 5 | – шоколадні батончики | 93 | 281м** | 13 000 |

| 6 | Нараховано ПДВ*** | 93 | 641 | 4 100 |

| * У підзвіті складу. ** У підзвіті менеджера зі збуту. *** Так відображається нарахування ПДВ, якщо з якихось причин підприємство вважатиме, що ПДВ таки потрібно нараховувати. Докладніше про пов’язані з цим особливості читайте в розділі «Податок на додану вартість» цієї статті. |

||||

Податок на прибуток і ПДФО

Вартість безоплатно переданих товарів зменшує фінрезультат до оподаткування, який є основою для визначення об’єкта оподаткування податком на прибуток (див. пп. 134.1.1 ПКУ).

Якщо при цьому платник податку на прибуток коригує фінрезультат до оподаткування на податкові різниці, то у ситуації, що розглядається, може застосовуватися податкова різниця за пп. 140.5.10 ПКУ. За цим підпунктом фінрезультат до оподаткування збільшується на суму безоплатно наданих товарів:

- особам, що не є платниками податку (крім фізичних осіб, які є платниками ПДФО);

- платникам податку, які є пов’язаними особами (у разі якщо отримувачем фінансової допомоги (безоплатно наданих товарів, робіт, послуг) задекларовано від’ємне значення об’єкта оподаткування за податковий (звітний) рік, що передує року, в якому отримано таку безповоротну фінансову допомогу (безоплатно надані товари, роботи, послуги), за умови що така допомога була врахована у складі витрат при визначенні фінансового результату до оподаткування);

- платникам податку, які оподатковуються за ставкою 0% відповідно до п. 44 підрозд. 4 розд. XX ПКУ;

- крім безоплатно наданих товарів неприбутковим організаціям, внесеним до Реєстру неприбуткових установ та організацій на дату такої передачі товарів, для яких застосовується положення підпункту 140.5.9 цього пункту.

Тобто якщо товари роздаються, приміром, фізособам, які є платниками ПДФО, зазначена різниця не застосовується. Якщо ж роздавати ФОПам-єдинникам, то хоча вони теж є фізособами, ДПС наполягає на застосуванні цієї податкової різниці.

Зрозуміло, що підприємці сплачують ПДФО за себе самі (для цього вони мають надати інформацію про свій підприємницький статус і систему оподаткування).

А от при безоплатній роздачі звичайним фізособам (або тим, хто не підтвердив свій статус підприємця), виникає проблема зі сплатою ПДФО (і, звісно ж, ВЗ) у підприємства, яке здійснює роздачу.

Податківці наполягають на такому: якщо під час проведення рекламної акції здійснюється розповсюдження рекламного товару, а споживачами реклами є невизначене коло платників ПДФО, то вартість такого товару не розглядається як дохід фізичних осіб – споживачів таких рекламних заходів та, відповідно, не є об’єктом оподаткування ПДФО.

Водночас якщо в період проведення рекламної акції надаються подарунки, отримувачами яких є конкретні особи, то вартість таких подарунків є об’єктом оподаткування ПДФО з урахуванням обмежень, встановлених пп. 165.1.39 ПКУ.

Єдиний податок груп 3, 4

На оподаткування цим податком не впливає господарська операція безоплатної роздачі товарів з рекламною метою.