Загальні моменти щодо НП(С)БО 7

Норми НП(С)БО 7 застосовуються підприємствами, організаціями та іншими юридичними особами (далі – підприємства) усіх форм власності, крім бюджетних установ та підприємств, які відповідно до законодавства складають фінансову звітність за міжнародними стандартами фінансової звітності. Звідси випливає, зокрема, що НП(С)БО 7 застосовують всі суб’єкти господарювання, незалежно від того, чи вони мають на меті отримання прибутку, чи ні (в тому числі і неприбуткові організації).

НП(С)БО 7 визначає правила бухобліку та відображення у фінзвітності інформації про:

- основні засоби (рахунок 10);

- інші необоротні матеріальні активи (рахунок 11);

- незавершені капітальні інвестиції в необоротні матеріальні активи (рахунок 15).

НП(С)БО 7 не поширюється на:

- операції з біологічними активами, які пов'язані зі сільськогосподарською діяльністю та оцінені за справедливою вартістю, зменшеною на очікувані витрати на місці продажу, особливості обліку яких визначаються НП(С)БО 30 «Біологічні активи»;

- невідтворювані природні ресурси, особливості обліку яких визначаються НП(С)БО 33 «Витрати на розвідку запасів корисних копалин»;

- основні засоби, що утримуються з метою продажу, особливості обліку яких визначаються НП(С)БО 27 «Необоротні активи, утримувані для продажу, та припинена діяльність»;

- інвестиційну нерухомість, особливості обліку якої визначаються НП(С)БО 32 «Інвестиційна нерухомість».

НП(С)БО 7 визначає:

- що таке основні засоби, за якими критеріями активи належать до ОЗ;

- як оцінити ОЗ при зарахуванні на баланс, тобто визначити їх первісну вартість у різних ситуаціях;

- коли та як провести переоцінку ОЗ;

- як нараховувати амортизацію ОЗ;

- що робити у разі зменшення корисності ОЗ;

- як відобразити в обліку та звітності факт вибуття ОЗ;

- яку інформацію про ОЗ слід розкрити у примітках до фінзвітності (форма №5)

Об’єкт уваги – основні засоби

Основні засоби – це матеріальні активи, які підприємство утримує з метою використання їх у процесі виробництва або постачання товарів, надання послуг, здавання в оренду іншим особам або для здійснення адміністративних і соціально-культурних функцій, очікуваний строк корисного використання (експлуатації) яких понад один рік (або операційного циклу, якщо він довший за рік).

Об'єкт основних засобів – це: закінчений пристрій з усіма пристосуваннями і приладдям до нього; конструктивно відокремлений предмет, призначений для виконання певних самостійних функцій; відокремлений комплекс конструктивно з'єднаних предметів однакового або різного призначення, що мають для їх обслуговування загальні пристосування, приладдя, керування та єдиний фундамент, унаслідок чого кожен предмет може виконувати свої функції, а комплекс – певну роботу тільки в складі комплексу, а не самостійно; інший актив, що відповідає визначенню основних засобів, або частина такого активу, що контролюється підприємством.

Якщо один об'єкт основних засобів складається з частин, які мають різний строк корисного використання (експлуатації), то кожна з цих частин може визнаватися в бухгалтерському обліку як окремий об'єкт основних засобів. Про цей момент варто згадати, якщо певні об’єкти складаються з окремих частин, які можуть бути замінені незалежно від інших частин.

Приклад 1. Стаціонарний комп’ютер може складатися з різних частин, які мають різний строк використання (монітор, системний блок) та які можуть замінюватися незалежно одна від одної. Седельний тягач та його причіп можуть вважатися різними об’єктами ОЗ, оскільки тягач може використовуватися з різними причепами та відповідно, вони можуть мати різний строк використання. Система відеонагляду, встановлена у приміщенні, може вважатися окремим об’єктом ОЗ, якщо вона може бути відокремлена від цього приміщення та перенесена на інше. У «ДК» №21/2017 ми докладно розглядали таку ситуацію з комп’ютером.

Від ОЗ слід відрізняти малоцінні необоротні матеріальні активи (МНМА), які відрізняються від ОЗ лише їх невисокою вартістю. Строк корисного використання МНМА – теж більше року або одного операційного циклу. Якщо актив планується використовувати менше ніж рік, від належить до запасів незалежно від його вартості.

Якою саме буде ця вартісна межа між ОЗ та МНМА, підприємство визначає виключно самостійно, жодних обмежень НП(С)БО не містять. Проте платники податку на прибуток часто орієнтуються на податкову межу між ОЗ та МНМА, визначену у пп. 14.1.138 ПКУ. Наразі вона становить 20000 грн без ПДВ. І це слід враховувати, якщо ви будете читати наші попередні матеріали, присвячені обліку ОЗ!

Але повторюємо: немає законодавчого обов’язку встановлювати вартісну межу в бухобліку саме на податковому рівні. З одного боку, це може бути зручним для одночасного ведення обліку ОЗ для цілей бухобліку та цілей оподаткування, а з іншого боку, податкова межа може не відповідати вимогам щодо достовірності фінансової звітності (п. 3 НП(С)БО 1) – інформація, наведена у фінансовій звітності, є достовірною, якщо вона не містить помилок та перекручень, які здатні вплинути на рішення користувачів звітності.

Наприклад, для мікропідприємства податкова вартісна межа МНМА в розмірі 20000 грн може бути завеликою, якщо у нього більшість необоротних активів мають вартість менше 20000 грн. У такому випадку мікропідприємство буде змушене визнати більшість своїх необоротних активів «малоцінкою» та відповідно воно ризикує завищити амортизацію МНМА у місяці їх введення в експлуатацію. Тим часом для нього було б доцільнішим амортизувати їх протягом кількох років як ОЗ. Для великого підприємства, яке має дуже багато недешевих ОЗ, а також великі обсяги закупівлі нових ОЗ та списання старих в кожному звітному періоді навпаки податкова межа може виявитися замалою, і за цих умов до складу ОЗ може потрапити велика кількість об’єктів, вартість яких трохи більша ніж 20000 грн, але в масштабах великого підприємства вони повинні вважатися «малоцінкою».

А для платників єдиного податку взагалі немає жодного сенсу звертати увагу на податкові правила обліку ОЗ. Адже вони податкову амортизацію не визначають. Втім, це рішення має прийматися з огляду на перспективи переходу платника ЄП на загальну систему та потрапляння його до великих платників податку на прибуток, які повинні вести окремий облік основних засобів для цілей оподаткування.

Що б там не було, рішення про встановлення вартісної межі між МНМА та ОЗ фіксується в обліковій політиці підприємства та може переглядатися в разі необхідності. На нашу думку, зміна вартісної межі МНМА – це зміна облікової оцінки, яка може переглядатися, якщо змінюються обставини, на яких базувалася ця оцінка, або отримана додаткова інформація (п. 6 НП(С)БО 6). У разі зміни вартісної межі МНМА про це слід зазначити у примітках до фінансової звітності, якщо така зміна суттєво вплинула на показники звітності (п. 21 НП(С)БО 6).

Також про нову вартісну межу ОЗ/МНМА в розмірі 20000 грн ми писали тут.

Отже, маємо такі обов’язкові ознаки того, що певний актив слід вважати ОЗ:

- він матеріальний. Відповідно нематеріальні активи – це вже не ОЗ, і для них є окремий НП(С)БО 8;

- мета його утримання – це використання у виробництві, торгівлі, наданні послуг, виконання робіт, здавання в оренду (крім інвестиційної нерухомості), для адміністративних, соціально-культурних цілей тощо. Зверніть увагу, що тут не розрізняється виробнича та невиробнича сфера використання ОЗ. Для цілей бухобліку вважається, що всі ОЗ використовуються у діяльності підприємства та не поділяються на виробничі та невиробничі. Не вважаються ОЗ такі активи, які утримуються з іншою метою, ніж згадана вище: інвестиційна нерухомість (яка утримується з метою отримання орендних платежів та/або збільшення власного капіталу); основні засоби, що утримуються з метою продажу, а не використання у власній діяльності.

- очікуваний строк корисного використання (експлуатації) повинен бути понад один рік (або операційного циклу, якщо він довший за рік). Якщо матеріальний актив планується використовувати менше року або одного циклу, він не вважається ОЗ і належить до виробничих запасів;

- вартість об’єкта ОЗ повинна бути більша вартісної ознаки предметів, що входять до складу малоцінних необоротних матеріальних активів (МНМА);

- об'єкт ОЗ визнається активом, якщо існує імовірність того, що підприємство отримає в майбутньому економічні вигоди від його використання та вартість його може бути достовірно визначена (п. 6 НП(С)БО 7). Це стосується абсолютно всіх ОЗ підприємства, в тому числі і «невиробничих». Економічні вигоди від невиробничих ОЗ можуть полягати, наприклад, у покращенні умов роботи та відпочинку працівників та членів їх сімей тощо, що може непрямо впливати на ефективність праці та зниження плинності кадрів.

Для цілей бухобліку основні засоби класифікуються за групами, що наведені у п. 5 НП(С)БО 7. Перший рівень класифікації ОЗ – це дві великі групи: власне основні засоби та інші необоротні матеріальні активи (пп. 5.1 та п. 5 2. НП(С)БО 7). У бухобліку для них призначені рахунки 10 та 11 відповідно. До цих рахунків передбачено субрахунки 101 – 109 та 111 – 117, які відповідають другому рівню класифікації ОЗ та інших НМА (див. п. 5.1 та п. 5.2 НП(С)БО 7 разом з Інструкцією №291).

Питання про те, на який субрахунок зарахувати певний об’єкт ОЗ, підприємство вирішує самостійно. При цьому можна довідково використовувати Державний класифікатор України «Класифікація основних фондів» (ДК 013-97), затверджений наказом Держстандарту України від 19.08.1997 р. №507.

Первісна вартість ОЗ та зарахування на баланс

Відповідно до п. 7 НП(С)БО 7 придбані (створені) основні засоби зараховуються на баланс підприємства за первісною вартістю. Одиницею обліку основних засобів є об'єкт основних засобів. НП(С)БО 7 визначає складові первісної вартості ОЗ у різних ситуаціях:

- ОЗ придбано за плату у постачальників (п. 8 НП(С)БО 7);

- ОЗ отримано безоплатно (п. 10 НП(С)БО 7);

- ОЗ отримано як внесок до статутного капіталу (п. 10 НП(С)БО 7);

- до ОЗ переведено об’єкт з числа оборотних активів, товарів, готової продукції (п. 11 НП(С)БО 7);

- ОЗ отримано в обмін на подібний об’єкт (п. 12 НП(С)БО 7);

- ОЗ отримано в обмін на неподібний актив (п. 13 НП(С)БО 7).

У межах одного матеріалу не можна охопити всі ці ситуації, тому розглянемо найпоширенішу – придбання ОЗ за кошти у постачальника. У такому разі первісна вартість об'єкта основних засобів складається з таких витрат (п. 8 НП(С)БО 7):

- суми, що сплачують постачальникам активів та підрядникам за виконання будівельно-монтажних робіт, без непрямих податків. У наших реаліях таким податком наразі є лише ПДВ, якщо покупець – платник цього податку;

- реєстраційні збори, державне мито та аналогічні платежі, зокрема, пенсійний збір, що здійснюються в зв'язку з придбанням (отриманням) прав на об'єкт основних засобів. Головним чином це стосується нерухомості та транспортних засобів;

- суми ввізного мита, якщо об’єкт ОЗ ввозиться в Україну і під час ввезення сплачується мито;

- суми непрямих податків (ПДВ) у зв'язку з придбанням (створенням) основних засобів, якщо вони не відшкодовуються підприємству. Це відбувається тоді, коли покупець – неплатник ПДВ, а також тоді, коли він є платником, але повинен нарахувати податкові зобов’язання з ПДВ через те, що придбаний ОЗ не буде використовуватися в оподатковуваних операціях;

- витрати зі страхування ризиків доставки основних засобів;

- витрати на транспортування, установку, монтаж, налагодження основних засобів;

- інші витрати, безпосередньо пов'язані з доведенням основних засобів до стану, у якому вони придатні для використання зі запланованою метою. Сюди, зазвичай, відносять витрати на дообладнання ОЗ (зокрема, автомобілів) перед початком їх експлуатації, поточний ремонт придбаних будівель/приміщень і т.п.

Якщо готові ОЗ частково або повністю придбаваються за рахунок запозичених коштів, то проценти за такими запозиченнями та інші фінансові витрати не включаються до первісної вартості ОЗ. Виняток – якщо придбані ОЗ є кваліфікаційними активами, тоді фінвитрати включаються до їх собівартості (капіталізуються) відповідно до НП(С)БО 31 «Фінансові витрати». Нагадаємо, що до кваліфікаційних активів належать тільки такі активи, які потребують тривалого часу для їх створення, наприклад, тривале будівництво, добудова, реконструкція, реставрація та інше поліпшення нерухомості, тривале виготовлення і монтаж устаткування (див. додаток 1 до НП(С)БО 31).

Якщо підприємство придбаває декілька об’єктів ОЗ за загальною ціною за всі об’єкти в цілому, то первісна вартість кожного окремого об’єкта визначається розподілом загальної суми пропорційно до справедливої вартості окремого об'єкта основних засобів (п. 9 НП(С)БО 7). Докладніше ми розглядали це у «ДК» №19/2018.

І наостанок згадаємо про витрати, пов’язані з поліпшенням об'єкта ОЗ – модернізація, модифікація, добудова, дообладнання, реконструкція тощо, що призводить до збільшення майбутніх економічних вигод, первісно очікуваних від використання об'єкта. Відповідно до п. 14 НП(С)БО 7 такі витрати збільшують первісну вартість ОЗ, причому незалежно від того, чи вони здійснюються перед його введенням в експлуатацію, чи під час експлуатації.

Пунктом 15 НП(С)БО 7 встановлено правило обліку поточних ремонтів ОЗ – витрати, що здійснюються для підтримання об'єкта в робочому стані (проведення технічного огляду, нагляду, обслуговування, ремонту тощо) та одержання первісно визначеної суми майбутніх економічних вигод від його використання, включаються до складу витрат. Рахунок витрат залежить від того, в якій сфері діяльності підприємства використовується ОЗ.

Докладніше про ремонти та модернізацію ОЗ ми писали тут.

Також ми неодноразово писали про зарахування ОЗ до обліку в інших ситуаціях:

- Придбання та ремонт нежитлового приміщення під офіс: нюанси бухгалтерського обліку

- Внесення ОЗ до СК без первинних документів («ДК» №9/2018)

- Безоплатно отримані ОЗ («ДК» №28/2019)

- Облік безоплатно отриманих ОЗ та матеріалів

Переоцінка ОЗ

Певний розділ НП(С)БО 7 визначає правила переоцінки ОЗ, а саме пункти 16 – 21 НП(С)БО 7. Так, згідно з п. 16 П(С)БО 7, підприємство може переоцінювати (але це право, а не обов’язок!) об’єкт ОЗ, якщо залишкова вартість цього об’єкта суттєво відрізняється від його справедливої вартості на дату балансу.

Порогом суттєвості відповідно до п. 34 Методрекомендацій №561 для проведення переоцінки або відображення зменшення корисності об’єктів ОЗ може прийматися величина, що дорівнює:

- 1% чистого прибутку (збитку) підприємства;

- 10% відхиленню залишкової вартості об’єктів ОЗ від їх справедливої вартості.

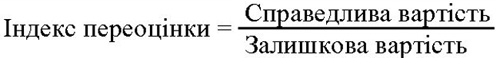

Переоцінена первісна вартість та сума зносу об'єкта ОЗ визначається множенням відповідно первісної вартості та суми зносу об'єкта ОЗ на індекс переоцінки. Своєю чергою, індекс переоцінки визначається діленням справедливої вартості об'єкта, який переоцінюється, на його залишкову вартість (абз. 1 п. 17 П(С)БО 7).

Тобто індекс можна порахувати за формулою:

Розрахувавши переоцінену первісну вартість об'єкта (ПВ × І переоцінки) і переоцінений знос (Знос × І переоцінки), маємо отримати переоцінену залишкову вартість (як різницю між переоціненою первісною вартістю та переоціненим зносом), яка фактично має бути рівною справедливій вартості.

Подальший облік сум уцінки та дооцінки ОЗ залежить від того, чи вперше переоцінюються об’єкти ОЗ, чи ні.

Якщо вперше, то сума дооцінки залишкової вартості об'єкта ОЗ збільшує капітал у дооцінках (субрах. 411) та відображається в іншому сукупному доході у Звіті про фінрезультати, а сума уцінки включається до складу витрат (субрах. 975).

Якщо об’єкти ОЗ переоцінюються вже не вперше, то щодо кожного об’єкта ведеться окремий облік уцінок та дооцінок цього об’єкта, і вони врегульовуються таким чином (п. 20 НП(С)БО 7):

- якщо сума попередніх уцінок об’єкта ОЗ перевищує суму попередніх дооцінок цього об'єкта, то сума чергової (останньої) дооцінки, але не більше зазначеного перевищення, включається до складу доходів звітного періоду, а різниця (якщо сума чергової (останньої) дооцінки більше зазначеного перевищення) спрямовується на збільшення капіталу у дооцінках та відображається в іншому сукупному доході. Іншими словами, якщо за об’єктом ОЗ числиться «дельта» уцінки, тобто його поточна переоцінена вартість після всіх попередніх переоцінок менша за його первісну вартість, то чергова дооцінка нівелює цю «дельту», а надлишок дооцінки спрямовується на збільшення додаткового капіталу – як при першій дооцінці;

- якщо навпаки на дату проведення чергової (останньої) уцінки об'єкта ОЗ є перевищення суми попередніх дооцінок об'єкта над сумою попередніх уцінок цього об'єкта сума чергової (останньої) уцінки, але не більше зазначеного перевищення, спрямовується на зменшення капіталу у дооцінках та відображається в іншому сукупному доході, а різниця (якщо сума чергової (останньої) уцінки більше зазначеного перевищення) включається до витрат звітного періоду. Тут механізм такий самий: чергова уцінка нівелює результати попередніх переоцінок, а надлишок уцінки збільшує витрати – як при першій уцінці.

У разі проведення дооцінки на рахунку 411 накопичується кредитове сальдо. Останнє згодом підлягатиме списанню безпосередньо на нерозподілений прибуток.

Пункт 38 Методрекомендацій №561 передбачає два способи списання сум такої дооцінки:

- періодичний – передбачає списання з періодичністю щомісяця (щокварталу, раз на рік) у сумі, пропорційній до суми збільшеної амортизації, бухгалтерським проведенням Д-т 411 К-т 441;

- разовий – передбачає списання з рахунку 411 одноразово – у місяці вибуття об'єкта основних засобів.

Детальніше про облік переоцінки ми писали тут і тут.

Але найголовніше те, що переоцінка змінює не лише балансову (залишкову) вартість об’єкта ОЗ, а і його вартість, яка підлягатиме амортизації! І з наступного місяця після проведення переоцінки амортизувати доведеться вже переоцінену залишкову вартість.

Вплив НП(С)БО 7 на облікову політику

Проаналізувавши всі суттєві положення НП(С)БО 7, ми дізнаємося, що в обліковій політиці підприємства слід зафіксувати:

- вартісну межу для класифікації об’єктів між ОЗ та МНМА;

- метод амортизації МНМА – 50/50 або 100%;

- правила обліку витрат на ремонт та поліпшення ОЗ.

Чого часто не буває в обліковій політиці:

- ліквідаційної вартості ОЗ та методів її визначення;

- строків корисного використання ОЗ, які визначаються для кожного ОЗ окремо при зарахуванні його на баланс;

- методів нарахування амортизації, які обираються для кожного ОЗ окремо при зарахуванні його на баланс.

Проте, якщо на підприємстві використовуються однотипні чи у невеликому діапазоні найменувань ОЗ (наприклад, лише оргтехніка та офісні меблі) і правила їх використання однакові, норми щодо їх амортизації та списання теж можуть бути зафіксовані в обліковій політиці.

Про особливості амортизації та списання ОЗ ми розповімо у наступній статті.