Основні правила

Податкову декларацію платник податків подає за звітний період в установлені ПКУ строки контролюючому органу, в якому перебуває на обліку. У разі якщо у майбутніх податкових періодах (з урахуванням строків давності, визначених ст. 102 Кодексу) платник податків самостійно (у тому числі за результатами електронної перевірки) виявляє помилки, що містяться у раніше поданій ним податковій декларації, він зобов'язаний надіслати уточнення.

Строки давності

Не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання податкової декларації або граничного строку сплати грошових зобов'язань, нарахованих контролюючим органом, а якщо така податкова декларація була надана пізніше, – за днем її фактичного подання.

Які правила внесення змін до податкової звітності, як відобразити виправлення у поточній декларації, а коли вигідніше подати уточнюючу, в яких випадках будуть штрафні санкції – це все встановлено ст. 50 ПКУ.

Однак ці правила працюють тільки для виправлення самостійно знайдених платником податків помилок.

Уточнення не подається в разі подання нової звітної декларації з виправленими показниками. Подати нову звітну декларацію можна лише до закінчення граничного строку подання звітності. Наприклад, податковим (звітним) періодом для платників ЄП третьої групи є календарний квартал. Декларація подається протягом 40 к. д., наступних за останнім календарним днем звітного кварталу. Тож якщо платник ЄП припустився помилки у декларації за 2020, яку подано 15.01.2021 р., то виправитися можна через подання нової звітної декларації до 09.02.2021 р. без подання інших уточнень.

Хоча, якщо мова про виправлення помилки в річній декларації, з огляду на той факт, що декларація складається наростаючим підсумком і з огляду на річне обмеження суми доходу, в цьому випадку слід подати тільки уточнюючий розрахунок.

В інших випадках у разі самостійного виправлення у платника податку є можливість:

- подати окремий уточнюючий розрахунок;

- виправити помилку у складі поточної декларації наступного періоду.

Виправлення та перевірки

Зверніть увагу, якщо у платника податку проходить документальна перевірка (планова та позапланова), з урахуванням термінів продовження, зупинення або перенесення термінів її проведення, – виправити помилки шляхом подання уточнюючого розрахунку до поданих раніше декларацій за будь-який звітний період неможливо (п. 50.2 ПКУ). Але платник має право подати уточнення до поданих ним раніше податкових декларацій за будь-який звітний (податковий) період до дати початку проведення перевірки, зазначеної в копії наказу про проведення документальної планової або позапланової перевірки. I рекомендуємо зробити це, адже якщо помилку виявить контролюючий орган, розмір штрафних санкцій буде 10% суми визначеного податкового зобов'язання (п. 123.1 ПКУ з урахуванням п. 52-1 підрозділу 10 розділу ХХ ПКУ)1.

1 До п. 123.1 ПКУ Законом №466 внесено зміни, і розмір штрафу зменшено з 25% до 10%.

Крім того, у разі отримання акта камеральної перевірки щодо певної податкової декларації платник податків має повне право подати уточнюючий розрахунок до неї. Штраф при цьому сплачується як при самостійному виявленні платником такої помилки (але тільки в разі виправлення до прийняття ППР). Камеральна перевірка не є документальною перевіркою (пп. 75.1.1 ПКУ). Тож надіслати уточнення до вже поданої декларації платник податку може як до початку камеральної перевірки, так і під час (у день) її проведення.

Думка ВС

Платник податку, який отримав акт камеральної перевірки, не втрачає право подати уточнюючий розрахунок та сплатити менший штраф, як за самовиявлену помилку.

Але, як вирішив ВС, для цього дата подачі уточнюючої декларації не може бути датою прийняття податкового повідомлення-рішення або пізнішою датою.

* Постанова ВС від 12.03.2020 р. №805/2408/16-а

У разі якщо платник податків подає уточнюючий розрахунок до декларації, поданої за період, що перевірявся, або не подає уточнюючого розрахунку протягом 20 р. д. після дати складення довідки про проведення електронної перевірки, якою встановлено порушення податкового законодавства, податківці мають право провести позапланову перевірку платника податків за відповідний період (п. 50.3 ПКУ).

Зверніть увагу: платник податків може скористатися правом подання уточнюючого розрахунку у період після перевірки і до прийняття контролюючим органом податкового повідомлення-рішення за наслідками такої перевірки, а контролюючий орган, приймаючи у такому разі відповідне податкове повідомлення-рішення за наслідками перевірки, повинен встановити дійсний обов'язок платника зі сплати податку з урахуванням даних уточнюючого розрахунку (постанова ВС від 30.09.2020 р. №826/8894/18). Тож можна подавати уточнюючий розрахунок після перевірки до винесення податкового повідомлення-рішення.

Виправлення та штрафи

Зверніть увагу: діяння, передбачені п. 123.1 ПКУ, вчинені умисно, тягнуть за собою накладення штрафу в розмірі 25% від суми визначеного податкового зобов'язання та/або іншого зобов'язання, контроль за сплатою якого покладено на контролюючі органи. Нагадаємо, що за п. 109.1 ПКУ податковим правопорушенням є протиправне, винне (у випадках, прямо передбачених Кодексом) діяння (дія чи бездіяльність) платника податку. Діяння вважаються вчиненими умисно, якщо є доведені контролюючим органом обставини, які свідчать, що платник податків навмисно, цілеспрямовано створив умови, які не можуть мати іншої мети, крім як невиконання або неналежне виконання вимог, установлених ПКУ. Для штрафів, прямо не названих у п. 109.3 ПКУ (серед таких п. 123.2 ПКУ), платник вважатиметься винним у вчиненні порушення.

Штрафи за виправлення помилки виникають лише у разі виявлення факту заниження податкового зобов'язання минулих податкових періодів. I розмір штрафу та порядок сплати недоплати залежать від способу подання уточнення.

Якщо платник виявляє факт заниження податкового зобов'язання минулих податкових періодів, він зобов'язаний:

- або надіслати УР та сплатити суму недоплати і штраф у розмірі 3% від такої суми до подання УР;

- або відобразити суму недоплати у складі декларації, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов'язання, збільшену на суму штрафу у розмірі 5% від такої суми, з відповідним збільшенням загальної суми грошового зобов'язання.

Це передбачено п. 50.1 ПКУ. У 2021 році його редакція залишилася незмінною. Тож штрафи у 3 та 5% діють і тепер.

Якщо виявлено недоплату податкового зобов'язання, платник повинен нарахувати та сплатити не лише суму недоплати і штрафу за несплату податкового зобов'язання, а й пеню. Сума пені нараховується на суму недоплати за весь період заниження (пп. 129.1.3 ПКУ). Базою для розрахунку суми пені буде сума грошового зобов'язання (включаючи суму штрафних санкцій за їх наявності та без урахування суми пені). Нараховується пеня за кожен календарний день прострочення сплати грошового зобов'язання починаючи з 91 календарного дня, наступного за останнім днем граничного строку сплати податкового зобов'язання, включаючи день погашення, з розрахунку 100% облікової ставки НБУ, чинної на кожен такий день.

Пам'ятайте!

Якщо платник виправляє помилки самостійно в «карантинний» період, то штрафи, передбачені п. 50.1 ПКУ, та пеня не нараховуються.

Але це стосується помилок, які виникли у звітності за період карантину, тобто з II кварталу 2020 року.

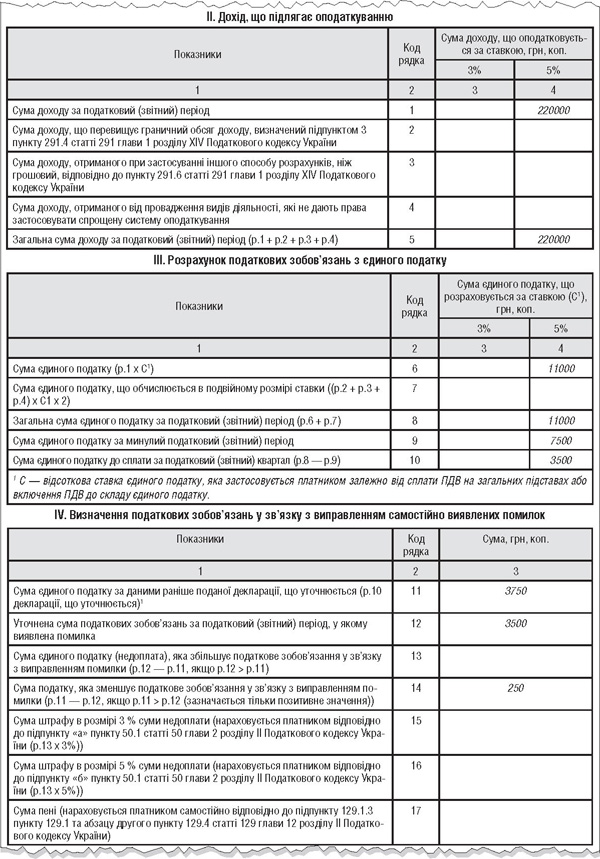

Виправлення помилки у складі поточної декларації

Податкова декларація платника ЄП третьої групи (юридичні особи) затверджена Наказом №578. Пам'ятайте, що декларацію заповнюють наростаючим підсумком, тож у разі виправлення через поточну слід бути уважними щодо заповнення показників з урахуванням минулих періодів (п. 296.7 ПКУ).

Якщо помилку виправляємо у складі поточної декларації, всі рядки заповнюємо правильно з урахуванням помилки. А вже розрахунки у зв'язку з виправленням помилки відображаємо в окремому розділі IV «Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок» декларації. У цьому самому розділі показуємо нарахування штрафу – 5% (рядок 16) та суму нарахованої пені (рядок 17) за потреби.

При поданні звітної декларації у полі 02 зазначають звітний (податковий) період, за який вона подається. Якщо у складі звітної декларації уточнюють показники минулих звітних періодів, то у полі 03 декларації – звітний (податковий) період, який уточнюється. При цьому у складі звітної або звітної нової декларації платник може уточнити показники декларації за один податковий (звітний) період, що минув.

Тож враховуючи, що декларацію заповнюють наростаючим підсумком, і якщо помилки припустилися в декларації, наприклад, за III квартал, то значення рядка 9 у декларації за рік слід визначати як суму рядків 10 декларації за I квартал, за півріччя і три квартали.

До речі, якщо у минулому подавали уточнюючу декларацію, тоді рядки поточної декларації заповнюємо правильно з урахуванням попередніх періодів та уточнень за попередні періоди.

Черговість погашення сум податкового боргу

При погашенні суми податкового боргу (його частини) кошти, що їх сплачує платник, у першу чергу зараховуються у рахунок податкового зобов'язання. У разі повного погашення суми податкового боргу кошти, що їх сплачує платник, у наступну чергу зараховуються у рахунок погашення штрафів, в останню чергу – у рахунок пені згідно з черговістю їх виникнення (пп. 4 гл. 2 розділу III Порядку №422).

За уточнюючими розрахунками в індивідуальній картці платника відображається різниця між грошовим зобов'язанням, зазначеним у поданій раніше декларації, та грошовим зобов'язанням, розрахованим з урахуванням виявлених платником помилок, штрафу та пені (у разі заниження грошового зобов'язання), визначених самостійно платником (пп. 2 гл. 4 розділу IV Порядку №422).

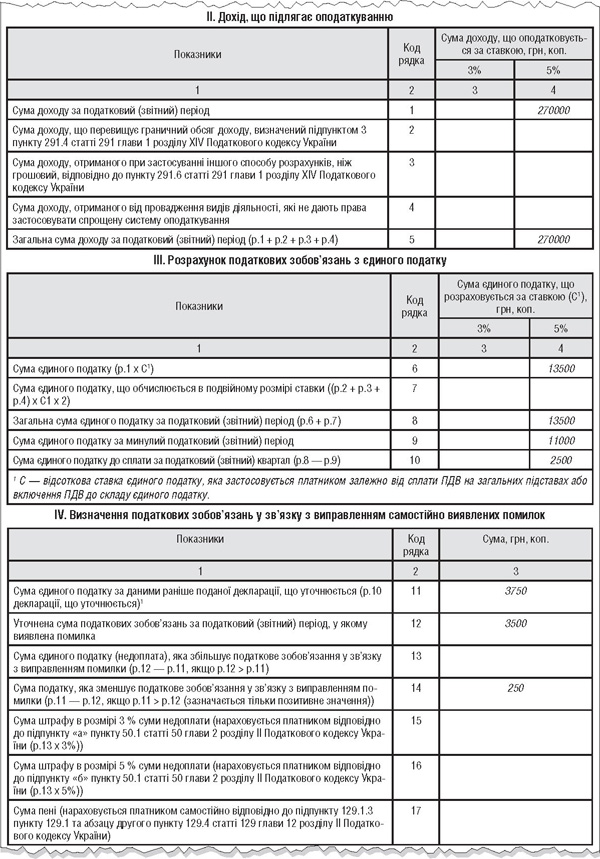

Виправлення помилки через уточнюючу декларацію

Якщо платник ЄП третьої групи самостійно виправляє виявлені помилки шляхом подання уточнюючого розрахунку, він подає декларацію з позначкою «Уточнююча». Зверніть увагу: уточнюючі декларації подають окремо за кожен податковий (звітний) період, що уточнюється.

При поданні уточнюючої декларації у полях 02 та 03 такої декларації податковий (звітний) період та податковий (звітний) період, який уточнюється, заповнюють однаковими значеннями, що відповідають звітному (податковому) періоду, що уточнюється.

У розділах II «Дохід, що підлягає оподаткуванню» та III «Розрахунок податкових зобов'язань з єдиного податку» уточнюючої декларації зазначають правильні показники з урахуванням уточнень наростаючим підсумком.

У рядках 11 – 17 розділу IV «Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок» показують суму уточнень податкових зобов'язань, яку розраховують шляхом порівняння показників уточнюючої податкової декларації та податкової декларації, яка уточнюється, а також суму нарахованого штрафу та пені за потреби. Якщо помилки, зроблені в розділах II та III податкової декларації платника ЄП, не призвели до заниження податкового зобов'язання за податковий (звітний) календарний квартал (рядок 10 декларації заповнено правильно), то в уточнюючій податковій декларації у розділі IV заповнюють показники рядків 11 та 12, а рядки 13 – 17 прокреслюють.

Приклад Платник ЄП – юрособа за ставкою 5% у III кварталі помилково врахував 5000,00 грн як оплату за товар.

Кошти були отримані як сума цільового призначення в межах місцевих програм і за пп. 4 п. 292.11 ПКУ не включаються до складу доходу.

Унаслідок виправлення юрособа переплатила податкове зобов'язання з єдиного податку на суму 250,00 грн.

Довідково:

— сума доходу за півріччя – 150000 грн (доходу за I кв. не було);

— сума ЄП за півріччя – 7500 грн;

— сума доходу за III квартал – 75000 грн (з урахуванням помилки);

— сума ЄП за III квартал – 3750 грн (з урахуванням помилки);

— сума ЄП за три квартали – (150000 + 75000) х 5% = 11250 грн;

— сума доходу за IV квартал – 50000 грн;

— фактична сума доходу за мінусом помилкової суми – 270000 грн (150000 + 70000 + 50000).

Фрагмент виправлення помилки через поточну декларацію за 2020 рік див. у зразку 1.

Зразок 1

Фрагмент виправлення помилки через уточнюючу декларацію за три квартали 2020 р. див. у зразку 2.

Зразок 2