Коментар до ІПК ДПСУ від 20.05.2025 №2782/ІПК/99-00-24-03-03 ІПК

Ми досить часто розповідаємо про витрати працівників під час відрядження або виконання окремих цивільно-правових дій за дорученням роботодавця. Тому зараз підсумуємо факти, які повинен знати кожен роботодавець!

Перш за все: працівник може купувати ТМЦ або оплачувати роботи/послуги для роботодавця. Він може це робити навіть за власні кошти. Компенсація таких витрат працівнику – не оподатковується ЄСВ, ПДФО та ВЗ!

Щодо ЄСВ, тут все зрозуміло. Перелік виплат працівнику, на які нараховується ЄСВ, наведений у ст. 7 Закону про ЄСВ, і компенсації понесених витрат у цьому переліку немає.

А от щодо ПДФО (та, відповідно, ВЗ) певний час тривали спори. Податківці намагалися такі компенсації оподаткувати. Мінфін став на захист роботодавців та працівників, і ДПСУ довелося з ними погодитись. Проте податківці виставили певні вимоги:

Вимога 1. «...у разі якщо придбання товарів (робіт, послуг) здійснюється в рамках трудових обов'язків працівника, то незалежно від того, чи видані кошти під звіт, чи витрачені з такою метою власні кошти працівника, які потім відшкодовані роботодавцем, такі відносини слід розглядати з урахуванням вимог законодавства про працю».

Отже, придбання таких активів повинно бути прописано в трудових обов’язках працівника. Проте мало хто наймає працівника спеціально для придбання товарів, робіт чи послуг. Звісно, такі професії є, але найчастіше йдеться про щось досить банальне, наприклад, придбання канцтоварів або кави та печива для офісу.

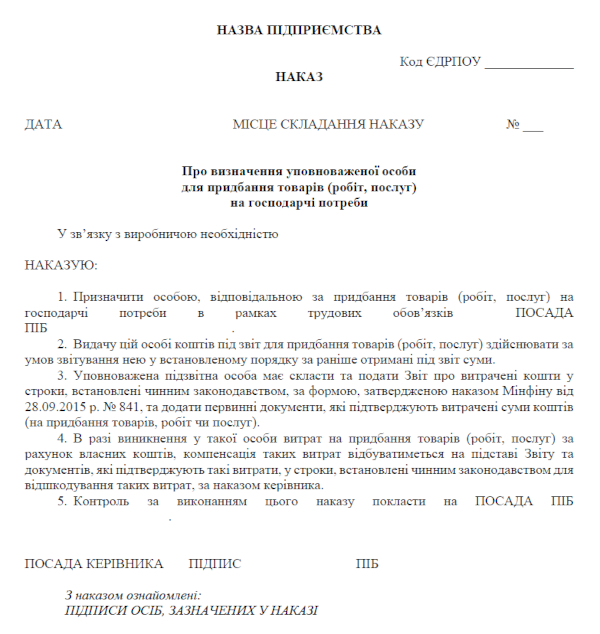

Тож чи включати це до посадової інструкції працівника? Вибір ваш, проте можна зробити і простіше: скласти наказ про доручення певному працівнику контролювати наявність та достатню кількість таких «дрібниць» і робити закупки в разі потреби. З обома варіантами оплати – отриманням авансу на них чи за власні кошти з наступною компенсацією.

Вимога 2. «...про використання отриманого авансу або витрачені власні кошти працівник має проінформувати роботодавця і надати первинні документи, які підтверджують понесені витрати. Звісно, якщо є невикористаний залишок авансу, його треба повернути. Правила цього встановлені п. 170.9 ПКУ. І тільки за умови дотримання цих правил згадані кошти будуть не оподатковані ПДФО та ВЗ».

От про первинні документи, які треба надати про понесені витрати, ми зараз і поговоримо.

Документальне оформлення придбаних працівником товарів, робіт, послуг

Починаємо ми з наказу (або іншого внутрішнього кадрового документа), яким певному працівнику доручається придбавати товари, роботи чи послуги (завантажити зразок наказу >>>).

Далі може виплачуватись аванс – готівкою чи безготівково. Готівковий аванс оформлюємо видатковим касовим ордером. Безготівковий – платіжною інструкцією та випискою банку.

Всі ці документи у роботодавця вже є. А далі працівник купує те, що йому доручили.

Увага! Працівник повинен надати роботодавцю два види первинних документів:

- про самі товари, роботи чи послуги

- про те, що саме він їх оплатив.

Тільки в цьому разі з нього спишеться заборгованість за авансом або йому будуть відшкодовані витрачені кошти. Тобто він має довести не тільки напрям витрачених коштів, а й що це саме він їх витратив.

Із першим видом документів все досить просто – накладна або акт. Якщо купував у роздрібному магазині без зазначення, що це для роботодавця – підійде і фіскальний касовий чек, розрахункова квитанція, товарний чек тощо. Головне, що це має бути первинний документ, з усіма обов’язковими реквізитами, в якому зазначено назву товару, роботи чи послуги, їх кількість та вартість.

З другим видом документів трохи складніше. Адже це повинні бути розрахункові документи.

Якщо розрахунок проводився готівкою, то фіскальний касовий чек, розрахункова квитанція можуть бути не тільки первинними документами на товар, роботу чи послугу, а і розрахунковим документом. Підійде для цього й товарний чек, попри його назву. (Консультацію податківців з цього приводу читайте тут).

А якщо оплата здійснювалася карткою?

У такому випадку податківці наполягають: з метою підтвердження понесених витрат такий платник надає виписку та/або відомості з рахунку в електронній або паперовій формі, що містить визначену законом інформацію про виконані платіжні операції за рахунком, до якого емітований такий платіжний інструмент.

Тобто просто фіскального касового чека їм не достатньо. Вони хочуть бачити ще й виписку або відомості з рахунку.

- Якщо це була корпоративна картка роботодавця, працівнику не треба дбати про це – адже виписку по рахунку, до якого була емітована ця картка, роботодавець отримає від власного банку.

- Якщо це була картка до власного рахунку працівника, то, крім зазначених вище документів, він має надати роботодавцю ще й виписку з цього рахунку за той день, коли були списані кошти, про які він повідомляє роботодавця.

Якщо це були не єдині витрати за день, працівник може роздрукувати або надіслати в електронному вигляді лише саму платіжну інструкцію з саме тими витратами, про які він повідомляє.

Чи потрібна «мокра» печатка на документі від банку?

У коментованій ІПК податківці порадили звернутися з цим запитанням до НБУ.

Хоча в інших своїх консультаціях вони не настільки обережні. Наприклад, тут вони прямо кажуть таке.

Реквізити електронного розрахункового документа, що використовуються в системах «клієнт-банк», «клієнт-Інтернет-банк», визначаються договором між банком та клієнтом, але обов’язково цей документ має містити такі з них:

- дату і номер;

- найменування, код платника та номер його рахунку;

- найменування, код одержувача та номер його рахунку;

- суму цифрами;

- призначення платежу;

- електронний(і) підпис(и) відповідно до вимог, установлених нормативно-правовим актом Національного банку України з питань застосування електронного підпису в банківській системі України;

- інші реквізити, які під час формування електронного розрахункового документа системою електронних платежів розміщуються в полі «Допоміжні реквізити».

Враховуючи викладене, якщо сплату здійснено через банківський сервіс «Інтернет-банкінг» (Приват 24, Ощад 24 тощо), то роздрукована електронна квитанція, яка містить обов’язкові реквізити електронного розрахункового документа, є підтвердним документом понесених фізособою витрат і печаткою банку вона не завіряється.

Однак у Положенні про організацію бухгалтерського обліку в банках України, яке встановлює обов’язкові реквізити банківської виписки, й досі йдеться про печатку. Так, п. 63 розділу IV цього Положення говорить:

«Виписка з клієнтського рахунку може слугувати первинним документом, що підтверджує факт списання/зарахування коштів з/на цього/цей рахунку/рахунок клієнта, якщо вона містить такі реквізити:

1) назву документа (форми);

2) дату складання;

3) найменування клієнта/банку, прізвище, власне ім'я та по батькові (за наявності) фізичної особи;

4) зміст та обсяг операції (підстави для її здійснення) та одиницю її виміру за кожною операцією, відображеній у виписці з рахунку клієнта;

5) особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь у складанні виписки з рахунку клієнта/печатку банку».

Але, по суті, засвідчувати роздруківки електронних виписок «мокрою» печаткою банку чи ні, зараз визначається умовами договору між банком та клієнтом. Адже більшість банків виконує вимоги до виписок шляхом графічного відображення на електронній виписці печатки та підпису. У такому випадку в роздруківці виписки вони будуть, хоча і не в «мокрому» вигляді.